注册会计师考试财务成本管理精选试题和答案.doc

《注册会计师考试财务成本管理精选试题和答案.doc》由会员分享,可在线阅读,更多相关《注册会计师考试财务成本管理精选试题和答案.doc(6页珍藏版)》请在冰点文库上搜索。

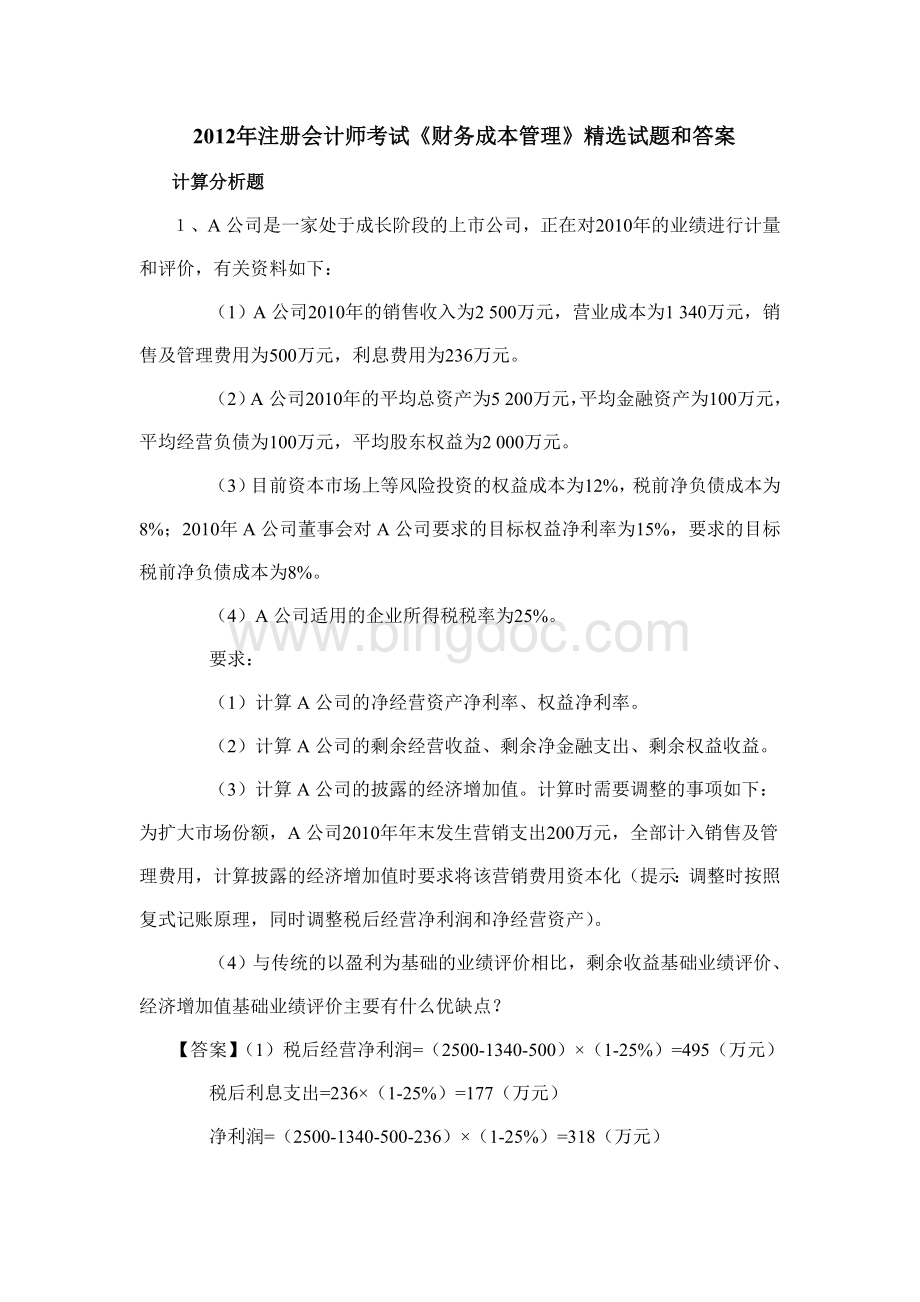

2012年注册会计师考试《财务成本管理》精选试题和答案

计算分析题

1、A公司是一家处于成长阶段的上市公司,正在对2010年的业绩进行计量和评价,有关资料如下:

(1)A公司2010年的销售收入为2500万元,营业成本为1340万元,销售及管理费用为500万元,利息费用为236万元。

(2)A公司2010年的平均总资产为5200万元,平均金融资产为100万元,平均经营负债为100万元,平均股东权益为2000万元。

(3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%;2010年A公司董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。

(4)A公司适用的企业所得税税率为25%。

要求:

(1)计算A公司的净经营资产净利率、权益净利率。

(2)计算A公司的剩余经营收益、剩余净金融支出、剩余权益收益。

(3)计算A公司的披露的经济增加值。

计算时需要调整的事项如下:

为扩大市场份额,A公司2010年年末发生营销支出200万元,全部计入销售及管理费用,计算披露的经济增加值时要求将该营销费用资本化(提示:

调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

(4)与传统的以盈利为基础的业绩评价相比,剩余收益基础业绩评价、经济增加值基础业绩评价主要有什么优缺点?

【答案】

(1)税后经营净利润=(2500-1340-500)×(1-25%)=495(万元)

税后利息支出=236×(1-25%)=177(万元)

净利润=(2500-1340-500-236)×(1-25%)=318(万元)

(或者净利润=495-177=318(万元))

平均经营资产=5200-100=5100(万元)

平均净经营资产=5100-100=5000(万元)

净经营资产净利率=495/5000=9.9%

权益净利率=318/2000=15.9%

(2)平均净负债=5000-2000=3000(万元)

加权平均必要报酬率=15%×(2000/5000)+8%×(1-25%)×(3000/5000)=9.6%

剩余经营收益=495-5000×9.6%=15(万元)注册会计师考试

剩余净金融支出=177-3000×8%×(1-25%)=-3(万元)

剩余权益收益=318-2000×15%=18(万元)

(3)加权平均资本成本=12%×(2000/5000)+8%×(1-25%)×(3000/5000)=8.4%

披露的经济增加值=495+200×(1-25%)-(5000+200)×8.4%=208.2(万元)

(4)剩余收益基础业绩评价的优点:

①剩余收益着眼于公司的价值创造过程。

剩余收益理念的核心是获取超额收益,即为股东创造价值。

②有利于防止次优化。

基于剩余收益观念,可以更好的协调公司各个部门之间的利益冲突,促使公司的整体利益最大化。

剩余收益基础业绩评价的缺点:

①不便于不同规模的公司和部门的业绩比较。

剩余收益指标是一个绝对数指标,因此不便于不同规模的公司和部门的比较,使其有用性下降。

②依赖于会计数据的质量。

如果资产负债表和损益表的数据不可靠,剩余收益也不会可靠,业绩评价的结论也就不可靠。

经济增加值基础业绩评价的优点:

①经济增加值直接与股东财富的创造相联系。

②经济增加值不仅仅是一种业绩评价指标,它还是一种全面财务管理和薪金激励体制的框架。

③经济增加值的吸引力主要在于它把资本预算、业绩评价和激励报酬结合起来了。

经济增加值基础业绩评价的缺点:

①由于经济增加值是绝对数指标,它的缺点之一是不具有比较不同规模公司业绩的能力。

②经济增加值也有许多和投资报酬率一样误导使用人的缺点,例如处于成长阶段的公司经济增加值较少,而处于衰退阶段的公司经济增加值可能较高。

③不利于建立一个统一的规范。

而缺乏统一性的业绩评价指标,只能在一个公司的历史分析以及内部评价中使用。

(2)平均净负债=5000-2000=3000(万元)

加权平均必要报酬率=15%×(2000/5000)+8%×(1-25%)×(3000/5000)=9.6%

剩余经营收益=495-5000×9.6%=15(万元)

剩余净金融支出=177-3000×8%×(1-25%)=-3(万元)

剩余权益收益=318-2000×15%=18(万元)

(3)加权平均资本成本=12%×(2000/5000)+8%×(1-25%)×(3000/5000)=8.4%

披露的经济增加值=495+200×(1-25%)-(5000+200/2)×8.4%=216.6(万元)

(4)剩余收益基础业绩评价的优点:

①剩余收益着眼于公司的价值创造过程。

剩余收益理念的核心是获取超额收益,即为股东创造价值。

②有利于防止次优化。

基于剩余收益观念,可以更好的协调公司各个部门之间的利益冲突,促使公司的整体利益最大化。

剩余收益基础业绩评价的缺点:

①不便于不同规模的公司和部门的业绩比较。

剩余收益指标是一个绝对数指标,因此不便于不同规模的公司和部门的比较,使其有用性下降。

②依赖于会计数据的质量。

如果资产负债表和损益表的数据不可靠,剩余收益也不会可靠,业绩评价的结论也就不可靠。

经济增加值基础业绩评价的优点:

①经济增加值最直接与股东财富的创造相联系。

②经济增加值不仅仅是一种业绩评价指标,它还是一种全面财务管理和薪金激励体制的框架。

经济增加值的吸引力主要在于它把资本预算、业绩评价和激励报酬结合起来了。

③经济增加值还是股票分析家手中的一个强有力的工具。

经济增加值基础业绩评价的缺点:

①由于经济增加值是绝对数指标,它的缺点之一是不具有比较不同规模公司业绩的能力。

②经济增加值也有许多和投资报酬率一样误导使用人的缺点,例如处于成长阶段的公司经济增加值较少,而处于衰退阶段的公司经济增加值可能较高。

③不利于建立一个统一的规范。

而缺乏统一性的业绩评价指标,只能在一个公司的历史分析以及内部评价中使用。

2、B公司是一家生产企业,其财务分析采用改进的管理用财务报表分析体系。

该公司2009年、2010年改进的管理用财务报表相关历史数据如下:

金额

项目2010年2009企

资产负债表项目(年末):

净负债600400

股东权益1600t1000

净经营资产22001400

利润表项目(年度):

销售收入54004200

税后经营净利润440252

减:

税后利息费用4824

净利润392228

要求:

(1)假设B公司上述资产负债表的年末金额可以代表全年平均水平,请分别计算B公司2009年、2010年的净经营资产净利率、经营差异率和杠杆贡献率。

(2)利用因素分析法,按照净经营资产净利率差异、税后利息率差异和净财务杠杆差异的顺序,定量分析2010年权益净利率各驱动因素相比上年的变动对权益净利率相比上年的变动的影响程度(以百分数表示)。

(3)B公司2011年的目标权益净利率为25%。

假设该公司2011年保持2010年的资本结构和税后利息率不变,净经营资产周转次数可提高到3次,税后经营净利率至少应达到多少才能实现权益净利率目标?

【答案】

(1)

项目2010年2009年

净经营资产净利率=440/2200=20%=252/1400=18%

税后利息率=48/600=8%=24/400=6%

经营差异率20%-8%=12%18%-6%=12%

净财务杠杆=600/1600=37.5%=400/1000=40%

杠杆贡献率=12%×37.5%=4.5%12%×40%=4.8%

(2)

上年数=18%+(18%-6%)×40%=22.8%

替代净经营资产净利率:

=20%+(20%-6%)×40%=25.6%

替代税后利息率:

=20%+(20%-8%)×40%=24.8%

替代净财务杠杆:

=20%+(20%-8%)×37.5%=24.5%

净经营资产净利率变动对权益净利率的影响=25.6%-22.8%=2.8%

税后利息率变动对权益净利率的影响=24.8%-25.6%=-0.8%

净财务杠杆变动对权益净利率的影响=24.5%-24.8%=-0.3%

(3)25%=净经营资产净利率+(净经营资产净利率-8%)×37.5%

净经营资产净利率=20.36%

∵税后经营净利率=税后经营净利润/销售收入,而净经营资产净利率=税后经营净利润/净经营资产

∴税后经营净利率=净经营资产净利率×净经营资产/销售收入=净经营资产净利率/(销售收入/净经营资产/)=20.36%/3=6.79%

(或者20.36%=税后经营净利率×3,税后经营净利率=6.79%)