《会计学》课后习题答案汇总.docx

《《会计学》课后习题答案汇总.docx》由会员分享,可在线阅读,更多相关《《会计学》课后习题答案汇总.docx(33页珍藏版)》请在冰点文库上搜索。

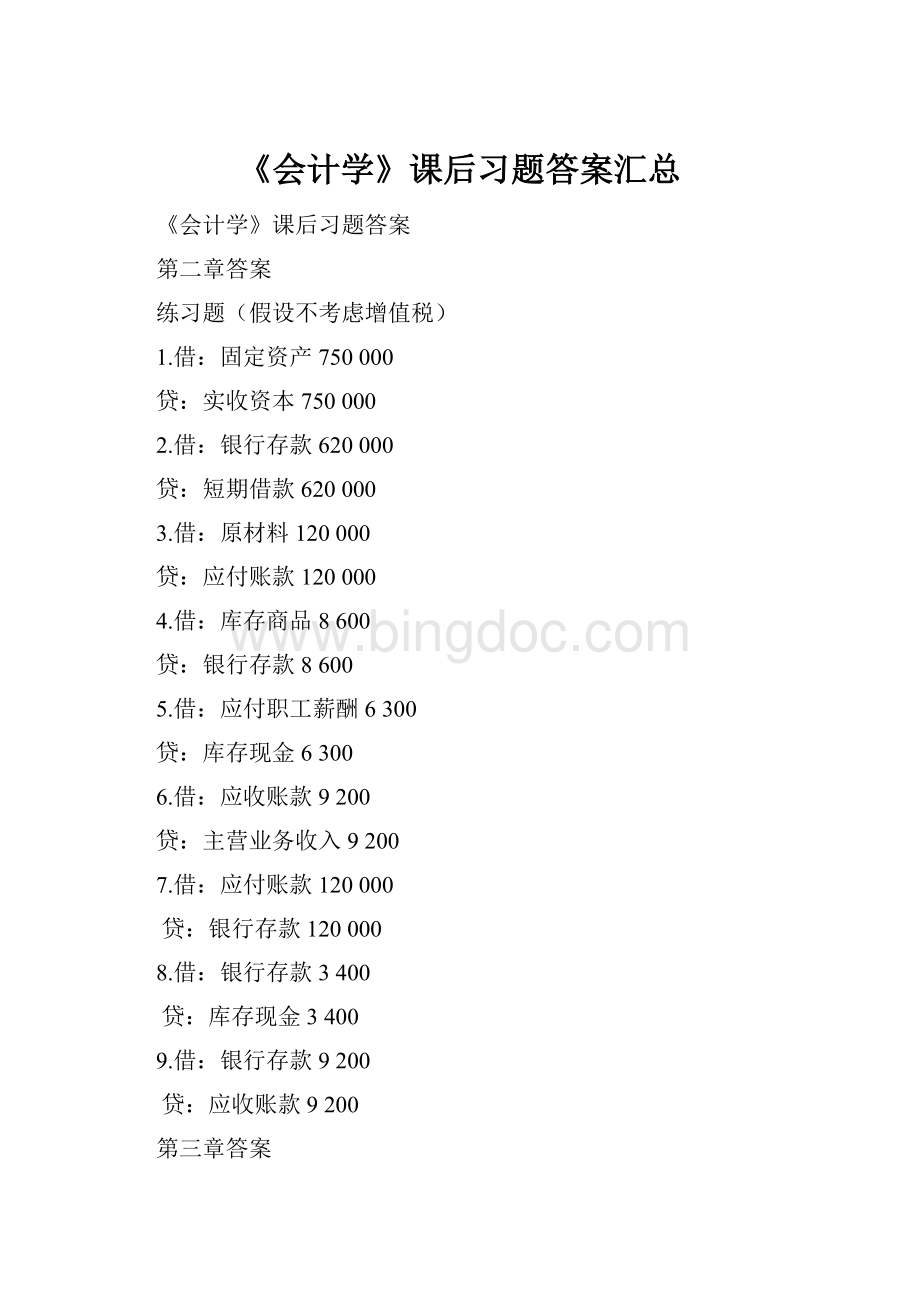

《会计学》课后习题答案汇总

《会计学》课后习题答案

第二章答案

练习题(假设不考虑增值税)

1.借:

固定资产750000

贷:

实收资本750000

2.借:

银行存款620000

贷:

短期借款620000

3.借:

原材料120000

贷:

应付账款120000

4.借:

库存商品8600

贷:

银行存款8600

5.借:

应付职工薪酬6300

贷:

库存现金6300

6.借:

应收账款9200

贷:

主营业务收入9200

7.借:

应付账款120000

贷:

银行存款120000

8.借:

银行存款3400

贷:

库存现金3400

9.借:

银行存款9200

贷:

应收账款9200

第三章答案

1.

(1)借:

库存现金4800

贷:

银行存款4800

(2)借:

原材料57000

贷:

银行存款57000

(3)借:

其他应收款——李明4000

贷:

库存现金4000

(4)借:

原材料62000

贷:

应付账款62000

(5)借:

银行存款22000

贷:

应收账款22000

(6)借:

管理费用1750

贷:

库存现金1750

(7)借:

应付账款62000

贷:

银行存款62000

(8)借:

银行存款126000

贷:

主营业务收入126000

(9)借:

管理费用3300

库存现金700

贷:

其他应收款——李明4000

(10)借:

银行存款2400

贷:

库存现金2400

登记三栏式现金日记账和银行存款日记账(略)。

2.

(1)采用红字更正法:

借:

原材料3500

贷:

银行存款3500

借:

固定资产3400

贷:

银行存款3400

(2)采用补充登记法

借:

银行存款5400

贷:

应收账款5400

(3)采用红字更正法

借:

银行存款2000

贷:

主营业务收入2000

第四章答案

1.答案:

(1)借:

库存现金300

贷:

银行存款300

(2)借:

其他应收款1800

贷:

银行存款1800

(3)借:

其他应收款—备用金1000

贷:

库存现金1000

(4)借:

库存现金150

管理费用1650

贷:

其他应收款1800

(5)借:

其他货币资金—外埠存款32000

贷:

银行存款32000

(6)借:

管理费用600

贷:

库存现金600

(7)①发现现金溢余:

借:

库存现金36

贷:

待处理财产损溢—待处理流动资产损溢36

②批准处理:

借:

待处理财产损溢—待处理流动资产损溢36

贷:

营业外收入36

(8)①发现现金短缺:

借:

待处理财产损溢—待处理流动资产损溢58

贷:

库存现金58

②批准处理:

借:

管理费用58

贷:

待处理财产损溢—待处理流动资产损溢58

(9)借:

原材料26000

应交税费—应交增值税(进项税额)4420

贷:

其他货币资金—外埠存款30420

借:

银行存款1580

贷:

其他货币资金—外埠存款1580

2.

银行存款余额调节表

2009年6月30日单位:

元

项目

金额

项目

金额

银行存款日记账余额

385600

银行对账单余额

364200

加:

银行已收,企业未收款

减:

银行已付,企业未付款

24000

4800

27400

加:

企业已收,银行未收款

减:

企业已付,银行未付款

26500

3700

调整后银行存款日记账余额

387000

调整后银行对账单余额

387000

3.

(1)贴现息=30000×4×

=900(元)

贴现所得=30000—900=29100(元)

(2)到期价值=45000×(1+90×

)=45675(元)

贴现息=45675×(90-20)×

=799.31(元)

贴现所得=45675—799.31=44875.69(元)

有关的账务处理如下:

借:

银行存款73975.69

财务费用1699.31

贷:

应收票据75675

4.

(1)第一年年末开始提取坏账准备时,当年应计提的坏账准备为3200元(640000×5‰),会计分录为:

借:

资产减值损失3200

贷:

坏账准备3200

(2)第二年发生坏账损失5000元,会计分录为:

借:

坏账准备5000

贷:

应收账款5000

第二年年末计提坏账准备时,当年应保持的坏账准备贷方余额为3600元(720000×5‰),而“坏账准备”账户的期末借方余额为1800元,因此,应补提坏账准备5400元,会计分录为:

借:

资产减值损失5400

贷:

坏账准备5400

(3)第三年发生坏账损失3000元,会计分录为:

借:

坏账准备3000

贷:

应收账款3000

上年已冲销的坏账5000元又收回,,会计分录为:

借:

应收账款5000

贷:

坏账准备5000

借:

银行存款5000

贷:

应收账款5000

第三年年末计提坏账准备时,当年应保持的坏账准备贷方余额为2150元(430000×5‰),而“坏账准备”账户的期末贷方余额为5600元,应冲销坏账准备3450元,有关的会计分录为:

借:

坏账准备3450

贷:

资产减值损失3450

第五章答案

1.答案:

(1)发出A材料的单位成本=(20 000-2 000+2 200+37 000+51 500+600)/ (2 000+2 950+5 000+50)=109 300/10 000=10.93(元/公斤)

(2)

① 借:

原材料2000

贷:

应付账款 2000

② 借:

原材料2 200

应交税金——应交增值税(进项税额)306

贷:

银行存款 2 506

③ 借:

在途物资 37 000

应交税金——应交增值税(进项税额)6 120

贷:

银行存款 43 120

④ 借:

原材料37 000

贷:

在途物资 37 000

⑤ 借:

原材料51 500

应交税金——应交增值税(进项税额)8 415

银行存款20 085

贷:

其他货币资金 80 000

⑥ 借:

原材料600

贷:

生产成本 600

⑦ 借:

生产成本65 580

制造费用10 930

管理费用10 930

贷:

原材料 87 440

解析:

发出材料的单位成本为10.93元,则基本生产车间领用的材料为6000*10.93=65580元,应计入生产成本;车间管理部门领用的材料为1000*10.93=10930元,应计入制造费用;管理部门领用材料为1000*10.93=10930元,应计入管理费用。

2.答案:

(1)期初材料成本差异为超支500元,12月5日购入材料,产生的差异为超支62000-60000=2000元,12月15日购入材料产生的差异为节约,即28500-30000=-1500(元)

材料成本差异率=(500+2000-1500)/(10000+60000+30000)×100%=1%

(2)月末甲材料的实际成本

=月末甲材料的计划成本×(1+材料成本差异率)

=(10000+60000+30000-50000)×(1+1%)

=50500(元)

(3)编制有关分录如下

①借:

材料采购62000

应交税费——应交增值税(进项税)10540

贷:

银行存款72540

②借:

材料采购28500

应交税费——应交增值税(进项税)4845

贷:

应付票据33345

③月末汇总入库甲材料的计划成本并结转差异

月末汇总材料的计划成本=60000+30000=90000(元)

月末汇总材料的实际成本=62000+28500=90500(元)

月末汇总材料的差异额=90500-90000=500(元)

借:

原材料90000

贷:

材料采购90000

借:

材料成本差异500

贷:

材料采购500

④月末根据发料凭证汇总表编制发出材料以及结转差异的分录

借:

生产成本30000

制造费用10000

管理费用10000

贷:

原材料50000

借:

生产成本300

制造费用100

管理费用100

贷:

材料成本差异500

3.

(1)2007年12月31日应计提的存货跌价准备=1500000-1400000

=100000(元)

借:

资产减值损失100000

贷:

存货跌价准备100000

(2)2008年6月30日累计应计提的存货跌价准备=1380000-1260000=120000(元),已经计提了100000元,应再补提20000元。

借:

资产减值损失20000

贷:

存货跌价准备20000

(3)2008年12月31日累计应计提的存货跌价准备=1330000-1220000

=110000(元),已累计计提120000元,所以应冲减存货跌价准备

10000元。

借:

存货跌价准备10000

贷:

资产减值损失10000

(4)2009年6月30日累计应计提的存货跌价准备为1470000-1470000=0,

已累计计提11000元,所以应冲减跌价准备110000元。

借:

存货跌价准备110000

贷:

管理费用110000

此时存货跌价准备账户余额为0。

(5)2009年12月31日存货可变现净值高于其实际成本,不需要计提存货跌价准备,所以不需处理。

4.

(1)

借:

待处理财产损溢——待处理流动资产损溢900

贷:

原材料——甲材料 900

借:

其他应收款 900

贷:

待处理财产损溢——待处理流动资产损溢 900

(2)

借:

待处理财产损溢——待处理流动资产损溢 30000

贷:

原材料——乙材料 30000

借:

原材料200

营业外支出 29800

贷:

待处理财产损溢——待处理流动资产损溢 30000

(3)

借:

原材料 600

贷:

待处理财产损溢——待处理流动资产损溢 600

借:

待处理财产损溢——待处理固定资产流动资产600

贷:

管理费用 600

第六章答案

1.

(1)借:

其他货币资金——存出投资款 1000

贷:

银行存款 1000

(2)借:

交易性金融资产——成本 800

投资收益 2

贷:

其他货币资金——存出投资款 802

(3)借:

公允价值变动损益 30 (800-100×7.7)

贷:

交易性金融资产——公允价值变动 30

(4)借:

交易性金融资产——公允价值变动 40 (8.1×100-7.7×100)

贷:

公允价值变动损益 40

(5)借:

银行存款 825

贷:

交易性金融资产——成本 800

——公允价值变动 10

投资收益 15

借:

公允价值变动损益 10

贷:

投资收益 10

2.

(1)2009年3月1日购入股票时

借:

可供出售金融资产——成本802

贷:

银行存款802

(2)2009年5月8日,宣告分派股利

借:

应收股利(100×0.2)20

贷:

投资收益20

借:

银行存款20

贷:

应收股利20

(3)2009年6月30日,股票按公允价值计量

该股票当日公允价值=100×7=700(万元)

借:

资本公积——其他资本公积(802-700)102

贷:

可供出售金融资产——公允价值变动102

(4)2009年11月17日出售股票

借:

银行存款180

可供出售金融资产——公允价值变动20.4

贷:

可供出售金融资产——成本(802×20%)160.4

资本公积——其他资本公积20.4

投资收益19.6

(5)2009年12月31日,该股票按公允价值计量

2009年末该股票公允价值=80×10=800(万元),账面余额=(802-102)×80%=560万元)

借:

可供出售金融资产——公允价值变动240

贷:

资本公积——其他资本公积(800-560)240

3.乙公司编制的有关会计分录如下:

(1)乙公司取得投资时:

借:

长期股权投资——B公司350

贷:

银行存款 350

(2)B公司2008年3月1日分派现金股利100万元时:

借:

应收股利 10

贷:

投资收益 10

收到现金股利时:

借:

银行存款 10

贷:

应收股利 10

(3)B公司2008年实现净利润500万元时,乙公司不作会计处理。

(4)B公司2009年4月22日宣告分派现金股利时:

借:

应收股利 40

贷:

投资收益 40

4.

(1)借:

长期股权投资-乙公司4502

应收股利 145

贷:

银行存款 4647(580*8+7)

答案解析:

因为企业享有的份额为4500,但付出的成本要大于应享有的份额,所以不调整投资成本。

(2)借:

银行存款145

贷:

应收股利145

(3)借:

长期股权投资――损益调整 3000*25%=750

贷:

投资收益 750

(4)借:

应收股利 116(0.2*580)

贷:

长期股权投资-损益调整 116

(5)借:

银行存款 5200

贷:

长期股权投资――成本4502

――损益调整 (750-116)=634

投资收益 64

第七章答案

1.某企业购进一台需要安装的机器设备,购进时支付价款74000元,支付包装费和运杂费共计3000元。

购进后进行安装时领用原材料2500元,支付安装工人工资1300元。

设备已安装完毕并交付使用。

要求:

编制有关的会计分录。

(1)购入设备时:

(若不考虑增值税)

借:

在建工程77000

贷:

银行存款77000

(2)支付安装时的材料费和人工费时:

借:

在建工程3800

贷:

原材料2500

应付职工薪酬1300

(3)设备安装完毕交付使用时:

借:

固定资产80800

贷:

在建工程80800

2.某企业以自营方式建造厂房一幢,为建造该厂房购进专用材料一批,买价360000元,增值税为42500元。

建造该厂房时领用了全部的专项材料,支付建设工人的工资89000元;领用了本企业生产的一批产品,成本为30000元,计税价格为56000元,增值税税率为17%;支付为建造厂房发生的借款利息为12000元。

工程建设完工即交付使用。

要求:

编制建造厂房的有关会计分录。

(1)购入为建造工程购进的材料

借:

工程物资—专用材料402500

贷:

银行存款402500

(2)领用工程物资

借:

在建工程—仓库402500

贷:

工程物资—专用材料402500

(3)支付建设工人工资

借:

在建工程—仓库89000

贷:

应付职工薪酬89000

(4)工程领用产品

借:

在建工程—仓库39520

贷:

库存商品30000

应交税费—应交增值税(销项税额)9520

(5)结转借款利息

借:

在建工程—仓库12000

贷:

长期借款12000

(6)工程完工交付使用

借:

固定资产—仓库543020

贷:

在建工程—仓库543020

3.M企业购入一台设备,原始价值为45000元,预计净残值1500元,预计使用6年。

要求采用双倍余额递减法和平均年限法计算每年应计提的折旧额。

双倍余额递减法下折旧计算表

年份

年初折余价值

年折旧率

年折旧额

累计折旧额

年末折余价值

0

45000

1

45000

2/6

15000

15000

30000

2

30000

2/6

10000

25000

20000

3

20000

2/6

6666.67

31666.67

13333.33

4

13333.33

2/6

4444.44

36111.11

8888.89

5

8888.89

3694.45*

39805.56

5194.44

6

3694.44

43500

1500

*设备使用最后两年应计提的折旧额(8888.89-1500)/2=3694.45

(注意:

小数点后全部保留两位小数)

平均年限法:

应计折旧额=(45000-1500)/6=7250(元)

4.假设某企业购置了一套需要安装的生产线设备,与该生产线有关的业务如下:

(1)2009年1月1日购进待安装的生产线,买价为300000元,增值税税额为51000元,另外支付保险费及运杂费12000元。

(2)安装生产线时领用本企业生产的产品一批,该批产品实际成本为20000元,计税价格为36000元,增值税税率为17%。

(3)安装工人应计工资9000元,用银行存款支付其他安装费4000元。

(4)2009年3月31日生产线安装完毕并投入使用。

该生产线预计使用5年,预计净残值率为3%,采用使用年限法计提折旧。

(5)2010年12月31日,M企业将生产线出售,出售所得款为250000元已存入银行,同时用银行存款支付清理费用14000元,已于当日清理完毕。

要求:

①编制2009年购进、安装生产线及计提折旧的会计分录。

②编制2010年计提折旧和出售生产线的会计分录。

(1)购入设备时:

借:

在建工程312000

应交税费--应交增值税(进项税额)51000

贷:

银行存款363000

(2)工程领用产品时:

借:

在建工程26120

贷:

库存商品20000

应交税费—应交增值税(销项税额)6120

(3)核算工资,支付安装费用时:

借:

在建工程13000

贷:

银行存款4000

应付职工薪酬9000

(4)设备安装完毕交付使用时:

借:

固定资产351120

贷:

在建工程351120

使用年限法计提折旧:

09年折旧额=351120×(1-3%)/5×9/12=51087.96(元)

10年折旧额=351120×(1-3%)/5=68117.28(元)

09和10年折旧额=51087.96+68117.28=119205.24(元)

借:

制造费用51087.96

贷:

累计折旧51087.96

借:

制造费用68117.28

贷:

累计折旧68117.28

(5)生产线出售

(1)固定资产转入清理

借:

固定资产清理231914.76

累计折旧119205.24

贷:

固定资产351120

(2)取得出售价款

借:

银行存款250000

贷:

固定资产清理250000

(3)支付清理费用

借:

固定资产清理14000

贷:

银行存款14000

(4)结转清理净损益

借:

固定资产清理4085.24

贷:

营业外收入—处置固定资产净收益4085.24

第八章答案

1.红星钢铁厂接受投资者以非专利技术作为投资,投资各方协商价为300000,全部手续已办妥。

编制相关会计分录。

借:

无形资产——非专利技术300000

贷:

实收资本——个人资本300000

2.某企业研制一项新技术,开始并无成功把握。

该企业在该新技术的研制过程中发生材料费100000元,人工费400000元。

研究成功后,申请获得专利权,在申请过程中发生专利登记费60000元,律师费10000元。

编制相关会计分录。

借:

研发支出——费用化支出500000

贷:

原材料100000

应付职工薪酬400000

借:

研发支出——资本化支出70000

贷:

银行存款70000

3.某企业用银行存款购入一项商标权,价款36000,其有效期10年,企业按10年期限,分月摊销。

编制相关会计分录。

借:

无形资产36000

贷:

银行存款36000

借:

管理费用300

贷:

累计摊销300

4.将一项专利权的使用权转让给某企业,取得收入60000元,转让时发生费用2500元,以上款项已用银行存款结算。

按收入额的5%计算交纳营业税。

编制相关会计分录。

(1)取得转让收入时

借:

银行存款60000

贷:

其他业务收入60000

(2)支付转让费时

借:

其他业务成本2500

贷:

银行存款2500

(3)计算应交营业税时

借:

营业税金及附加3000

贷:

应交税费——应交营业税3000

5.某企业出租一项专利权,取得租金收入500000元存入银行,并交纳营业税25000元,当年该专利权摊销额为50000元编制相关会计分录。

(1)取得转让收入时

借:

银行存款500000

贷:

其他业务收入500000

(2)计算应交营业税时

借:

营业税金及附加25000

贷:

应交税费——应交营业税25000

(3)结转转让期间的无形资产摊销金额时

借:

其他业务成本50000

贷:

累计摊销50000

6.蓝天公司2002年1月1日购入一项专利权,实际支付的买价及相关费用共计48万元,该专利权的摊销年限为5年。

2004年4月1日,蓝天公司将该专利权的所有权对外转让,取得价款20万元。

转让交易适用的营业税税率为5%。

假定不考虑无形资产减值准备。

编制相关会计分录。

借:

银行存款200000

累计摊销216000

营业外支出——处置非流动资产损失164000

贷:

无形资产480000

应交税费100000

7.某公司2008年成立,2009年1月份开始营业。

在此期间发生登记注册费20000元,差旅费10000元,开办人员工资300000元;建筑工程的借款利息15000元,计算应计入“长期待摊费用”账户的金额是多少