可转债案例研究汇总.docx

《可转债案例研究汇总.docx》由会员分享,可在线阅读,更多相关《可转债案例研究汇总.docx(18页珍藏版)》请在冰点文库上搜索。

可转债案例研究汇总

上市公司可转换债券发行要点汇总研究

一、发行规模及转股情况

(一)发行规模

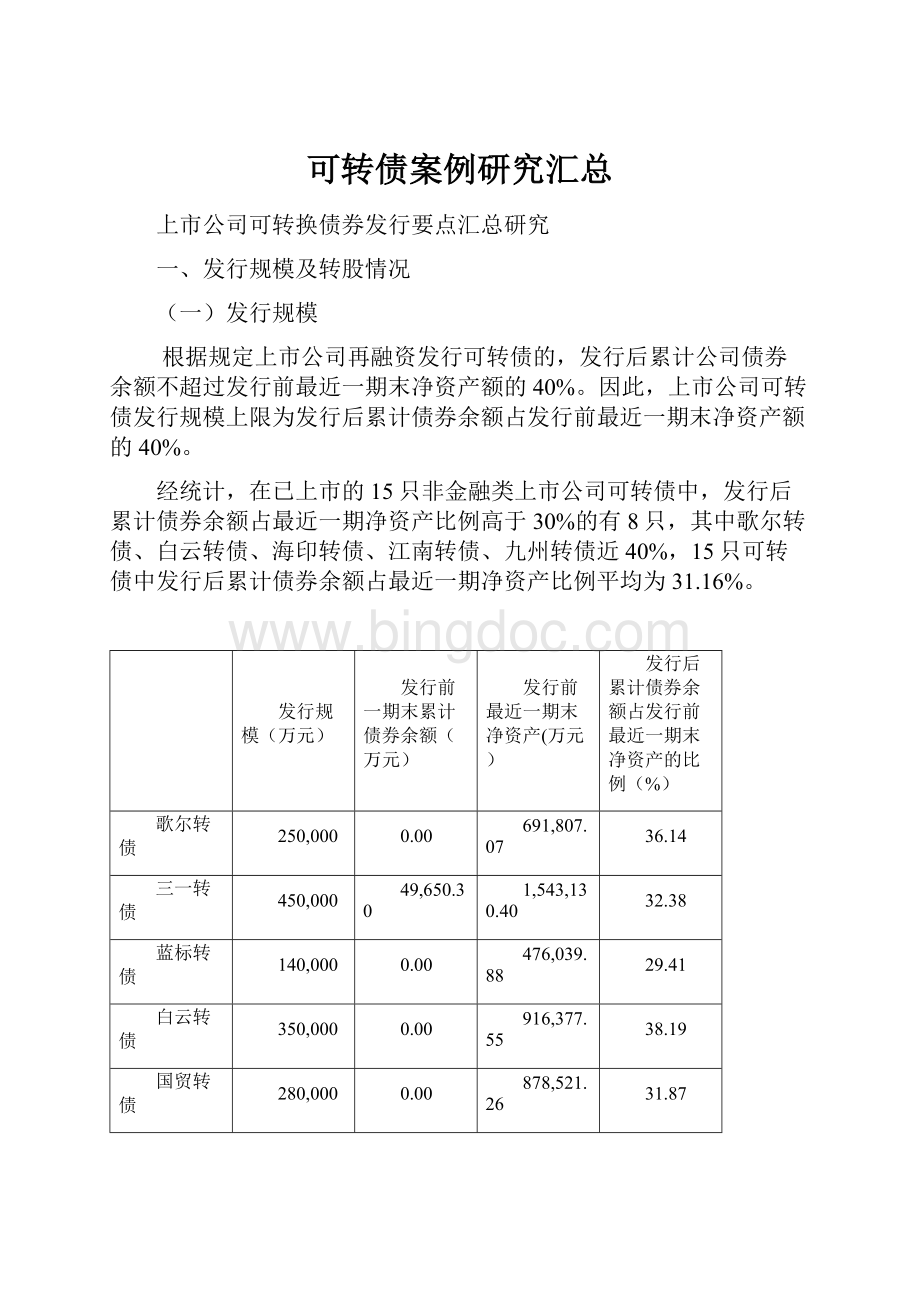

根据规定上市公司再融资发行可转债的,发行后累计公司债券余额不超过发行前最近一期末净资产额的40%。

因此,上市公司可转债发行规模上限为发行后累计债券余额占发行前最近一期末净资产额的40%。

经统计,在已上市的15只非金融类上市公司可转债中,发行后累计债券余额占最近一期净资产比例高于30%的有8只,其中歌尔转债、白云转债、海印转债、江南转债、九州转债近40%,15只可转债中发行后累计债券余额占最近一期净资产比例平均为31.16%。

发行规模(万元)

发行前一期末累计债券余额(万元)

发行前最近一期末净资产(万元)

发行后累计债券余额占发行前最近一期末净资产的比例(%)

歌尔转债

250,000

0.00

691,807.07

36.14

三一转债

450,000

49,650.30

1,543,130.40

32.38

蓝标转债

140,000

0.00

476,039.88

29.41

白云转债

350,000

0.00

916,377.55

38.19

国贸转债

280,000

0.00

878,521.26

31.87

广汽转债

410,558

654,512.53

3,732,103.79

28.54

航信转债

240,000

0.00

846,674.51

28.35

格力转债

98,000

0.00

293,789.59

33.36

汽模转债

42,000

0.00

171,734.77

24.46

海印转债

111,000

8,000

291,286.60

39.84

辉丰转债

84,500

0.00

358,687.51

23.56

九州转债

150,000

159,698.80

822,340.25

37.66

江南转债

76,000

0.00

203,928.64

37.27

顺昌转债

51,000

0.00

183,540.26

27.79

电气转债

600,000

199,205.60

4,295,744.70

18.60

目前证监会在审非金融类上市公司可转债有5只,其中发行后债券余额规模占最近一期净资产比例高于30%的就有3只。

在再融资新政影响下,将有更多上市公司扩大可转债的发行规模。

发行规模(万元)

发行前最近一期净资产(万元)

发行后累计债券余额占发行前最近一期末净资产的比例(%)

新时达

88,250.57

270,796.09

33

林洋能源

300,000.00

815,158.13

37

东方雨虹

184,000.00

461,513.21

40

济川药业

97,500.00

342,891.28

28

金禾实业

60,000.00

246,375.61

24

(二)转股情况

经统计在已上市的15只非金融类上市公司可转债中仅有4只已转股比例超过1%,4只中仅有1只转股比例高于10%,其余的尚未转股比例均高于99%。

转股比例最高的为天汽模发行的汽模转债,2016年3月2日发行,自2016年9月9日起开始转股,目前已转股比例为82.65%,调整后的转股价格为5.77元,近一年天汽模股价最低价为5.74元,转股开始后仅有3个交易日股价低于转股价格。

规模(万元)

债券期限

剩余存续期限

已转股比例(%)

尚未转股比例(%)

歌尔转债

250,000

6年

3年7个月

2.45

97.34(回售0.21)

三一转债

450,000

6年

4年8个月

0.0046

99.9954

蓝标转债

140,000

6年

4年7个月

4.3

95.70

白云转债

350,000

5年

3年10个月

2.3

97.70

国贸转债

280,000

6年

4年8个月

0.02

99.98

广汽转债

410,558

6年

4年8个月

7.65

92.35

航信转债

240,000

6年

4年1个月

0.02

99.98

格力转债

98,000

5年

2年8个月

0.20

99.80

汽模转债

42,000

6年

4年11个月

17.35

82.65

海印转债

111,000

6年

5年2个月

0.01

99.99

辉丰转债

84,500

6年

5年1个月

0.01

99.99

九州转债

150,000

6年

4年8个月

0.02

99.98

江南转债

76,000

6年

5年1个月

0.01

99.99

顺昌转债

51,000

6年

4年11个月

0.04

99.96

电气转债

600,000

6年

3年10个月

0.12

99.88

二、发行利率

可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平,由公司股东大会授权董事会在发行前根据国家政策、市场状况和公司具体情况与保荐人(主承销商)协商确定。

经统计在已上市的15只非金融类上市公司可转债中,年利率水平均随债券的期限而逐年升高。

15只非金融类上市公司平均年利率水平基本的范围在0.86%-1.25%区间内。

其中第一年的利率水平在0.2%-0.6%区间内,第二年利率水平在0.4%-0.8%区间内,第三年利率水平在0.6-1.0%区间内,第四年利率水平在0.8%-1.6%区间内,第五年利率水平在1.5%-2.0%区间内,第六年利率水平在1.6%-2.0%区间内。

年利率(%)

第一年

第二年

第三年

第四年

第五年

第六年

平均

歌尔转债

0.5

0.7

1.0

1.6

1.6

1.6

1.17

三一转债

0.2

0.5

1.0

1.5

1.6

2.0

1.13

蓝标转债

0.5

0.7

1.0

1.5

1.8

2.0

1.25

白云转债

0.2

0.4

1.0

1.2

1.5

(五年期)

0.86

国贸转债

0.3

0.5

0.9

1.4

1.7

2.0

1.13

广汽转债

0.2

0.5

1.0

1.5

1.5

1.6

1.05

航信转债

0.2

0.5

1.0

1.5

1.5

1.6

1.05

格力转债

0.6

0.8

1.0

1.5

2.0

(五年期)

1.18

汽模转债

0.5

0.7

1.0

1.5

1.5

1.8

1.17

海印转债

0.5

0.7

1.0

1.5

1.8

2.0

1.25

辉丰转债

0.5

0.7

1.0

1.3

1.3

1.6

1.07

九州转债

0.2

0.4

0.6

0.8

1.6

2.0

0.93

江南转债

0.3

0.5

1.0

1.5

1.8

2.0

1.18

顺昌转债

0.5

0.7

1.0

1.6

1.6

1.6

1.17

电气转债

0.2

0.5

1.0

1.5

1.5

1.6

1.05

平均

0.36

0.59

0.97

1.43

1.62

1.8

三、债券期限

由于可转债期限最长为六年,因此债券期限一般为六年,少见为五年。

四、票面金额

每张面值100元人民币,按面值发行。

五、付息方式

(1)可转债采用每年付息一次的付息方式,计息起始日为可转债发行首日。

(2)付息日:

每年的付息日为本次发行的可转债发行首日起每满一年的当日,如该日为法定节假日或休息日,则顺延至下一个交易日,顺延期间不另付息。

每相邻的两个付息日之间为一个计息年度。

(3)付息债权登记日:

每年的付息债权登记日为每年付息日的前一交易日,公司将在每年付息日之后的五个交易日内支付当年利息。

在付息债权登记日前(包括付息债权登记日)申请转换成公司A股股票的可转债,公司不再向其持有人支付本计息年度及以后计息年度的利息。

(4)可转债持有人所获得利息收入的应付税项由持有人承担。

六、转股期限

可转债转股期自可转债发行结束之日满六个月后的第一个交易日起至可转债到期日止。

七、转股价格及修正条件及转股价格向下修正条款

(一)初始转股价格

发行可转债的初始转股价格不低于募集说明书公告日前二十个交易日公司A股股票交易均价(若在该二十个交易日内发生过因除权、除息引起股价调整的情形,则对调整前交易日的收盘价按经过相应除权、除息调整后的价格计算)和前一个交易日公司A股股票交易均价,具体初始转股价格由公司股东大会授权公司董事会及董事会授权人士在发行前根据市场状况与保荐人(主承销商)协商确定。

(二)转股价格修正权限与修正幅度

在发行的可转债存续期间,当公司A股股票在任意连续三十个交易日(或二十个交易日)中有十五个交易日(或十个交易日)的收盘价低于当期转股价格的N%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会审议表决。

上述方案须经出席会议的股东所持表决权的三分之二以上通过方可实施。

股东大会进行表决时,持有本次发行的可转债的股东应当回避。

修正后的转股价格应不低于前述的股东大会召开日前二十个交易日公司A股股票交易均价和前一个交易日公司A股股票交易均价。

若在前述三十个交易日内发生过转股价格调整的情形,则在转股价格调整日前的交易日按调整前的转股价格和收盘价计算,在转股价格调整日及之后的交易日按调整后的转股价格和收盘价计算。

2、修正程序

如公司决定向下修正转股价格,公司将在上海证券交易所网站()和中国证监会指定的上市公司信息披露媒体上刊登相关公告,公告修正幅度和暂停转股期间等有关信息。

从转股价格修正日起,开始恢复转股申请并执行修正后的转股价格。

若转股价格修正日为转股申请日或之后,转换股份登记日之前,该类转股申请应按修正后的转股价格执行。

经统计在已上市的15只非金融类上市公司可转债中,初始转股价格均接近于募集说明书公告日前二十个交易日公司A股股票交易均价和前一个交易日公司A股股票交易均价的孰高者。

向下修正的条件基本为连续三十个交易日或者连续二十个交易日中至少有一半时间的交易日的A股股票收盘价低于当期转股价格的85%-90%时。

转股价格

募集说明书前二十个交易日均价

前一个交易日均价

发行前最近一期净资产价格

向下修正条件

歌尔转债

26.43

26.26

26.26

4.79

任意连续三十个交易日中至少十五个交易日的收盘价低于当期转股价格的90%时

三一转债

7.5

6.26

6.64

2.98

任意二十个连续交易日中至少十个交易日的收盘价格低于当期转股价格90%时

蓝标转债

15.30

14.86

14.21

2.29

任意连续20个交易日中有至少10个交易日的收盘价低于当期转股价格的85%时

白云转债

12.88

12.40

12.88

7.81

任意二十个连续交易日中至少十个交易日的收盘价格低于当期转股价格90%时

国贸转债

9.03

8.72

9.03

4.64

任意连续30个交易日中至少有15个交易日的收盘价低于当期转股价格的90%时

广汽转债

21.99

21.53

20.32

5.74

任意连续三十个交易日中至少十五个交易日的收盘价低于当期转股价格90%时

航信转债

86.61

86.57

86.70

7.61

任意连续20个交易日中有10个交易日的收盘价低于当期转股价格的90%时

格力转债

20.90

20.84

19.06

5.11

在任意20个连续交易日中至少10个交易日的收盘价格低于当期转股价格的90%时

汽模转债

11.63

11.53

10.97

4.21

任意连续三十个交易日中至少

有十五个交易日的收盘价低于当期转股价格的90%时

海印转债

5.26

5.08

5.24

1.27

任意连续30个交易日中有15个交易日的收盘价低于当期转股价格的90%时

辉丰转债

29.70

29.38

29.46

7.94

任意连续三十个交易日中至少有二十个交易日的收盘价低于当期转股价格的90%时

九州转债

18.78

18.41

16.40

4.95

任意连续20个交易日中有10个交易日的收盘价不高于当期转股价格的85%时

江南转债

19

15.84

17.61

9.04

任意二十个连续交易日中至少十个交易日的收盘价格低于当期转股价格85%时

顺昌转债

9.44

9.12

8.58

1.60

任意连续三十个交易日中至少有二十个交易日的收盘价低于当期转股价格的85%时

电气转债

10.72

9.40

10.72

2.67

在任意连续20个交易日中至少10个交易日的收盘价低于当期转股价格85%的情况,

目前证监会在审上市公司可转债有8只,转股价格向下修正条件中的收盘价低于当期转股价格的范围扩大至80%-90%,其中90%的仅有2只,80%的有5只。

反映随着个股股价走势的走弱,目前在审上市公司可转债已充分考虑放松转股价格的修正条件,以此期望在股市向下波动的情况下提高可转债的转换率。

向下修正条件

新时达

在任意连续30个交易日中至少有15个交易日的收盘价低于当期转股价格的90%时

林洋能源

任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的80%时

东方雨虹

任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的80%时

济川药业

任意连续三十个交易日中至少有十个交易日的收盘价低于当期转股价格的85%时

金禾实业

任意连续三十个交易日中至少有十五个交易日的收盘价格低于当期转股价格90%时

太平洋

任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格80%时

国泰君安

同上

宁波银行

同上

八、赎回及回售条款

(一)赎回条款

可转债一般设赎回条款,其中又可分到期赎回条款和有条件赎回条款。

1、到期赎回条款

到期赎回条款一般在可转换公司债券期满后5个交易日内,公司将以可转债票面面值的上浮一定比率(含最后一期利息)的价格向投资者赎回全部未转股的可转债。

2、有条件赎回条款

有条件赎回条款一般在可转换公司债券转股期内,当下述两种情形的任意一种出现时,公司董事会有权决定按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券:

(1)在可转换公司债券转股期内,如果公司A股股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%)。

(2)当本次发行的可转换公司债券未转股余额不足3,000万元时。

经统计在已上市的15只非金融类上市公司可转债中,均设到期赎回条款及有条件赎回条款,到期赎回条款的赎回溢价上浮比例在3%-10%区间内,其中5家为6%,另有5家为8%;有条件赎回条款的赎回条件均为:

(1)在可转换公司债券转股期内,如果公司A股股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%);

(2)当本次发行的可转换公司债券未转股余额不足3,000万元时。

赎回条款

到期赎回面值上浮比率

有条件赎回的赎回条件

歌尔转债

上浮8%

(1)在可转换公司债券转股期内,如果公司A股股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%)。

(2)当本次发行的可转换公司债券未转股余额不足3,000万元时。

三一转债

上浮6%

同上

蓝标转债

具体上浮比率提请公司股东大会授权董事会根据市场状况与保荐人(主承销商)协商确定。

同上

白云转债

上浮6%

同上

国贸转债

上浮8%

同上

广汽转债

上浮6%

同上

航信转债

上浮7%

同上

格力转债

上浮6%

同上

汽模转债

上浮6%

同上

海印转债

上浮10%

同上

辉丰转债

上浮3%

同上(按照103元的价格赎回)

九州转债

上浮8%

同上

江南转债

上浮8%

同上

顺昌转债

上浮8%

同上

电气转债

上浮6.6%

同上

目前证监会在审的8只上市公司可转债中同样均设到期赎回条件及有条件赎回条款,到期赎回条款的赎回价格均由公司股东大会授权公司董事会根据发行时市场情况与保荐机构及主承销商协商确定;有条件赎回条款的赎回条件均与已上市的15只上市公司可转债相同。

赎回条款

到期赎回面值上浮比率

有条件赎回的条件

新时达

具体赎回价格由公司股东大会授权公司董事会根据发行时市场情况与保荐机构及主承销商协商确定。

(1)在可转换公司债券转股期内,如果公司A股股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%)。

(2)当本次发行的可转换公司债券未转股余额不足3,000万元时。

林洋能源

同上

同上

东方雨虹

同上

同上

济川药业

同上

同上

金禾实业

同上

同上

太平洋

同上

同上

国泰君安

同上

同上

宁波银行

同上

同上

(二)回售条款

可转债主要条款中通常设回售条款,回售条款可分为有条件回售条款及附加回售条款。

1、有条件回售条款

在可转换公司债券最后两个计息年度,如果公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的N%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按面值加上当期应计利息的价格回售给公司。

最后两个计息年度可转换公司债券持有人在每年回售条件首次满足后可按上述约定条件行使回售权一次,若在首次满足回售条件而可转换公司债券持有人未在公司届时公告的回售申报期内申报并实施回售的,该计息年度不能再行使回售权,可转换公司债券持有人不能多次行使部分回售权。

2、附加回售条款

若可转换公司债券募集资金投资项目的实施情况与在募集说明书中的承诺情况相比出现重大变化,且该变化被中国证监会认定为改变募集资金用途的,可转换公司债券持有人享有一次回售的权利。

可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按债券面值加上当期应计利息价格回售给公司。

持有人在附加回售条件满足后,可以在公司公告后的附加回售申报期内进行回售,该次附加回售申报期内不实施回售的,不应再行使附加回售权。

经统计在已上市的15只非金融类上市公司可转债中,有3只可转债未设有条件回售条款,有12只设定了有条件回售条款,其中的11只可转债设定的回售条件为公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的比例为70%,另有1只为80%。

在12只设定了有条件回售条款的可转债中,有5只明确约定了按照每张债券103元的价格进行回售;在已上市的15只非金融类上市公司可转债中均设有附加回售条款,有5只明确按照每张债券103元的价格进行回售。

回售条款

有条件回售条款

(公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的比例)

附加回售条款

歌尔转债

低于70%

若本公司本次发行的可转债募集资金投资项目的实施情况与本公司在募集说明书中的承诺情况相比出现重大变化,本公司本次发行的可转债持有人享有一次回售的权利。

三一转债

无

同上

蓝标转债

无

同上

白云转债

无

同上

国贸转债

低于70%

同上

广汽转债

低于70%

同上

航信转债

低于70%

同上

格力转债

低于70%,按照103元的价格回售

同上

(按照103元的价格回售)

汽模转债

低于70%

同上

海印转债

低于70%,按照103元的价格回售

同上

(按照103元的价格回售)

辉丰转债

低于70%

同上

九州转债

低于70%,按照103元的价格回售

同上

(按照103元的价格回售)

江南转债

低于80%,按照103元的价格回售

同上

(按照103元的价格回售)

顺昌转债

低于70%

同上

电气转债

低于70%。

按照103元的价格回售

同上

(按照103元的价格回售)

目前证监会在审的8只上市公司可转债中有5只设定了有条件回售条款,其中的4只可转债设定的回售条件为公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的比例为70%,另有1只为50%;8只上市公司均设有均设有附加回售条款。

回售条款

有条件回售条款/收盘价低于转股价格的幅度

附加回售条款:

新时达

低于70%

若本公司本次发行的可转债募集资金投资项目的实施情况与本公司在募集说明书中的承诺情况相比出现重大变化,本公司本次发行的可转债持有人享有一次回售的权利。

林洋能源

低于70%

同上

东方雨虹

低于70%

同上

济川药业

低于50%

同上

金禾实业

低于70%

同上

太平洋

无

同上

国泰君安

无

同上

宁波银行

无

同上

九、担保事项

目前已上市及已在会的可转债均未提供担保。

(最近一期末经审计的净资产不低于人民币十五亿元的公司可不提供担保)

十、发行上市市场

可转债上市的证券市场为上海证券交易所、深圳证券交易所。

可转债不设持有期限制。

未来转换的A股股票在上海证券交易所、深圳证券交易所上市。

十一、发行对象、发行方式及承销方式

可转换公司债券的具体发行方式由公司股东大会授权董事会与保荐人(主承销商)协商确定。

可转换公司债券的发行对象为持有中国证券登记结算有限责任公司上海、深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

目前已上市及已在会的可转债均实行向公司原股东实行优先配售,原股东有权放弃配售权。

向原股东优先配售的具体比例提请股东大会授权董事会根据发行时具体情况确定,并在发行公告中予以披露。

十二、发行决议有效期

发行可转债决议的有效期为股东大会审议通过本次发行方案之日起十二个月。