投资学计算题v03Word格式文档下载.docx

《投资学计算题v03Word格式文档下载.docx》由会员分享,可在线阅读,更多相关《投资学计算题v03Word格式文档下载.docx(21页珍藏版)》请在冰点文库上搜索。

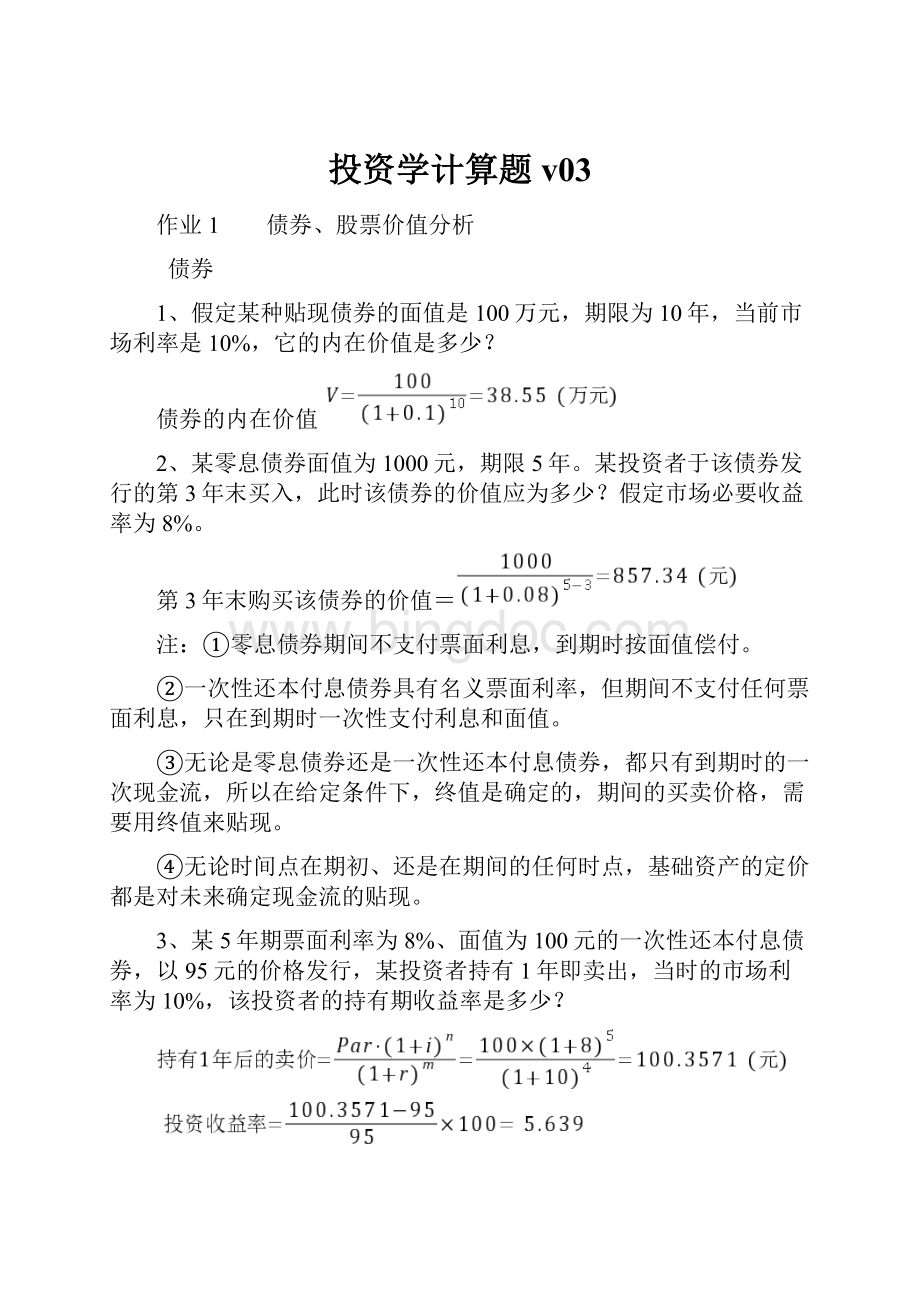

未来现金流的现值

PV(ct)×

t

久期(D)

1

60

57

2.83

2

53

107

3

1060

890

2670

合计

1000

2833

到期收益率为10%

55

2.82

50

99

796

2389

901

2543

解2(用久期公式计算)

(1)到期收益率为6﹪时

债券面值100元的当前市场价格

债券久期

(2)到期收益率为10﹪时

债券面值100元的当前市场价格

12、一个债券久期为3.5年,当到期收益率从8%上升到8.3%时,债券价格预期的变化百分数是多少?

13、某保险公司当前出售一批健康险,在未来5年内,预期每年要支付客户1000万保险赔付金。

保险公司投资部计划通过投资债券的方式满足这个要求。

市场现在有两种债券A、B,票面金额都是1000元,A的票面利率10%、期限10年、每年付息一次;

债券B的票面利率8%,期限3年、每年付息一次,要使债务完全免疫,每种债券的持有量是多少?

当前市场利率为10%。

保险公司久期

1000

909

2.81

826

1653

751

2254

4

683

2732

5

621

3105

3791

10653

A债券久期

100

91

6.76

83

165

75

225

68

273

62

310

6

56

339

7

51

359

8

47

373

9

42

382

10

1100

424

4241

6759

B债券久期

80

73

2.78

66

132

1080

811

2434

950

2639

解2

=0.75%

=99.25%

14、某基金管理公司已建立一个养老基金,其债务是每年向受益人支付100万元,永不中止。

基金管理人计划建立一个债券组合来满足这个要求,所有债券的到期收益率为10%。

债券由A、B组成,票面金额1000元,A的票面利率10%、期限3年、每年付息一次;

债券B的票面利率8%,期限15年、本金利息之和在最后一年支付,要使债务完全免疫,每种债券的持有量是多少?

股票

1、假设某公司现在正处于高速成长阶段,其上一年支付的股利为每股1元,预计今后3年的股利年增长率为10%,3年后公司步入成熟期,从第4年开始股利年增长率下降为5%,并一直保持5%的增长速度。

如果市场必要收益率为8%,请计算该股票的内在价值。

不管是2阶段,还是3阶段、n阶段模型,股票估值都是计算期0时点的价格或价值,所以对第2阶段及以后阶段的估值,均需要贴现至0时点。

这一点要切记!

2、某公司预计从今年起连续5年每年发放固定股利1元,从第6年开始股利将按每年6%的速度增长。

假定当前市场必要收益率为8%,当前该股票价格为50元,请计算该公司股票的内在价值和净现值,并对当前股票价格的高低进行判断。

3、某股份公司去年支付每股股利1元,预计在未来该公司股票股利按每年6%的速率增长,假定必要收益率为8%,请计算该公司股票的内在价值。

当前该股票价格为30元,请分别用净现值法和内部收益率法判断该股票的投资价值。

(1)净现值法:

(2)内部收益率法:

30=

, r=9.5%>8%(必要收益率)

当前股票价格被低估,建议购买该股票。

4、某上市公司上年每股股利为0.3元,预计以后股利每年以3%的速度递增。

假设必要收益率(贴现率)是8%。

试用股利定价模型计算该股票的内在价值。

若该股票当时股价为5元,请问该股票是被低估了还是被高估了?

应如何操作该股票?

股票内在价值

该股票被低估,应该买入。

5*、假定某公司发行股票3000万股,股款到位期为2008年7月1日,当年预期的税后利润总额为1800万元(其中1-6月为600万元,7-12月为1200万元),公司发行完新股后的股本总额为6000万股。

该公司股票发行市盈率为15倍。

试用市盈率法确定该股票的发行价格。

(每股税后利润要求采用加权平均法计算)

每股税后利润=1800/(3000+3000/2)=0.4元

或:

每股税后利润=600/3000+1200/6000=0.4元

发行价=0.4×

15=6元

由于本题涉及股票的相对估值模型,不要求掌握。

感兴趣的同学可以查询一下加权市盈率、摊薄市盈率的知识。

6、某上市公司上年每股股利为0.4元,股利分配政策一贯坚持固定股利政策。

假设投资必要收益率(贴现率)是8%。

若该股票当时股价为4元,请问该股票是被低估了还是被高估了?

7、某投资者打算购买一只普通股并持有一年,在年末投资者预期得到的每股现金红利为1.50元,预期股票一年后可以以26元的价格卖出。

如果投资者想得到15%的回报率,现在投资者愿意支付的最高价格为多少?

五、计算题

1、假设某投资者选择了A、B两个公司的股票构造其证券投资组合,两者各占投资总额的一半。

已知A股票的期望收益率为24%,方差为16%,B股票的期望收益为12%,方差为9%。

请计算当A、B两只股票的相关系数各为:

(1)

;

(2)

(3)

时,该投资者的证券组合资产的期望收益和方差各为多少?

解:

(1)当

时,

(2)当

,

(3)当

2、过去5年中,某投资者持有A、B两股票的年收益率如下:

年份

A股票

B股票

0.19

0.08

0.03

-0.12

-0.09

-0.03

0.02

0.15

0.04

算术平均值

0.054

0.016

标准差

0.12818

0.063482

(1)试计算每只股票的算术平均收益率,哪只股票更合意?

(2)计算每只股票的标准差,哪只股票更好?

3、某投资组合等比率地含有短期国债、长期国债和普遍股票,它们的收益率分别是5.5%、7.5%和11.6%,试计算该投资组合的收益率。

4、某公司下一年的预期收益率如下:

可能的收益率

概率

-0.10

0.25

0.00

0.10

0.35

预期收益率

7.25%

方差

16.369%

试计算投资该公司股票的预期收益率和方差。

1-4题应用的是期望和方差的数学定义公式,即:

5、有三种共同基金:

股票基金A,债券基金B和回报率为8%的以短期国库券为主的货币市场基金。

其中股票基金A的期望收益率20%,标准差0.3;

债券基金B期望收益率12%,标准差0.15。

基金回报率之间的相关系数为0.10。

求两种风险基金的最小标准差资产组合的投资比例是多少?

这种资产组合收益率的期望值和标准差各是多少?

2P=wA2A2+wB2B2+2wAwBABρAB

=wA2A2+(1-wA)2B2+2wA(1-wA)ABρAB

E(RP)=17.4%×

0.2+82.6%×

0.12=13.4%

σ=13.9%

6、股票A和股票B的有关概率分布如下:

状态

概率

股票A的收益率(%)

股票B的收益率(%)

1

0.10

10

8

2

0.20

13

7

3

12

6

4

0.30

14

9

5

15

期望收益

13.2

7.7

1.47

1.1

协方差

0.0076

相关系数

0.47

(1)股票A和股票B的期望收益率和标准差分别为多少?

(2)股票A和股票B的协方差和相关系数为多少?

(3)若用投资的40%购买股票A,用投资的60%购买股票B,求投资组合的期望收益率(9.9%)和标准差(1.07%)。

(4)假设有最小标准差资产组合G,股票A和股票B在G中的权重分别是多少?

(4)

7、建立资产组合时有以下两个机会:

(1)无风险资产收益率为12%;

(2)风险资产收益率为30%,标准差0.4。

如果投资者资产组合的标准差为0.30,则这一资产组合的收益率为多少?

运用CML方程式

8、在年初,投资者甲拥有如下数量的4种证券,当前和预期年末价格为:

证券

股数(股)

当前价格(元)

预期年末价格(元)

A

15

B

200

35

40

C

500

25

50

D

11

这一年里甲的投资组合的期望收益率是多少?

总价值

权重

收益率

组合收益率

800

3.76%

87.50%

3.29%

7000

32.86%

14.29%

4.69%

12500

58.69%

100.00%

10.00%

0.47%

总计

21300

1.00

0.671362

9、下面给出了每种经济状况的概率和各个股票的收益:

经济状况

A股票收益率

B股票收益率

好

0.2

15%

20%

一般

0.5

8%

差

0.3

1%

-30%

(1)请分别计算这两只股票的期望收益率、方差和标准差;

E(RA)=7.3% σA=4.9%

E(RB)=2.5% σB=21.36%

(2)请计算这两只股票的协方差和相关系数;

σAB=0.009275 ρAB=0.88

(3)请用变异系数评估这两只股票的风险;

CV(A)=4.9%/7.3%=0.671 CV(B)=21.36%/2.5%=8.544

结论:

与A股票相比,投资B股票获得的每单位收益要承担更大的投资风险

(4)制作表格,确定在这两只股票不同投资比重(A股票比重从0%开始,每次增加10%)时,投资组合的收益、方差和标准差。

AB组合收益与风险

投资权重

预期收益(%)

相关系数=0.88

A股票

B股票

标准差(%)

方差(%)

7.3

4.90

0.24

0.9

0.1

6.82

6.37

0.41

0.8

6.34

7.94

0.63

0.7

5.86

9.57

0.92

0.6

0.4

5.38

11.22

1.26

4.9

12.89

1.66

4.42

14.57

2.12

3.94

16.26

2.64

3.46

17.96

3.22

2.98

19.66

3.86

2.5

21.36

4.56

(5)在风险/收益图中标出(4)计算的结果,并找出方差最小时两只股票各自的投资比重;

方差最小:

A股票投资比重100%,B股票投资比重0%

(6)你会用怎样的投资比重来构建一个资产组合?

请做出讨论。

全部资金投资A股票

10、假定3只股票有如下的风险和收益特征:

股票

5%

12%

股票A和其他两只股票之间的相关系数分别是:

。

(1)根据投资组合理论,判断AB组合和AC组合哪一个能够获得更多的多样化好处?

请解释为什么?

AC组合能够获得更多的多样化好处,因为相关程度越低,投资组合分散风险程度越大。

(2)分别画出A和B以及A和C的投资可能集;

投资比重

相关系数=0.35

8.00

0.64

5.7

7.85

0.62

6.4

7.96

7.1

8.32

0.69

7.8

8.90

0.79

8.5

9.66

0.93

9.2

10.55

1.11

9.9

11.56

1.34

10.6

12.65

1.60

11.3

13.80

1.90

12

15.00

2.25

相关系数=-0.35

C股票

6.04

0.37

5.83

0.34

6.24

0.39

7.16

0.51

8.43

0.71

9.92

0.98

11.54

1.33

13.24

1.75

(3)AB中有没有哪一个组合相对于AC占优?

如果有,请在风险/收益图上标出可能的投资组合。

从图中可见,AB中任一组合都不占优于AC。

11、假定无风险利率为6%,市场收益率为16%,股票A当日售价为25元,在年末将支付每股0.5元的红利,其贝塔值为1.2,请预期股票A在年末的售价是多少?

E(P1)=29

此为股票估值与CAPM模型应用的综合题型。

12、假定无风险收益率为5%,贝塔值为1的资产组合市场要求的期望收益率是12%。

则根据资本资产定价模型:

(1)市场资产组合的期望收益率是多少?

(12%)

(2)贝塔值为0的股票的期望收益率是多少?

(5%)

(3)假定投资者正考虑买入一股票,价格为15元,该股预计来年派发红利0.5元,投资者预期可以以16.5元卖出,股票贝塔值β为0.5,该股票是否应该买入?

(该股票是高估还是低估了)

买进

13、假设你可以投资于市场资产组合和短期国库券,已知:

市场资产组合的期望收益率是23%,标准差是32%,短期国库券的收益率是7%。

如果你希望达到的期望收益率是15%,那么你应该承担多大的风险?

如果你持有10000元,为了达到这个期望收益率,你应该如何分配你的资金?

15%=7%+(23%-7%)×

σP/32% 得到:

σP=16%

W1×

7%+(1-W1)×

23%=15% 得到:

W1=0.5

如果投入资本为10000元,则5000元买市场资产组合,5000元买短期国库券。

14、假设市场上有两种风险证券A、B及无风险证券F。

在均衡状态下,证券A、B的期望收益率和β系数分别为:

,求无风险利率

根据已知条件,可以得到如下方程式:

+0.5×

(E(RM)-

)=10%

+1.2×

)=15% 解得:

=6.43%

15、DG公司当前发放每股2美元的红利,预计公司红利每年增长5%。

DG公司股票的β系数是1.5,市场平均收益率是8%,无风险收益率是3%。

(1)该股票的内在价值为多少?

E(Ri)=3%+1.5×

(8%-3%)=10.5%

2×

(1+5%)/(10.5%-5%)=38.18

(2)如果投资一年后出售,预计一年后它的价格为多少?

(1+5%)2/(10.5%-5%)=40.09