个人客户经理序列初级专业资格考试大纲.docx

《个人客户经理序列初级专业资格考试大纲.docx》由会员分享,可在线阅读,更多相关《个人客户经理序列初级专业资格考试大纲.docx(35页珍藏版)》请在冰点文库上搜索。

个人客户经理序列初级专业资格考试大纲

附件一:

个人客户经理序列初级专业资格考试大纲

(2011 年版)

一、考试性质

个人客户经理序列初级专业资格考试是由总行个人客户经

理序列专业资格委员会制定统一标准,面向全行符合报考条件

的个人客户经理序列员工及有志于从事个人客户经理岗位的其

他序列员工开展的专业知识考试与技能水平测试。

考试的评价

结果是测量应试者是否具备担任个人客户经理序列客户经理

(一级、二级)职务所应具备的知识和技能,是各级行进行职务聘

任、岗位调整、薪酬确定和业务授权的重要依据之一。

二、考试目标

个人客户经理序列初级专业资格考试的考试目标是测试应

试者是否具备担任个人客户经理序列客户经理(一级、二级)所

应具备的相关金融基础知识,是否掌握我行个人客户经理基本

管理制度和服务规范要求、个人金融业务产品知识和营销要点,

提升个人客户经理的综合素质和岗位履职能力。

三、考试方式

个人客户经理序列初级专业资格考试大纲和题库由总行统

一建立,具体考试采取总行统一组织与各分行分别组织相结合

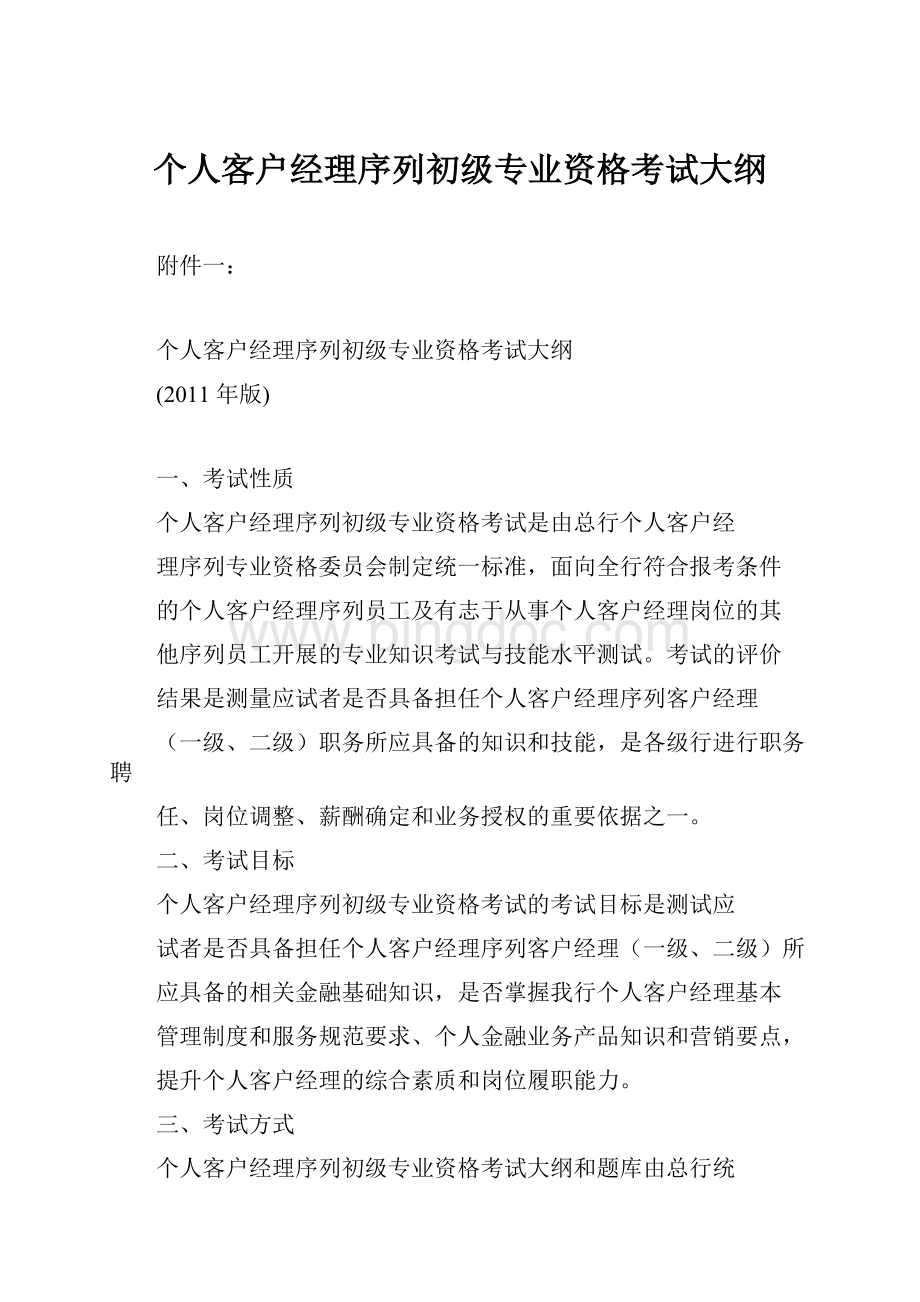

-26-

模 块

权 重

基础金融知识

5%

业务发展战略

10%

服务规范与制度

5%

个人金融业务知识

75%

营销与服务技能

5%

总 计

100%

题型

题量

每题分数

分值

单项选择题

40

1

40

多项选择题

40

1

40

判断题

20

1

20

合计

100

100

的方式,采用闭卷计算机考试方式。

四、试卷结构

(一)题型结构:

由单项选择题、多项选择题、判断题组成。

(二)分值比重:

试卷总分 100 分,每场考试 90 分钟。

(三)答题要求:

单项选择题每题设四个选项,其中只有一项

为正确答案,多选、错选或不选均不得分。

多项选择题每题至少设

四个选项,其中有两项以上为正确答案,多选、漏选均不得分。

判

断题直接选择对(是)或者错(否),与标准答案一致得分。

五、知识模块及权重

考试内容分为基础金融知识、业务发展战略、服务规范与制度、

个人金融业务知识、营销与服务技能,共 5 个模块。

各模块权重

分布如下表所示:

-27-

六、测试内容

(一)基础金融知识模块

科目一:

现代金融知识

考点:

1.金融与经济的相关知识

1.1 了解金融的含义和主要内容;

1.2 掌握宏观经济政策的主要内容;

1.3 了解宏观经济指标的含义。

2.货币、信用、利率与汇率的相关知识

2.1 了解货币的本质、职能、制度;

2.2 了解信用的含义、形式,掌握商业信用、银行信用和消

费信用的特征和局限性,熟练运用信用工具;

2.3 了解利率的概念、种类、影响因素,了解利率结构的概

念,了解汇率的概念、种类、制度、影响因素,熟练运用汇率的标

价方法。

3.金融市场的相关知识

3.1 了解金融市场的定义、功能、构成要素、分类和我国金

融市场的发展史;

3.2 掌握各类金融市场类型的定义和特点。

4.掌握商业银行负债业务、资产业务、中间业务和表外业务

的定义和业务种类。

科目二:

法律法规知识

-28-

考点:

1.了解基本法律常识,包括法的概念、法律关系、法律事实、

法律规范、法律体系、法律责任和法律制裁。

2.了解合同法关于合同订立、合同法律效力、合同履行、合

同的解除、违约责任与免责事由的定义和条件。

3.了解物权和物权法的定义、物权法的基本原则、物权变动

规则、所有权定义,了解担保和保证的相关内容。

4.理财业务相关法规

4.1 掌握个人财产制度的相关内容,包括自然人的民事权利

能力与民事行为能力、监护制度、夫妻财产制度和继承法律制度;

4.2 掌握理财业务的概念、分类及开展此项业务涉及的相关

法律责任。

5.掌握储蓄业务的相关法律规定,包括银行和客户间的合同

关系、储蓄存款业务中的有关法律问题。

6.税的基本法律常识

6.1 掌握个人所得税的定义、特点、纳税人、征税对象、税率

形式、免税项目、征收管理办法,熟练掌握个人所得税的计算方

法;

6.2 掌握房产税的定义、特点、征收范围、纳税人、计税依据、

税率、纳税期限、纳税地点、税收优惠政策及相关其他具体规定,

熟练掌握房产税的计算方法。

-29-

(二)业务发展战略模块

科目三:

个人金融业务发展战略

1.“强个金”发展战略

1.1 掌握“强个金”发展战略内涵、理念和实现途径;

1.2 掌握个人业务协同营销、区域发展策略、提升个人客户

服务质量、产品创新,推动重点业务发展、个人金融业务品牌建

设、构建一流的零售银行产品创新运营机制、建立完备的个人金

融业务操作风险管理体系的具体内容及意义。

2.个人客户星级评定和服务体系

2.1 掌握建立个人客户星级体系的基本原则;

2.2 掌握星级评价模型要素;

2.3 掌握星级评定标准及服务星级动态管理原则;

2.4 熟练掌握星级服务体系具体内容,包括各类星级客户的

目标客户群、服务品牌和服务内容。

3.六类新市场与五类新客户

3.1 了解六类新市场与五类新客户的具体内容;

3.2 掌握工银商友俱乐部的目标客户、申领条件、工银商友

卡的主要功能和服务内容;

3.3 宝贝成长卡的卡片种类、发行方式、目标客户和主要功

能;

3.4 名人理财俱乐部的目标客户,绿色生活卡的产品内涵和

主要功能。

-30-

4.服务渠道管理知识

4.1 掌握网点分层分类建设基本原则,掌握营业网点主要功

能类型和所对应的目标客户定位;

4.2 了解电子银行渠道的作用,掌握自助银行的分类;

4.3 掌握营销服务渠道分类和结构。

5.掌握个人客户服务精细化管理项目相关内容,包括服务规

范、服务评价标准、服务质量监测等内容。

6.掌握个人金融业务品牌相关内容,包括理财金账户、幸福

贷款、工银财富、牡丹灵通卡、工银私人银行等品牌相关业务知

识

6.1 掌握理财金账户业务简介和目标客户;

6.2 掌握工银幸福贷款的营销要点,掌握“幸福之家”个人住

房贷款的宣传口号和具体业务品种,掌握“幸福快车”个人汽车

贷款宣传口号及营销亮点;

6.3 掌握工银财富定义、服务体系、服务模式、产品体系等

内容;

6.4 掌握工银灵通卡定义、功能、业务规定等;

6.5 掌握工银私人银行相关内容

6.5.1 掌握私人银行业务的定义、服务内容、服务机构和服

务对象;

6.5.2 掌握私人银行服务品牌、经营理念及其内涵;

6.5.3 掌握私人银行业务行内联动发展的意义及基本原则;

-31-

(三)服务规范与制度模块

科目四:

个人客户服务规范与工作制度

考点:

1.个人客户服务流程

1.1 掌握个人客户服务流程核心环节;

1.2 掌握识别引导主要目标、流程、识别途径和引导方式;

1.3 掌握接触营销的目标、形式、需求挖掘、理财策划和后

续工作;

1.4 掌握个人优质客户开户、销户业务流程以及客户投诉处

理方式方法;

1.5 掌握关系维护流程、优质客户信息档案管理、客户群体

特征分析与分类、制定客户关系管理计划、日常关系维护方法。

2.个人客户经理日常服务规范

2.1 掌握大堂经理营业前、营业中和营销后的日常工作程序;

2.2 掌握理财经理日常工作程序;

2.3 掌握营销经理日常工作程序。

3.了解个人客户经理形象礼仪要求,掌握服饰、体态举止、

表情规范。

4.了解个人客户经理日常会面礼仪,掌握介绍与称呼、握手、

名片的递送与接受、客户接待方面的注意事项。

5.熟练掌握个人客户经理风险管理的主要原则、人员管理类

-32-

规定、业务操作类规定、客户关系维护类规定、市场拓展类规定。

(四)银行业务知识模块

科目五:

储蓄及结算类业务

考点:

1.储蓄存款产品

1.1 了解储蓄存款业务分类、业务内容、业务特点、利率水

平和相关业务要求;

1.2 掌握储蓄业务相关管理规定,包括反洗钱法和小额账户

管理的相关规定。

2.个人结算类产品

2.1 掌握汇款直通车的定义、业务特点和注意事项;

2.2 掌握个人汇款套餐的类型和特点;

2.3 掌握个人境外汇款业务的种类、定义、业务特点和注意

事项;

2.3 掌握异地托收的定义、特点和办理手续;

3.掌握个人代收代付业务相关内容,包括代发工资业务、代

理收费业务的定义、特点和办理手续;

4.掌握个人结售汇业务的定义、特点、限额和办理手续。

5.掌握个人联名账户业务的定义、目标客户、特点和业务办

理手续。

6.掌握个人资信证明、保管箱业务的定义、特点、业务办理

-33-

要求及管理规定。

科目六:

理财投资类业务

考点:

1.银行理财产品

1.1 掌握人民币理财产品的定义、分类及特点;

1.2 掌握“稳得利”人民币理财产品定义、目标客户、分类及

特点,其中包括债券投资型产品、信托投资型产品的投资对象、

运作模式、产品特点和目标客户;

1.3 掌握外汇理财产品的定义、特点和产品种类;

1.4 掌握“灵通快线”系列人民币理财产品分类、特点、目标

客户和业务规定,掌握“步步为赢”收益递增灵活期限人民币理

财产品(1 号、2 号)的特点;

1.5 掌握挂钩型产品、新股申购型产品、增强型基金优选产

品、代客境外理财产品投资对象、运作模式、产品特点和目标客

户,掌握汇财通产品的定义、运作模式、主要产品类型和目标客

户。

2.代理基金业务

2.1 了解证券投资基金的定义、分类,包括了解证券投资基

金与股票投资的区别,掌握开放式基金业务主体、我行代理基金

业务的服务特色及代理基金营销要点;

2.2 了解普通基金定投的定义,掌握普通基金定投的特点;

掌握基智定投的分类、功能、注意事项及违约条件;掌握基金定

-34-

投的目标客户;

2.3 了解“利添利”账户理财业务、“一对多”基金专户业务定

义,掌握“利添利”账户理财业务、“一对多”基金专户业务的目标

客户、业务特点、营销要点及注意事项。

3.了解国债的分类,掌握各类国债的具体内容,包括凭证式

国债、电子式国债的定义、特点及业务流程,记账式国债柜台买

卖的特点和业务流程。

4.了解代理证券公司推广集合资产管理计划业务的定义,掌

握代理证券公司推广集合资产管理计划业务的种类、目标客户、

业务特点和宣传营销注意事项。

5.了解第三方存管业务和集中式银期转账业务的定义,掌握

第三方存管业务和集中式银期转账业务的特点、目标客户、业务

开办流程和营销要点。

6.代理保险业务

6.1 了解代理保险业务的定义和种类;

6.2 掌握代理人身保险业务各险种的具体内容,包括人寿保

险、意外伤害保险和健康保险的定义、分类、责任划分;了解财

产保险的种类;

6.3 掌握各类保险产品所适应的目标客户群,包括保障型产

品、分红型产品、万能型产品和投资连结型产品;

6.4 掌握银保通系统的业务种类及具体内容,包括新契约投

保、保单保全、批量代收付业务。

-35-

7.掌握“汇市通”个人外汇买卖业务定义、特点和服务渠道。

8.个人贵金属业务

8.1 掌握账户贵金属业务的定义、业务特点、交易渠道、交

易方式和营销对象;

8.2 了解代理实物黄金买卖的定义、投资种类、交易品种,

掌握代理实物黄金买卖的目标客户和业务特点;

8.3 掌握个人贵金属递延交易定义、交易品种、报价方式、

交易渠道、营销对象和业务特点;

8.4 了解品牌金、品牌银的定义、种类、成色、规格,掌握品

牌金的销售渠道和业务特点;

8.5 了解如意金积存的定义、投资起点、服务渠道和时间,

掌握如意金积存的业务特点。

科目七:

个人信贷类业务

考点:

1.个人信贷业务概述

1.1 了解个人信贷业务的概念、特点和作用;

1.2 掌握我行个人贷款产品体系及分类,了解我行个人贷款

产品历史沿革;

2.个人住房贷款产品

2.1 了解个人住房贷款的定义和分类;

2.2 了解一手个人住房贷款的定义、分类,掌握一手个人住

房贷款借款人条件、借款人须提供的资料、贷款套数、贷款额度、

-36-

贷款期限、贷款利率、还款方式、地区政策、还款日期、贷款担保,

熟练掌握按月等额本息还款法和按月等额本金还款法的计算方

法;

2.3 了解二手个人住房贷款的定义、分类,掌握二手个人住

房贷款借款人条件、借款人须提供的资料、贷款套数、额度、期

限、利率、还款方式、贷款担保、二手个人住房贷款交易资金监

管规定及要求;

2.4 了解直客式个人住房贷款的定义,掌握直客式个人住房

贷款借款人条件、借款人须提供的资料、贷款套数、额度、期限、

利率、还款方式、贷款担保和业务流程特点;

2.5 了解个人商用房贷款的定义,掌握个人商用房贷款借款

人条件、贷款支持商用房须满足的条件、借款人需提供的资料、

贷款额度、期限、利率、还款方式、还款日期、贷款担保;

2.6 了解个人自建住房贷款的定义,掌握个人自建住房贷款

借款人条件、借款人需提供的资料、贷款额度、期限、利率、还款

方式、贷款担保;

2.7 了解住房公积金委托贷款与个人住房组合贷款定义,掌

握住房公积金委托贷款与个人住房组合贷款额度、期限、利率、

还款方式、贷款担保、风险管理、住房公积金委托贷款的基本核

算模式。

3.个人消费贷款产品

3.1 了解个人汽车贷款的定义和目前我行业务受理范围,包

-37-

括了解个人自用车贷款和个人商用车贷款定义,掌握个人自用

车贷款和个人商用车贷款借款人条件、申请材料、贷款额度、期

限、利率、还款方式、贷款担保、营销要点;

3.2 了解个人综合消费贷款和个人房屋抵押贷款定义,掌握

个人综合消费贷款和个人房屋抵押贷款借款人条件、申请材料、

贷款额度、期限、利率、还款方式、贷款担保、营销要点;

3.3 了解个人质押贷款定义,掌握我行可接受的质押范围、

个人质押贷款借款人条件、申请材料、贷款额度、期限、利率、还

款方式、营销要点;

3.4 了解个人信用贷款的定义,掌握个人信用贷款借款人条

件、贷款额度、期限、利率、还款方式、营销要点、循环使用功能;

3.5 了解个人助学贷款定义,掌握个人助学贷款借款人条件、

建立合作关系的院校应做的工作、申请材料、贷款额度、期限、

利率、还款方式。

4.个人经营贷款产品

4.1 了解个人经营贷款的定义,掌握个人经营贷款借款人条

件、申请资料、贷款用途、贷款额度、期限、利率、还款方式、担

保方式,了解个人经营贷款存贷通业务的定义,掌握存贷通业务

的客户准入条件;

4.2 了解个人小额贷款的定义,掌握个人小额贷款借款人条

件、贷款用途、贷款额度、期限、利率、还款方式、担保方式。

-38-

5.个人贷款最高额担保和个人贷款循环使用

5.1 了解个人贷款最高额担保的定义和方式,掌握最高额担

保抵(质)押物条件、最高额担保额度与担保期间、申请资料、贷

款基本要求;

5.2 了解个人贷款循环使用的定义和使用贷款品种,掌握个

人贷款循环使用目标客户的基本条件、循环额度、期限、循环额

度内提款与还款要求;

5.3 了解卡贷通业务定义,掌握卡贷通业务目标客户的准入

条件、业务申请、变更与终止、循环额度、期限、利率和费率、提

款与还款;

5.4 了解网贷通业务定义,掌握网贷通业务目标客户的准入

条件、业务用途、循环额度、期限和费率、中止提款与终止提款

的区别、网上自助提款和还款的规定。

科目八:

电子银行业务

考点:

1.个人网上银行

1.1 了解个人网上银行业务的定义、品牌、分类、适用目标

客户群、交易限额,掌握网上银行存折版、网上银行自助注册客

户交易权限,费税标准等;

1.2 了解贵宾版个人网上银行的业务简介、适用对象、特色

优势、开办流程、优惠标准等;

1.3 掌握个人网上银行开通手续、相关要求、使用功能、安

-39-

全防范知识等。

2.了解个人电话银行的定义和特点,掌握个人电话银行开通

手续、使用功能、安全防范知识等。

3.了解个人手机银行(WAP)的业务简介、适用对象、特色优

势、开通手续、使用功能、注意事项、安全防范知识等。

4.了解自助设备的分类和定义,掌握自助设备功能、安全防

范知识等。

科目九:

银行卡类业务

考点:

1.了解银行卡的业务分类及特点;

2.我行借记卡主要产品

2.1 掌握理财金账户卡定义、特点及目标客户;

2.2 掌握灵通卡定义,熟练掌握灵通卡产品功能;

2.3 掌握联名灵通卡定义、分类,了解全国性联名灵通卡具

体产品,掌握联名灵通卡的特色功能;

2.4 掌握芯片借记卡的安全性、功能和市场影响力。

3.我行信用卡主要产品

3.1 掌握牡丹白金卡分类,以及牡丹白金卡(银联标准、威士

和万事达卡)的服务项目,着重掌握尊贵礼遇要项;

3.2 掌握牡丹贷记卡的定义、分类、产品功能(包括牡丹双币

贷记卡和牡丹人民币贷记卡)和目标客户;

3.3 掌握牡丹准贷记卡定义、产品功能和目标客户,掌握牡

-40-

丹贷记卡与牡丹准贷记卡的区别;

3.4 掌握牡丹运通卡的定义、产品功能,具体包括全球服务

与支持、交通工具意外保险、国内外高尔夫俱乐部优惠和理财与

积分奖励等;

3.5 掌握牡丹芯片信用卡定义、分类、芯片卡标准、产品功

能等;

3.6 掌握牡丹联名(认同)卡定义、种类,了解牡丹联名(认同)

卡具体产品;

3.7 掌握牡丹国际借记卡的定义、产品功能。

4.掌握借记卡相关业务内容,包括申请、取现、存款、转账、

投资理财、POS 消费、预授权、挂失、密码管理、销卡、吞没卡处

理业务相关规定;

5.掌握牡丹信用卡申请、启用、消费、取现、还款、挂失、分

期付款、密码重置、POS 刷卡消费输密选择、短信提醒、异常交

易确认、换卡、额度调整、对账单相关名词含义、利息及费用计

算、帐务查询业务相关规定。

(五)营销与服务技能模块

科目十:

市场营销知识

考点:

1.市场营销基础理论

1.1 了解市场营销的定义;

1.2 掌握市场营销基本理论,包括:

4P 理论、4C 理论、4R 营

-41-

销理论、全方位营销观念,掌握推销观念、营销观念和全方位营

销观念的对比;

1.3 掌握六条营销公式,包括寻找未来黄金客户的“MAN 法

则”、拟定销售计划的“5W1H”、销售 AIDAS 原理、80/20 定律、

P-D-C-A 管理循环、成功销售人员成长四要素 KASH。

2.消费者市场与购买行为分析

2.1 了解消费者市场的定义、分类、特点;

2.2 了解消费者购买行为模式;

2.3 了解消费者购买行为的主要因素;

2.4 了解消费者购买过程;

3.成功销售六部曲,包括了解客户常见心理和拓展客户方法、

挖掘客户信息的方法、制定拜访计划、正式接触重要细节、促成

交易的策略和时机、售后服务和感情维护方法。

科目十一:

商业银行客户关系管理(CRM)

考点:

1.客户关系管理基本概念

1.1 了解客户关系管理的定义、核心、特征、主要目标、原则

及相关概念解析;

1.2 了解客户生命周期的六个阶段以及客户生命周期管理

方法。

2.了解客户关系维护目标分类、制定客户关系维护计划方法、

营销方案制定方法与流程、沙龙活动策划流程及注意事项。

-42-

3.了解日常客户管理与维护内容、流程,了解与客户保持日

常沟通的方法及注意事项、客户互动的手段、客户培养方法,了

解与客户沟通、销售的技巧、客户投诉处理规范。

4.掌握个人客户营销管理系统(PBMS)角色分类和主要功能。

七、参考资料

1.《个人客户经理岗位培训教材》(2010 年版),总行教育部、

个人金融业务部组编,2010 年 10 月。

2.《私人银行业务相关学习资料》。

3.《电子银行业务管理办法》和《电子银行业务操作规程》。

-43-

-44-

附件三:

个人客户经理序列中级专业资格考试大纲

(2011 年版)

一、考试性质

个人客户经理序列中级专业资格考试是由总行个人客户经

理序列专业资格委员会制定统一标准,面向全行符合报考条件

的个人客户经理序列员工及有志于从事个人客户经理岗位的其

他序列员工开展的专业知识考试与技能水平测试。

考试的评价

结果是测量应试者是否具备担任个人客户经理序列客户经理

(三级)职务所应具备的知识和技能,是各级行进行职务聘任、岗

位调整、薪酬确定和业务授权的重要依据之一。

二、考试目标

个人客户经理序列初级专业资格考试的考试目标是测试应

试者是否达到担任个人客户经理序列客户经理(三级)所应具备

的业务知识和营销技能,全面考察应试者对个人金融产品和服

务的熟悉程度、客户需求分析能力、理财规划能力和实务操作水

平,提升个人客户经理的综合素质和岗位履职能力。

三、考试方式

个人客户经理序列初级专业资格考试大纲和题库由总行统

一建立,具体考试采取总行统一组织与各分行分别组织相结合

-26-

模 块

权 重

个人金融业务知识

85%

理财规划

8%

需求分析与实务操作

7%

总 计

100%

题型

题量

每题分数

分值

单项选择题

30

1

30

多项选择题

50

1

50

判断题

20

1

20

合计

100

100

的方式,采用闭卷计算机考试方式。

四、试卷结构

(一)题型结构:

由单项选择题、多项选择题、判断题组成。

(二)分值比重:

试卷总分 100 分,每场考试 90 分钟。

(三)答题要求:

单项选择题每题设四个选项,其中只有一项

为正确答案,多选、错选或不选均不得分。

多项选择题每题至少

设四个选项,其中有两项以上为正确答案,多选、漏选均不得分。

判断题直接选择对(是)或者错(否),与标准答案一致得分。

五、知识模块及权重

考试内容分为个人金融业务知识、理财规划、需求分析与实

务操作,共 3 个模块。

各模块权重分布如下表所示:

六、测试内容

(一)银行业务知识模块

科目一:

储蓄及结算类业务

-27-

考点:

1.储蓄存款产品

1.1 了解储蓄存款业务分类、业务内容、业务特点、利率水

平、期限和相关业务要求,掌握我行受理的外币储蓄币种;

1.2 掌握储蓄业务相关管理规定,包括反洗钱法和小额账户

管理的相关制度规定。

2.个人结算类产品

2.1 掌握汇款直通车业务内容、业务特点和注意事项,包括

网点、网上银行交易限额、手续费收费标准,以及汇款套餐的各

档次费率标准、办理手续、服务渠道;

2.2 掌握个人境外汇款业务的种类包括电汇、票汇、旅行支

票和速汇金业务的业务内容、业务特点、受理币种、交易时间、

交易限额、服务渠道、优势、注意事项和各类个人境外汇款业务

之间比较;

2.3 掌握异地托收的定义、特点、办理手续和手续费标准。

3.掌握个人代收代付业务相关内容,包括代发工资业务内容、

特点、业务办理手续、我行代发工资业务质量分级标准;代理收

费业务内容、特点、办理手续和服务渠道。

4.掌握个人结汇业务的内容、特点、受理币种、业务申请人

条件、限额规定、办理手续和业务要求;掌握因私购汇业务内容、

受理范围、受理币种、购