FTP转移定价方法Word文档格式.docx

《FTP转移定价方法Word文档格式.docx》由会员分享,可在线阅读,更多相关《FTP转移定价方法Word文档格式.docx(21页珍藏版)》请在冰点文库上搜索。

●依照利率曲线上的期限,可以指定对帐户按多少比例使用个期限的利率值

●计算公式是:

●T代表各个不同的期限;

P代表使用比例;

RT代表T期限对应的FTP利率

●

应等于100%

●不要求帐户上有齐全的现金流信息,可以按照指定的期限结构百分比进行定价。

●适合没有明确期限的产品。

●系统提供了估计期限的方法,如对一个帐户40%按1天计,30%按7天计,25%按21天计,5%按一个月计

如活期存款、总帐汇总帐户、交易性债券投资

移动平均线法

(MovingAverages)

●可以指定利率曲线,并可以指定取利率曲线哪个期限的数据

●可以指定取当前天之前多少期间的利率值,系统将使用这些利率值来计算移动平均。

●计价不依赖于帐户的信息

活期存款、总帐汇总帐户、权益类项目等

现金流久期法

(CashFlowDuration)

●现金流法

●系统按照计算出的久期作为期限,从利率曲线上得到FTP利率

●对于可调整利率类型的帐户,系统使用重定价周期计算久期,而不是用起息日至到期日的周期计算

●适用现金流属性齐全的产品

●解释、验证计价方法难度较大

贷款、长期债券投资等

现金流加权期限法

(CashFlowWeightedAverageTerm)

●计算每笔现金流按票面利率折算的现值,再找到每笔现金流的期限对应到ftp曲线的ftp利率,再用各笔现金流的现值乘以ftp利率乘以期限作为分子;

用各笔现金流的现值乘以期限作为分母。

用此方法计算出的数值作为最终ftp利率。

●解释、验证计价方法难度很大

现金流零折扣系数法

(CashFlowZerodiscountFactors)

●等同于国际先进银行流行的条状资金法或分块资金法(StripFunding)。

●FTP付息和还本的现值等于合同签定时的贷款额度。

●到期日之前发生的每一笔现金流都被看作零息票。

●转移计价利率是根据市价而确定的。

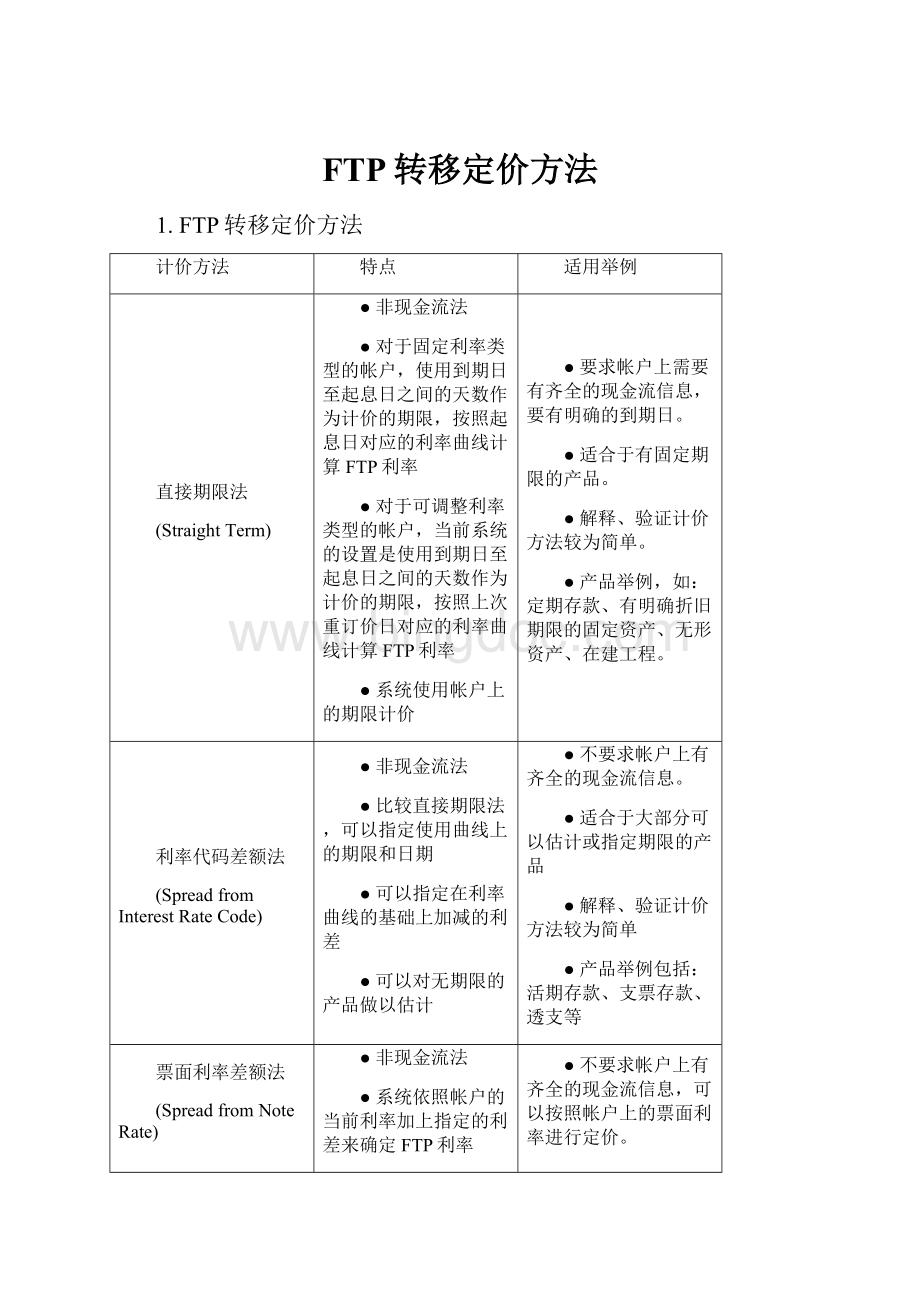

OracleFTP系统提供了16种转移定价方法。

常用定价方法如下:

1.直接期限匹配法(StraightTerm)

直接期限匹配法,即按照产品的到期期限或剩余期限或重定价期限确定利率期限。

图1直接期限法

【例1】贷款的起息日为2001-4-26,到期日为2002-4-26,原始合同期限为1年,合同期间不进行重定价,客户年利率为10%,付息频率为3个月,计息方式为Actual/365,本金为1,000,000。

则重定价日为2001-4-26,重定价频率为1年。

下表所示为基准收益率曲线,

生效日

1月

3月

6月

1年

2年

3年

5年

2001-1-31

4.40

4.90

5.01

5.31

5.80

6.00

9.43

2001-2-28

4.41

4.91

5.02

5.32

5.81

6.01

9.44

2001-3-31

4.42

4.92

5.03

5.33

5.82

6.02

9.45

2001-4-25

4.43

4.93

5.04

5.34

5.83

6.03

9.46

2001-4-26

4.44

4.94

5.05

5.35

5.84

6.04

9.47

2001-4-27

4.45

4.95

5.06

5.36

5.85

6.05

9.48

2001-4-28

4.46

4.96

5.07

5.37

5.86

6.06

9.49

2001-4-30

4.47

4.97

5.08

5.38

5.87

6.07

9.50

按照直接期限法得出,转移计价率

。

2.票面利率差额法(SpreadfromNoteRate)

在此方法中,不需定义基准收益率曲线,从账户的当前利率中固定一个差额,客户需要定义利率差额。

【例2】贷款B的客户利率为7.68,利差为-2.6,则得出:

转移计价率

3.偿还曲线法(RedemptionCurve)

偿还曲线方法根据所选的收益率曲线期限的加权百分比计算加权平均利率。

图2偿还曲线法

【例3】下表为收益率曲线,

贷款A的起息日为2001-4-26,20%的重定价频率为1个月,30%的重定价频率为3个月,50%的重定价频率为半年,如下表所示,

期限

百分比

1个月

20%

3个月

30%

6个月

50%

则各重定价期限的加权利率计算如下表所示,

利率计算

1M

3M

6M

利率

加权后利率

0.89

1.48

2.53

最后得出:

4.现金流加权期限法(CashFlowWeightedAverageTerm)

现金流加权期限法为各现金流量现值与初始余额相对应,根据转移定价曲线的适当期限所确定的利率,将资金与每一现金流匹配。

在已有转移计价曲线的基础上,根据客户利率计算现金流。

计算公式如下所示,

其中,

:

转移计价利率,

从起始日到再定价日或到期日的总支付次数,

第

笔现金流,

笔现金流的贴现率,

笔现金流的收益率,

笔现金流/支付的频率的剩余期限。

图3现金流加权期限法

【例4】贷款的起息日为2001-4-26,到期日为2002-4-26,原始合同期限为1年,之间不进行重定价,客户年利率为10%,付息频率为3个月,计息方式为Actual/365,本金为1,000,000。

下表为收益率曲线,

按照此计息方式,1个月的天数为

,依次类推得出3个月、6个月、1年、2年、3年、5年的天数,如下表所示,

线性插值

生效日:

天数

30.42

91.25

182.50

365.00

730.00

1095.00

1825.00

4.4400

4.9400

5.0500

5.3500

5.8400

6.0400

9.4700

此笔贷款的现金流如下表,

次数

日期

付息间隔天数

本金

利息

总额

1

2001-7-26

91

本金*10%*91/365

24,932

2

2001-10-26

92

本金*10%*92/365

25,205

3

2002-1-26

4

2002-4-26

90

1,000,000

本金*10%*90/365

1,024,658

实际天数进行线性插值,则得到相应天数的收益率,如第一次付息日与起息日的间隔为91天,位于30.42与91.25天之间,则

x=4.94-(91.25-91)*(4.94-4.44)/(91.25-30.42)=4.937945

以此类推,得出不同时间间隔的收益率。

根据已有的收益率,计算相应现金流的现值,现值经时间的加权,以及现值时间和利率的加权。

如下表中所示结果,

现金流

PV

PV*t

PV*t*r

24346.06

2215491.561

10939975.93

183

24029.34

4397369.985

22210332.7

275

5.20

23458.96

6451213.087

33559563.97

365

931506.8

340000000.

1819000000

由以上结果可以得出,

Sum(PV*t*r)=1885709872.59824

Sum(PV*t)=353064074.632249

则转移计价率为

TP=Sum(PV*t*r)/Sum(PV*t)=5.341

5.现金流久期法(CashFlowDuration)

将久期与转移定价收益率曲线上的时间点相对应,得出相应的转移计价利率。

即在转移定价收益曲线上匹配久期期的表内时间点。

,

图4现金流久期法

【例5】贷款的起息日为4/26/2001,到期日为4/26/2002,原始合同期限为1年,之间不进行重定价,客户年利率为10%,付息频率为3个月,计息方式为Actual/365,本金为1,000,000。

1/31/2001

2/28/2001

3/31/2001

4/25/2001

4/26/2001

4/27/2001

4/28/2001

4/30/2001

按照计息方式,1个月的天数为365/12*1,依次类推得出3个月、6个月、1年、2年、3年、5年的天数,如下表所示

2001-04-26

6.0400

此笔贷款的现金流如下表,

本金

04/26/2001

07/26/2001

10/26/2001

01/26/2002

04/26/2002

如下表中所示结果,

24931.51

4.937945

25205.48

5.050822

5.202055

1024658

340000000.00

Sum(PV)=1003341

则久期为,

Duration=Sum(PV*t)/Sum(PV)=352天

根据此久期,利用线性插值法,可以计算出相应的转移计价,

1Y

TP=5.35-(365-352)*(5.35-5.05)/(365-182.5)=5.3286

6.移动平均法(MovingAverages)

移动平均法即计算在转移定价收益曲线上所选点的历史平均值。

图5移动平均法

【例6】贷款的起息日为2002-3-15,到期日为2004-3-15,原始合同期限为2年,之间不进行重定价,客户年利率为4.82%,付息频率为1个月,计息方式为Actual/365,本金为1,000,000。

此合同采用移动平均法确定转移计价利息,使用3个月期限的过去2个月的历史数据确定转移计价利率,分析日期(AsofDate)为2001-4-30,下表为历史收益率曲线数据,从已有数据中找到过去2个月的收益率历史数据,

3月

3年

即

4.9200

4.9300

4.9500

4.9600

4.9700

对上述利率进行平均,则可得到此合同的转移计价率,即

7.利率代码差额法(SpreadfromInterestRateCode)

利率代码差额法,在转移定价收益曲线特定点固定一个差额,此差额可正可负。

图6利率代码差额法

【例7】贷款的起息日为03/15/2002,到期日为03/15/2004,原始合同期限为2年,客户年利率为4.82%,付息频率为1个月,计息方式为实际/365,本金为1,000,000。

转移计价期限为6个月,利差为1.0。

由上表得出,6个月期限的收益率为5.08,已知利差为1.0,则此合同的转移计价率,转移计价率=5.08+1.0=6.08

8.现金流零折扣系数法(CashFlowZerodiscountFactors)

现金流零折扣系数法是现金流方法之一。

它考虑了现金流时间,基于无套利原则进行计算。

FTP付息和还本的现值等于合同签定时的贷款额度。

到期日之前发生的每一笔现金流都被看作零息票。

转移计价利率是根据市价而确定的。

FTP计算公式如下:

合同余额,

图7零折扣系数法

【例8】某贷款的本金为100,固定利率,客户利率为18%,起息日为2004-12-31,期限为10年,按年付息。

2004-12-31日的零折扣收益率曲线如下所示,

4年

6年

7年

8年

9年

10年

6

8

10

11

12

13

13.5

14

14.5

15

假设转移计价利率为X

期限(t)

利率(r)

现金流(CF)

现值

100*X

CF/(1+r%)^t

2Y

3Y

4Y

CF/(1+r%)^