中国环保产业五力模型分析.docx

《中国环保产业五力模型分析.docx》由会员分享,可在线阅读,更多相关《中国环保产业五力模型分析.docx(4页珍藏版)》请在冰点文库上搜索。

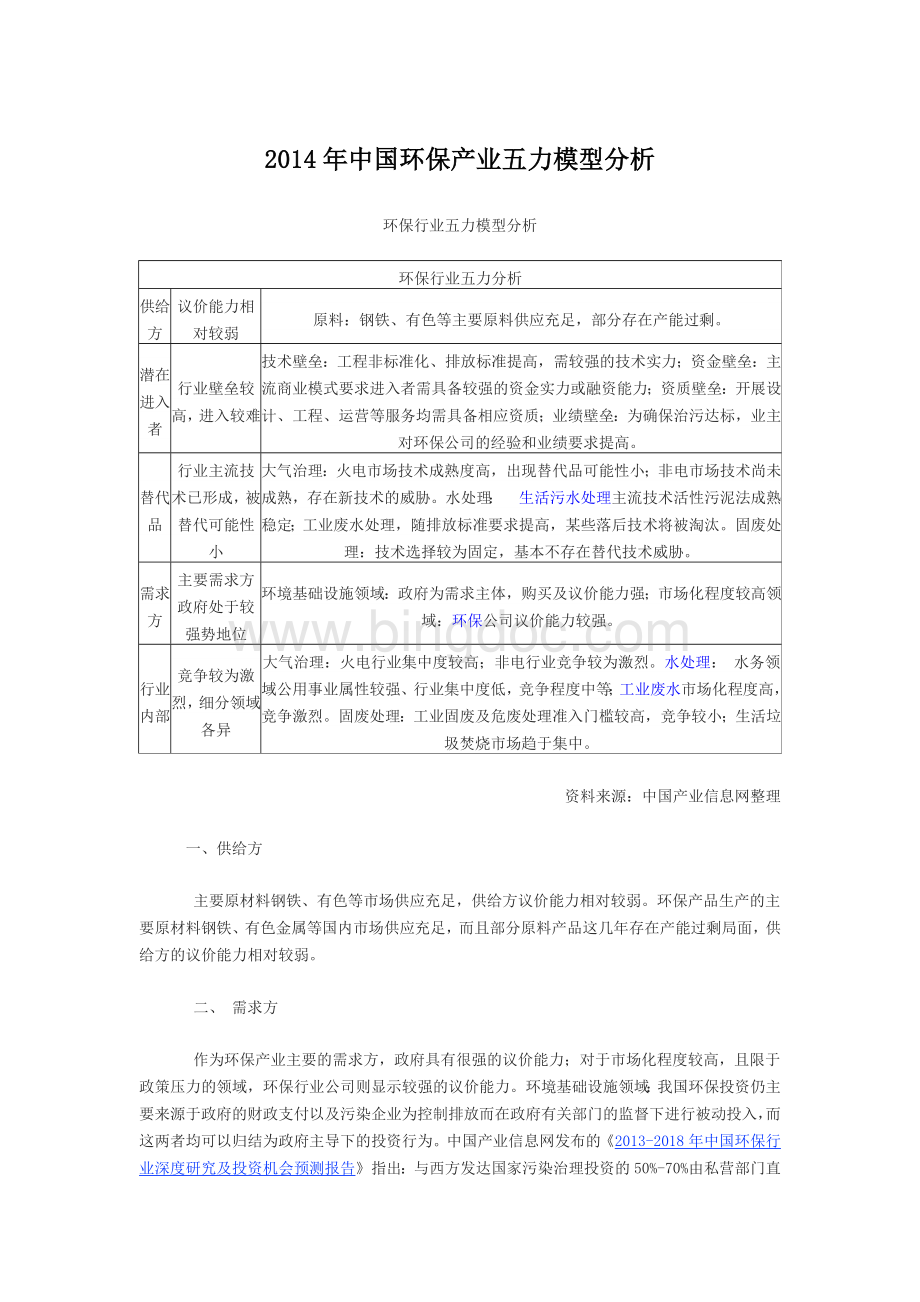

2014年中国环保产业五力模型分析

环保行业五力模型分析

环保行业五力分析

供给方

议价能力相对较弱

原料:

钢铁、有色等主要原料供应充足,部分存在产能过剩。

潜在进入者

行业壁垒较高,进入较难

技术壁垒:

工程非标准化、排放标准提高,需较强的技术实力;资金壁垒:

主流商业模式要求进入者需具备较强的资金实力或融资能力;资质壁垒:

开展设计、工程、运营等服务均需具备相应资质;业绩壁垒:

为确保治污达标,业主对环保公司的经验和业绩要求提高。

替代品

行业主流技术已形成,被替代可能性小

大气治理:

火电市场技术成熟度高,出现替代品可能性小;非电市场技术尚未成熟,存在新技术的威胁。

水处理:

生活污水处理主流技术活性污泥法成熟稳定;工业废水处理,随排放标准要求提高,某些落后技术将被淘汰。

固废处理:

技术选择较为固定,基本不存在替代技术威胁。

需求方

主要需求方政府处于较强势地位

环境基础设施领域:

政府为需求主体,购买及议价能力强;市场化程度较高领域:

环保公司议价能力较强。

行业内部

竞争较为激烈,细分领域各异

大气治理:

火电行业集中度较高;非电行业竞争较为激烈。

水处理:

水务领域公用事业属性较强、行业集中度低,竞争程度中等;工业废水市场化程度高,竞争激烈。

固废处理:

工业固废及危废处理准入门槛较高,竞争较小;生活垃圾焚烧市场趋于集中。

资料来源:

中国产业信息网整理

一、供给方

主要原材料钢铁、有色等市场供应充足,供给方议价能力相对较弱。

环保产品生产的主要原材料钢铁、有色金属等国内市场供应充足,而且部分原料产品这几年存在产能过剩局面,供给方的议价能力相对较弱。

二、需求方

作为环保产业主要的需求方,政府具有很强的议价能力;对于市场化程度较高,且限于政策压力的领域,环保行业公司则显示较强的议价能力。

环境基础设施领域:

我国环保投资仍主要来源于政府的财政支付以及污染企业为控制排放而在政府有关部门的监督下进行被动投入,而这两者均可以归结为政府主导下的投资行为。

中国产业信息网发布的《2013-2018年中国环保行业深度研究及投资机会预测报告》指出:

与西方发达国家污染治理投资的50%-70%由私营部门直接实现,我国环保产业投资的市场化水平还比较低。

作为环保产业的需求主体,政府同时也是环保产业政策的制定者和发展推动者,拥有很强的购买力和议价能力。

市场化程度较高领域:

对于一些市场化程度比较高的环境治理领域,国家环保标准、目标约束以及监管力度的加强,使得这些行业内短期对环保治理的需求大增,此时环保公司具有较强的议价能力。

三、潜在进入者

资金、技术、业绩经验等壁垒,增加了环保行业进入的难度。

技术壁垒:

环保行业,包括各子行业所开展的环保工程,工程设计和实施的非标准化程度高,相应地对总承包方的设计能力和工程经验要求也就高。

随着排放标准要求的不断提高,治理技术正朝着高端化方向发展,不具备深厚技术基础和技术发展潜力的企业,将难以在市场上拥有竞争力。

资金壁垒:

近年来环保工程项目的业务模式逐渐采用工程总承包EPC的方式。

环保公司在开展具体总承包业务时,需向业主开具投标保函、履约保函,同时在设备采购及施工环节还需垫付资金。

另一方面,环保公司所涉及的污染治理工程很大一部分来自于电力、钢铁等国民经济基础行业,这些行业企业对环保公司的实力往往有着非常苛刻要求,这也就决定了能够承揽到业务的环保公司在资本实力上要达到相当的标准。

此外,如果环保工程要求采用BOT或BOOM等业务模式,环保公司需要对工程进行投资,则对其资金实力和融资能力是一大考验。

资质壁垒:

对于从事总承包业务的环保公司,需要取得工程设计资质证书;而对于从事环保设施运营的,环保公司也同样必须按国家相关规定取得相应的运营资质。

国家在资质方面的相关要求,对潜在进入者形成了一定的资质壁垒。

业绩壁垒:

环保项目,特别是大型项目及改造项目,业主在项目招标过程往往要求客户有类似工程的成功实施经验。

在环保政策趋严,执法监督力度加大的情况下,为保证所建污染治理能稳定运行、成功达标,业主将逐步倾向于选择具有资质、口碑好、技术水平高、项目经验丰富的环保公司。

因此,经验和业绩要求也会成为新进入者的一大壁垒。

四、行业内部竞争

各子行业不同细分领域的市场集中度不同,竞争强度各异。

大气治理行业:

我国大气中主要污染物二氧化硫及氮氧化物排放主要源自工业,而其中火电、钢铁等行业又是最主要的排放源。

火电行业烟气脱硫市场目前处于供求平衡状态。

2011-2013年脱硫市场排名前4的脱硫公司的市场占有率(以脱硫机组容量计)分别为32.3%、35.6%和34.7%,市场集中度较为稳定。

火电脱硝市场则起步较晚,在2011年国家明确脱硝电价之后,市场快速发展,2011-2013年脱硝市场排名前4的脱硝公司的市场占有率(以脱硝机组容量计)分别为49.7%、47.8%和42.0%,市场集中度较高,但有下滑的趋势,市场竞争较为激烈。

与火电脱硫不同,钢铁烧结烟气成分与烟气波动情况要更为复杂,从而增加了二氧化硫治理的难度,对工艺技术要求更高。

同时因钢铁烧结烟气脱硫尚未形成一种高效稳定的主流工艺,目前市场各种技术充斥其间,竞争激烈。

而钢铁烧结烟气脱硝市场目前正处于加速发展阶段,市场竞争逐步加剧。

水处理行业:

目前生活污水处理企业主要包括地方政府主导型企业和市场化运营企业。

前者是由国有企业转型与重组或由地方政府主导改制而成,一般规模较大,但在经营方面表现出较为明显的地域特征。

后者多为民营企业,其数量众多,市场意识强、表现活跃,在大量中小型生活污水处理项目中显示出较强的竞争力。

截至2012年12月31日,按市场化运作获得的控股、参股项目合计污水处理总能力排名,前10名水务企业总市场份额为25.03%,市场集中度相对较低。

对于工业废水,其污染物因行业各异且成份复杂、处理难度大,这就决定了处理具有差异化、高技术的特点,也因此决定了一家水处理公司只能专注于某一类或几类的工业废水治理,难以形成市场占有率很高的竞争主体。

另外,由于市场化程度高,工业废水处理行业收益也远高于生活污水处理行业,因此竞争十分激烈。

固废处理行业:

固体废弃物主要包括工业固废、危险废弃物以及城市生活垃圾。

工业固废处置方面,行业准入门槛较高,具有核心竞争力的企业数量相对有限,市场竞争相对较小。

危废由于涉及行业领域广泛、风险差异大,并呈现单位产量小、品种多、分布散的特点,同时业务开展须取得相应牌照,使得危废处置主体的准入门槛较高。

对于城市生活垃圾处理设施,在市场化运作的项目中,以焚烧发电为主,该领域市场集中度高。

根据中国固废网研究院的调查,垃圾焚烧领域内具备一定影响力和规模的12家企业占到了焚烧市场2/3的规模。

五、替代品

行业主流技术已形成,出现替代品可能性小。

大气治理行业:

石灰石-石膏技术和选择性催化还原SCR技术已基本成熟,并分别成为火电厂烟气脱硫、脱硝的主流技术,替代性新技术出现的可能性不大。

而钢铁烟气脱硫脱硝领域,目前尚未形成主导性的技术工艺,正在应用的各种处理方法仍存在脱除效率或技术稳定性等方面的问题,存在被新技术替代的较大风险。

水处理行业:

对于生活污水处理领域而言,活性污泥法及其衍生技术作为主流的处理工艺,其对污染物处理十分有效,被其它技术替代的可能性很小。

而工业废水处理,因行业各异、水质不同,需针对性地采取不同和技术工艺,为满足更高的排放标准要求,原有的一些落后废水处理技术存在被新技术工艺替代的可能。

固废处理行业:

固体废弃物的处置已形成相对固定的技术方法。

工业固废及危险废物,除可资源化利用的之外,一般采用填埋、焚烧、深井灌注和深海处置;城市生活垃圾则主要采用填埋、焚烧和堆肥技术处置。

固废处置的技术方法通常依固废种类、性质、处理成本等选取,每种处置技术各有其应用领域,出现被新技术替代的可能性较小,因此,固废处理行业基本不存在替代品的威胁。