汽车保险典型案例分析_2.pptx

《汽车保险典型案例分析_2.pptx》由会员分享,可在线阅读,更多相关《汽车保险典型案例分析_2.pptx(51页珍藏版)》请在冰点文库上搜索。

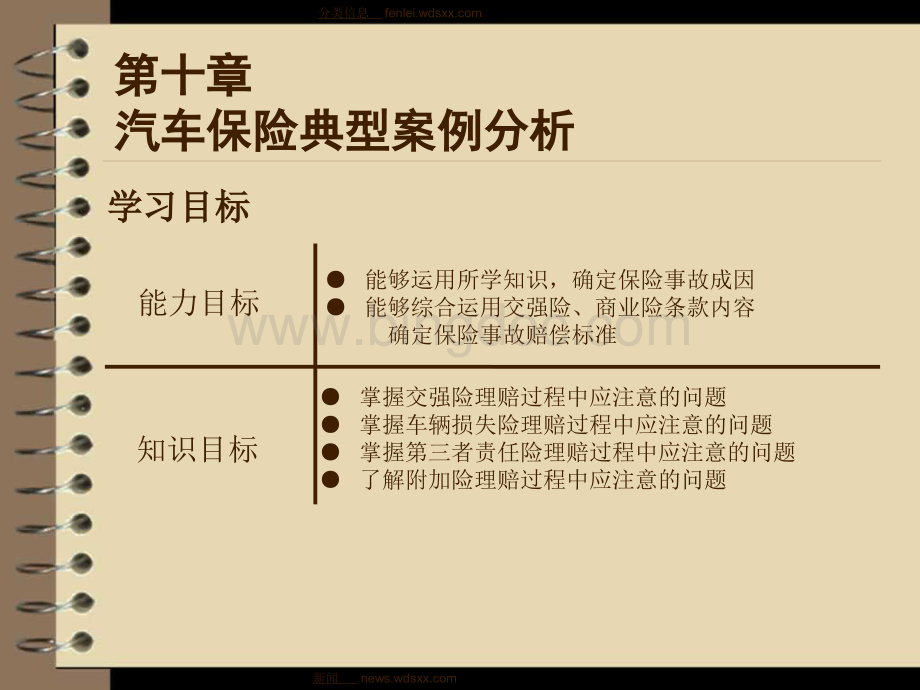

分类信息新闻第十章第十章汽车保险典型案例分析汽车保险典型案例分析学习目标学习目标能够运用所学知识,确定保险事故成因能够综合运用交强险、商业险条款内容确定保险事故赔偿标准能力目标知识目标掌握交强险理赔过程中应注意的问题掌握车辆损失险理赔过程中应注意的问题掌握第三者责任险理赔过程中应注意的问题了解附加险理赔过程中应注意的问题分类信息新闻引导案例引导案例由于汽车保险理赔的质量关系到保险人与被保险人双方的利益,是保险人与被保险人共同关注且敏感的问题,这就决定了汽车保险理赔工作要求理赔人员具有较强的实践性,并且需要兼顾不同类型的赔案。

本章通过列举一些比较典型的赔案,可以使理赔人员提高理赔服务质量,更好地为被保险人服务,同时也可以使被保险人在投保之后发生责任范围内事故以后,知道如何报案索赔,依法维护自身权益。

分类信息新闻第一节第一节交强险案例分类信息新闻案例分析案例分析10-11.案情介绍2009年6月26日,张某驾驶摩托车途经一立交桥下,向左转弯时与直行的公交车右后轮发生碰撞,造成张某受伤及摩托车损坏的后果。

经肇事地公安交警部门处理,认定张某属酒后无证驾驶无牌照的摩托车在转弯时未让直行车辆先行,应负此次事故的全部责任,公交车驾驶人李某无责任。

经调查,张某的摩托车未参加任何保险,而李某驾驶的公交车在某保险公司投保了交强险,保险期限从2009年4月16至2010年4月15日。

事故发生后,张某经住院治疗,现已痊愈。

张某通过熟人打听到,像他这样的情况,因为对方驾驶人没有事故责任,对方保险公司将不会进行任何赔偿。

为此张某与李某一同到公交车投保的保险公司就张某能否得到赔付进行咨询。

案例分析案例分析10-12.理赔关键虽然本案中的公交车驾驶人李某在事故中无责任,但公交车投保了交强险,根据交强险条款约定,保险公司应当在无责任死亡伤残赔偿限额11000元、无责任医疗费用赔偿限额1000元、无责任财产损失赔偿限额100元内对摩托车驾驶人张某进行赔付。

3.理赔结果因为张某的各项损失金额均已超过上述各项最高责任限额,所以保险公司最终赔?

案例分析案例分析10-14.案件点评我国道路交通安全法第七十六条确立了第三者责任强制保险制度,并于2008年2月1日起调整了交强险责任限额,根据机动车交通事故责任强制保险条例的规定和机动车交通事故责任强制保险条款的约定,机动车交强险的责任限额总计为122000元:

包括死亡伤残赔偿责任限额110000元,医疗费用赔偿限额10000元,财产损失赔偿限额2000元;但被保险人无责任时,无责任死亡伤残赔偿限额为11000元,无责任医疗费用赔偿限额为1000元,无责任财产损失赔偿限额为100元。

而在商业性质的第三者责任保险条款中,各保险公司均约定保险公司仅依据被保险车辆驾驶人在交通事故中所负的责任比例进行赔偿,即当被保险车辆驾驶人在交通事故中无责任时,保险公司对第三者将不予赔偿。

公交车投保了交强险,故保险公司应在无责任的各赔偿限额内进行赔付,并非完全不予赔偿。

保险公司依据交强险约定,对张某进行了赔偿,使其合法权益得到了保护。

案例分析案例分析10-21.案情介绍2007年5月7日,某驾校将自有的10台桑塔纳教练车,向某保险公司投保了机动车交通事故责任强制保险,保险期限一年。

2007年8月30日,教练员刘某脚穿拖鞋在教练场地驾驶教练车,采取紧急刹车制动时,因为拖鞋滑落,误踏到油门上,车辆撞到同在教练场地的另一教练车,造成两台车辆损坏。

此事故经公安交警部门处理,认定教练员刘某负事故的全部责任。

事故发生后,被保险人某驾驶人培训学校向保险公司报案,申请索赔。

保险公司经过查勘,发现受损的两台车辆都是同一被保险人的财产,而且被撞的车同时也由被保险人向保险公司报案,该车与肇事车一样,在同时间投保了机动车交通事故责任强制保险。

案例分析案例分析10-22.理赔关键保险公司收到被保险人索赔申请后,对该事故如何理赔产生两种意见:

第一种意见认为:

两台车辆都办理了机动车交通事故责任强制保险,可以按交强险的保险责任,在财产损失赔偿限额内,由这两台车分别在各自有责任与无责任的赔偿限额内进行赔偿。

第二种意见认为:

此案两台车辆的损失都不能赔付,因为根据机动车交通事故责任强制保险条款责任免除的规定,被保险人所有的财产遭受的损失,不属于保险责任范围。

3.理赔结果保险公司按第二种意见处理,通知被保险人,报案的两台车,不能按交强险的保险责任处理,不属于保险责任,两个案件予以注销。

案例分析案例分析10-24.案件点评分析此案的实质,是同一被保险人的两台车辆发生碰撞事故,这两台车能否构成互为三者的损失,从而得到保险公司的赔偿?

机动车交通事故责任强制保险条款保险责任第八条规定:

“被保险人在使用被保险机动车过程中发生交通事故,致使受害人遭受人身伤亡或财产损失,依法应当由被保险人承担的损害赔偿责任,保险人按照交强险合同的约定对每次事故在下列赔偿限额内负责赔偿。

”机动车交通事故责任强制保险条款定义第五条规定:

“交强险合同中的受害人是指因被保险机动车发生交通事故遭受人身伤亡或者财产损失的人,但不包括被保险机动车本车上人员、被保险人。

”本案还有一点应该引起注意的是驾驶员因为脚穿拖鞋开车,造成了这起事故,穿拖鞋开车确实是不安全因素,虽然现在的道路交通安全法没有对驾驶员穿什么鞋做限制规定,但是,只有按照操作规范安全驾驶、文明驾驶,才能有效预防事故发生。

第二节第二节车辆损失保险案例案例分析案例分析10-31.案情介绍杨先生驾驶车辆在行驶中为躲避行人撞上马路边石,致使车辆严重受损,当时杨先生在底盘受损、漏油的情况下启动汽车驶入辅路,后向保险公司报案,提出索赔申请。

经检验车辆底盘受损修理费用9784元,发动机受损修理费用4685元。

杨先生为自己的车投保了车辆损失险。

保险公司怎样回应杨先生的索赔请求?

2.理赔关键车辆撞上马路边石只造成底盘受损,而发动机的损坏是由于杨先生在底盘受损、漏油的情况下启动汽车驶入辅路,才使发动机发生严重损坏。

那么杨先生采取的这种做法是否属于“合理的、必要的施救措施”成为本赔案是否赔偿发动机损失的关键。

案例分析案例分析10-33.理赔结果保险公司只对底盘的修理费用给予赔偿,并未对受损发动机的修理费用给予赔偿。

杨先生认为发动机的损坏应予以赔偿,所以起诉至一审法院,要求保险公司对发动机损坏部分予以赔偿。

经一审法院审理判决后,杨先生不服,以当时事故地点位于快速路上,来往车辆很多、速度极快,其启动车辆只是为将车从主路移到辅路,并不是保险条款所称的“继续使用车辆”,保险公司不应免赔为由上诉到事故地第二中级人民法院。

事故地法院经审理认为,杨先生在车底盘受损、发动机漏油情况下启动汽车,从主路开到辅路,该行为虽不是继续使用车辆,但在车辆已受损的情况下采取该方法,并不是保险合同约定的“合理、必要的施救措施”,其应及时报警并采用其他方法将车拖走。

杨先生采取措施不当,使车辆遭受更大损害,应由其自行承担责任。

案例分析案例分析10-34.案件点评根据保险条款规定,遭受损失后,未经必要修理继续使用保险车辆,致使损失扩大部分保险公司不予赔偿,故保险公司对发动机损坏部分不予赔偿。

此案提醒驾驶人员,在不熟悉车辆构造情况下,发生事故后不要擅自发动车辆,应注意保护现场,同时及时报警并与保险公司联系,否则因擅自启动车辆造成的损失保险公司可不予赔偿。

案例分析案例分析10-41.案情介绍2010年6月21日,沈阳某货物运输有限公司向某保险公司投保解放半挂牵引车,分别投保了车辆损失险,保险金额20万元;第三者责任险,保险限额30万元;车上人员责任险3人,每人保险金额5万元;并同时投保挂车车损险和三者险。

2010年11月20日,司机赵某驾驶解放半挂牵引车,牵引挂车,行驶至环城高速公路匝道处,因未按操作规范安全驾驶,在弯道减速时,紧急制动刹车,致使车厢内钢筋向前涌出,砸到驾驶室后方,造成车辆损坏,司机赵某和随车人员薛某当场死亡。

经交警处理,赵某负事故的全部责任。

案例分析案例分析10-42.理赔关键被保险人沈阳某货物运输有限公司向保险公司提出索赔申请,要求赔偿车辆损失和车上人员责任险。

保险公司就被保险人的索赔有两种意见:

第一种意见认为,被保险车辆的这次事故属于保险的碰撞责任,保险公司应该赔偿车辆损失和车上人员伤亡损失。

第二种意见认为,车载货物撞击造成的本车损失不属于保险责任,保险公司不应该赔偿车辆损失,可以赔偿车上人员伤亡损失。

3.理赔结果保险公司经过仔细分析案情,认为被保险车辆因车载货物的撞击造成的损失不属于保险责任,保险公司不予赔偿,被保险车辆发生车载货物撞击造成车上人员伤亡,是一种意外事故,因此车上人员伤亡属于保险责任,保险公司按照车上人员责任险保险金额,每人赔偿5万元。

案例分析案例分析10-44.案件点评此案涉及被保险车辆损失和车上人员伤亡损失,适用的保险条款包括营业用汽车损失保险条款和机动车辆第三者责任保险条款。

营业用汽车损失保险条款规定:

保险车辆所载货物坠落、倒塌、撞击、泄漏造成的损失,保险人不负责赔偿。

车上人员责任保险条款规定:

发生意外事故,造成被保险车辆上人员的伤亡,依法应由被保险人承担的经济赔偿责任,保险人负责赔偿。

通过对保险条款的分析,可以看出,汽车损失保险责任中的碰撞责任,在保险术语中有特定的意义,并且保险术语的解释属于保险条款的内容。

车辆装载货物以后,车辆和货物即成为一体,车载货物撞击本车辆造成的损失不属于保险碰撞责任。

通过对保险条款的分析,还可以看出,第三者责任保险及附加车上人员责任险中的保险责任是意外事故造成的损失,依法由被保险人承担的经济赔偿责任。

因此,车上人员人身伤亡的损失是属于保险责任的。

第三节第三节第三者责任保险案例案例分析案例分析10-51.案情介绍曹先生将自有出租车向某保险公司投保了第三者责任险30万元,并附加不计免赔率特约条款,保险期限为2007年4月11日至2008年4月10日。

2007年11月26日,曹先生雇佣的司机高某在驾驶该出租车营运过程中将刘某撞伤,刘某当即被送至医院,经住院治疗后已治愈。

本案由公安交警部门出具裁决书:

肇事司机高某负此事故的主要责任,伤者刘某负此事故的次要责任。

伤者刘某共花费医疗费、住院伙食补助费、护理费、交通费等合计65000元。

故被保险人曹先生到保险公司要求理赔。

案例分析案例分析10-52.理赔关键根据机动车第三者责任险约定,保险公司按照被保险机动车驾驶人在事故中所负的责任比例进行赔偿。

因本案事故责任认定书中记载,被保险机动车驾驶人高某负此事故的主要责任,故保险公司正常理赔时承担伤者刘某上述合理费用的70%。

3.理赔结果根据交警部门的事故责任认定,保险公司核对伤者医疗费等合理费用,赔偿刘某45500元。

案例分析案例分析10-54.案件点评本案案情简单,责任明晰。

根据机动车辆第三者责任险保险条款约定,保险人依据被保险机动车驾驶人在交通事故中所负的事故责任比例,承担相应的赔偿责任。

其中被保险机动车驾驶人负事故主要责任的,赔偿比例为70%。

依法成立的合同对保险合同双方当事人均具有约束力。

因此,本案保险公司对被保险人按照其交通事故责任,赔付受害人刘某各项经济损失金额的70%,符合保险合同条款的相关约定。

保险公司关于机动车第三者责任保险条款第二十四条规定,“保险人依据被保险机动车驾驶人在事故中所负的事故责任比例,承担相应的赔偿责任。

”保险合同为保险人与被保险人约定的具有合法性的法律文书,符合我国合同法第八条规定“依法成立的合同,对当事人具有法律约束力。

当事人应当按照约定履行自己的义务,不得擅自变更或者解除合同。

依法成立的合同,受法律保护。

”案例分析案例分析10-61.案情介绍某市轮胎厂为其解放轻型货车投保了车损险5万元、第三者责任险20万元、车上人员责任险三个座位各2万元,并附加不计免赔率特约条款,保险期限为2007年9月3日至2008年9月2日。

2008年8月17日,张某驾驶该货车行驶到一处盘山道的弯路时,路人黄某看到车速放缓,便扒上车偷盗车上所载轮胎,张某从后视镜发现黄某后,一时分神,将货车驶入反道,与对面驶来的丰田轿车迎面碰撞。

事故造成两车严重受损,张某重伤致残,黄某死亡,丰田轿车驾驶员刘某重伤的后果。

经过交警现场查勘,认定冯某遇紧急情况采取措施不当,应负事故的全部责任。

事故发生后,某市轮胎厂向保险公司索赔如下:

货车损失13000元、货车驾驶员张某医药费和伤残补偿费54000元、丰田轿车损失23600元、丰田车驾驶员刘某医药费28000元、黄某家属提出的死亡赔偿金15万元,共计268600元。

保险公司同意赔付两车损失和车上人员损失84600元,其中对货车驾驶员张某赔付20000元,对黄某家属不予赔偿。

由于索赔金额与赔付金额差距较大,协商未果,某市轮胎厂和黄某家属将保险公司诉至法庭。

案例分析案例分析10-62.理赔焦点某市轮胎厂认为货车已投保了三个座位的车上人员责任险,并及时足额缴付了保险费,保险公司应当在事故发生后给予足额赔偿。

黄某家属认为事故的发生是导致黄某死亡的直接原因,所以向轮胎厂提出赔偿要求,而轮胎厂只能向保险公司转嫁风险。

3.理赔结果经过法庭调查和听取双方当事人辩护,参阅当时签订的保险单、相关保险条款,法院最后判定保险公司胜诉,保险公司赔偿货车及丰田轿车两车损失及双方车上人员损失共计84600元,其中对货车驾驶员张某只赔付20000元。

黄某的损失不在保险责任范围内不予赔偿。

其理由为:

案例分析案例分析10-6保险公司认为保险合同中车上人员和第三者有本质区别:

第三者是指因被保险机动车发生意外事故遭受人身伤亡或者财产损失的人,但不包括被保险机动车本车上人员、投保人、被保险人和保险人。

车上人员是指保险事故发生时在被保险机动车上的自然人。

法院认为,丰田车上的受伤人员为本案中货车的第三者,按保险合同应得到足额赔偿。

而货车驾驶员张某是保险标的车上的司机,按所签订的保险合同应属于车上人员责任险范围,只能得到每人的最高赔偿限额20000元,保险公司对此做出赔付,履行了保险合同义务,不存在违约和欺诈行为。

偷盗者黄某不能被认定为车上人员,保险公司车上人员责任保险条款第五条已做出明示,被保险机动车辆造成下列人身伤亡,不论在法律上是否应当由被保险人承担赔偿责任,保险人均不负责赔偿,其中第三分项注明违法、违章搭乘人员的伤亡。

黄某的情况应属违法搭乘,所以不能得到保险公司的赔偿。

案例分析案例分析10-64.案件点评本保险案例最突出的问题是车上人员责任保险和第三者责任险的区别。

车上人员是指保险事故发生时在被保险机动车上的自然人。

车上人员责任保险的保险责任是:

保险期间内,被保险人或其允许的合法驾驶人在使用被保险机动车过程中发生意外事故,致使车上人员遭受人身伤亡,依法应当由被保险人承担的损害赔偿责任,保险人依照本保险合同的约定负责赔偿。

第三者是指因被保险机动车发生意外事故遭受人身伤亡或财产损失的人,但不包括被保险机动车本车上人员、投保人、被保险人和保险人。

第三者责任保险的保险责任是:

保险期间内,被保险人或其允许的合法驾驶人在使用被保险机动车过程中发生意外事故,致使第三者遭受人身伤亡或财产直接损毁,依法应当由被保险人承担的损害赔偿责任,保险人依照合同约定,对于超过机动车交通事故责任强制保险各分项赔偿限额以上的部分负责赔偿。

两者有本质区别,不能相互替代,被保险人投保时不要混淆其概念。

案例分析案例分析10-71.案情介绍刘女士驾车回家,快到自家车库门口时,儿子看见妈妈回来了,就飞奔过来迎接,结果刘女士在倒车时,不慎将自己的儿子撞伤,在医院治疗期间,花费了几万元的医疗费。

刘女士之前投保了保额为15万元的商业第三者责任险,就向保险公司报了案,认为应该得到赔偿,向保险公司提出了索赔请求,没想到,刘女士的索赔遭到了保险公司的拒绝。

案例分析案例分析10-72.理赔关键刘女士的遭遇,是所有驾驶员和车主都可能遇到的问题,都会认为保险公司这样做是不合理的,因为自己的家人不在车上,就应属于第三者,而且事故也属于意外事故,并不是故意行为造成,所以保险公司应给予赔偿。

因此本案理赔的关键就在于刘女士的儿子是不是属于第三者。

各保险公司的机动车第三者责任险条款,在“责任免除”一栏中,明确注明“保险车辆造成下列人身伤亡和财产损毁,不论在法律上是否应当由被保险人承担赔偿责任,保险人均不负责赔偿”,所列出的第一项便是“被保险人或其允许的驾驶员及他们的家庭成员,以及他们所有或代管的财产”。

所以,保险公司给出意见为:

商业第三者责任险不能自己赔偿给自己。

3.理赔结果保险公司拒绝了刘女士的索赔请求。

案例分析案例分析10-74.案件点评商业第三者责任险保障的是第三方的利益,保险赔款的受益人应该是第三方,不能是自己赔偿自己,如果是驾驶员自己撞伤了家人,那么保险赔款的受益人就与驾驶员有关,不能成为真正意义上的第三者。

同时商业第三者责任险还包括的部分除外责任有:

同一个财务账户下的车辆(同一单位)发生碰撞,不赔;车上的一切人员受伤和财产损失不赔;车辆所载的货物掉落、泄露、腐蚀造成的损失不赔;保险事故引起的相关精神损害赔偿不赔。

第四节第四节盗抢险案例案例分析案例分析10-81.案情介绍2007年7月18日,张某向为自己的捷达车投保了交强险、车辆损失险、全车盗抢险等。

2008年3月10日早7时30分,张某发现停放在自家楼前的捷达车被盗丢失,立即向当地公安机关报案,同时向保险公司报案。

两个月后,经过侦查,仍然没有破案,所以被保险人向保险公司申请索赔。

保险公司根据盗抢险条款,认定符合“被保险车辆被盗窃、抢劫、抢夺,经出险当地县级以上公安刑侦部门立案证明,满60天未查明下落的全车损失”条件属于保险责任。

案例分析案例分析10-8张某按照盗抢险索赔要求,向保险公司提供了保险单、机动车行驶证、机动车登记证书、机动车来历凭证、车辆购置税完税证明、车辆停驶手续和出险当地县级以上公安刑侦部门的盗抢立案证明及车辆管理机关车辆档案封存证明,保险公司确认索赔单证齐全有效,按照被保险车辆盗抢险保险金额计算理赔,实行20免赔率向张某赔款,张某向保险公司出具了权益转让书。

2008年6月23日,公安机关通知保险公司和张某,被盗捷达车已找回,张某看到车辆没有损坏,同意收回车辆,将赔款返还保险公司。

保险公司与侦破被盗车辆的公安机关办理车辆交接有关手续后,收回赔款,将捷达车和有关手续归张某,退回权益转让书。

案例分析案例分析10-82.案件点评车辆被盗保险理赔案件,不同于一般的车辆交通事故保险理赔案件,在被盗案件理赔处理中,有一些特殊的要求需要说明和注意:

保险责任在时间上有特殊规定一般的保险车辆交通事故发生,被保险人报案后,保险公司经查勘认定属于保险责任的,就可以立即进行理赔处理,但是,保险车辆全车被盗事故发生后,即便属于保险责任,需要满60天后,才能进行理赔处理。

在这60天内,需要被保险人及公安机关查找破案,如果被盗车辆在60天内破案找回,车辆的所有权益仍然是车主所有,保险公司只承担车辆被盗期间损坏的修复赔偿责任,而不必接受车辆的权益转让,承担全损赔偿责任。

事故证明的特殊规定盗抢险保险条款规定,被保险人车辆被盗索赔时,被保险人须提供车辆停驶手续和出险当地县级以上公安刑侦部门出具的盗抢立案证明,未能提供的,保险人不承担赔偿责任。

案例分析案例分析10-8本案中,被保险人提供的车辆手续为两种证明,第一种是车辆管理机关出具的车辆档案封存证明,第二种是车辆停驶证明。

要求被保险人索赔时提供车辆停驶手续,既符合国家对机动车辆管理的规定,也是保险人接受车辆权益转让后对车辆进行处置的要求。

我国道路交通安全法第八条规定:

国家对机动车辆实行登记制度。

机动车辆经公安机关交通管理部门登记后,方可上道路行驶。

中华人民共和国道路交通安全法实施条例第四条规定:

机动车的登记,分为注册登记、变更登记、转移登记、抵押登记和注销登记。

国家对机动车辆实行严格管理,不允许机动车辆非法使用,机动车辆被盗后,车主有责任办理注销登记。

保险公司要求车主提供车辆档案封存证明,既是贯彻交通安全法的规定,保障车主对车辆的权利,也是为了防止被盗车辆被正常交易转移,出现道德风险。

同样,要求被保险人提供县级以上公安刑侦部门的被盗立案证明,既是为了被盗车辆的侦破需要,也是为了防止虚假报案骗取保险赔偿道德风险的需要。

案例分析案例分析10-8权益转让的特殊规定机动车辆一般的交通事故保险理赔,保险人赔偿后,就履行了保险责任,案件已经结案了,机动车辆被盗案件,保险人赔偿后,虽然履行了保险责任,案件可以结案,但是,案件仍然需要转入追偿处理程序,当被盗车辆找回时,因保险人已经支付保险赔款,车辆的权益属于保险人。

机动车辆盗抢险保险条款对于被保险车辆找回规定:

保险人尚未支付赔款的,车辆应归还被保险人。

保险人已支付赔款的,车辆应归还被保险人,被保险人应将赔款返还给保险人;被保险人不同意收回车辆,车辆的所有权归保险人,被保险人应协助保险人办理有关手续。

在保险公司处置被盗车辆时,必须持有该车辆的权益转让书,才能在车辆管理机关办理车辆变更登记,因此,权益转让是盗抢险理赔中的一项特殊规定。

案例分析案例分析10-8提供有关单证和免赔的特殊规定盗抢险保险条款规定,被保险人索赔时,须提供保险单、机动车行驶证、机动车登记证书、机动车来历凭证、车辆购置税完税证明,被保险人未能提供机动车行驶证、机动车登记证书、机动车来历凭证、车辆购置税完税证明的,每缺少一项增加1的免赔率。

保险人要回保险单,目的一是确认被保险人,二是承担保险赔偿后,终止保险责任。

保险人要求被保险人提供机动车行驶证、机动车登记证书、机动车来历凭证、车辆购置税完税证明,目的是为了车辆权益转让的需要,上述证明材料是车辆登记的必备要件,同时如果盗车人持有上述证明材料,能够应付交通警察的正常检查,影响被盗车辆的侦破。

案例分析案例分析10-8修理费用在保险金额内全额赔偿的规定机动车辆盗抢险的保险金额按照车辆的实际价值确定,虽然实际价值一般总是小于车辆重置价值,但是,投保盗抢险的车辆发生被盗窃、被抢劫、被抢夺造成车辆部分损坏时,盗抢险条款规定,保险人在保险金额内按实际修复费用计算赔偿,这也是与机动车辆不足额保险需要比例赔偿不同的特殊规定。

第五节第五节自燃损失险案例案例分析案例分析10-91.案情介绍2007年7月17日,车主孙某向某保险公司报案称其投保的本田轿车在农村柏油路上行驶时与路边放置的石块发生撞击后起火,造成全车损毁严重。

承保公司在接到报案后迅速前往现场查勘并协助施救,因为出险地离市区较远,所以当消防车赶到时本田车完全烧毁,没有任何修复价值。

根据车辆自身情况无法判断起火原因,车主说是由于避让其他车辆时不慎撞到了路边的石块后造成起火出险的。

根据该案的具体情况,调阅了该车的承保情况。

该车于2007年1月12日投保,该车车损险保额10万元,第三者责任险保额20万元,车上人员附加险每人1万元共计保5人,并投保了不计免赔险,但是未保车辆自燃险。

案例分析案例分析10-92.理赔关键保险公司对此案的分析认为,起火原因和部位是这起赔案的关键。

因此保险公司派出了资深的查勘人员对现场做了细致的勘察后,发现虽然出险车辆与石块存在撞痕,但是非常轻微,其损失程度和部位都不足以成为车辆起火的直接原因。

虽然当时天气炎热,具备因天气原因造成车辆自燃的常见外因,但车辆的撞击点为右前部,其内部构件不易因撞击而成为起火因素。

因此保险公司拒绝赔偿所有损失。

3.理赔结果保险公司对此案做了拒赔处理,并对车主陈某进行了严肃的批评教育。

案例分