银行票据及结算业务整理.docx

《银行票据及结算业务整理.docx》由会员分享,可在线阅读,更多相关《银行票据及结算业务整理.docx(12页珍藏版)》请在冰点文库上搜索。

银行票据及结算业务整理

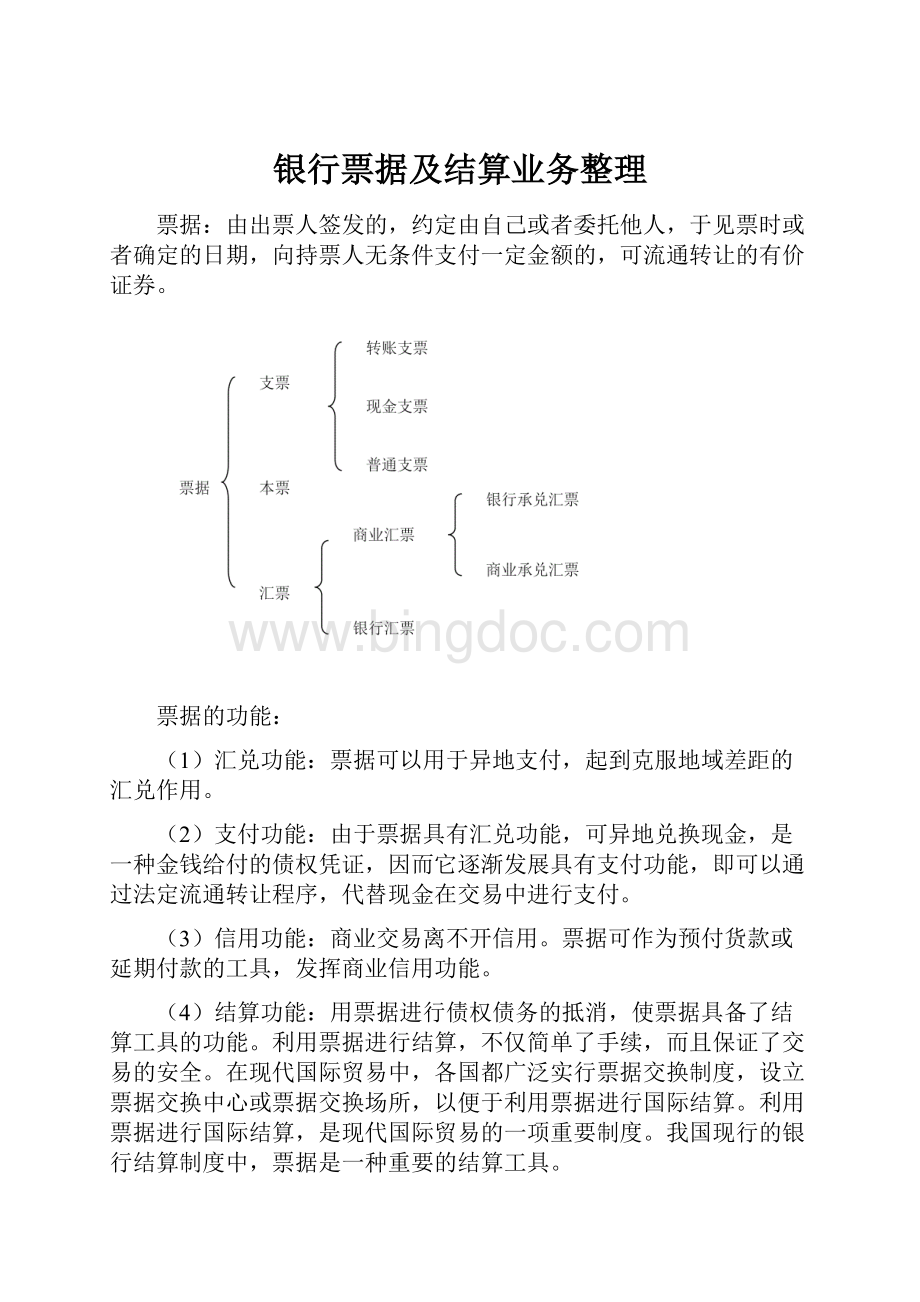

票据:

由出票人签发的,约定由自己或者委托他人,于见票时或者确定的日期,向持票人无条件支付一定金额的,可流通转让的有价证券。

票据的功能:

(1)汇兑功能:

票据可以用于异地支付,起到克服地域差距的汇兑作用。

(2)支付功能:

由于票据具有汇兑功能,可异地兑换现金,是一种金钱给付的债权凭证,因而它逐渐发展具有支付功能,即可以通过法定流通转让程序,代替现金在交易中进行支付。

(3)信用功能:

商业交易离不开信用。

票据可作为预付货款或延期付款的工具,发挥商业信用功能。

(4)结算功能:

用票据进行债权债务的抵消,使票据具备了结算工具的功能。

利用票据进行结算,不仅简单了手续,而且保证了交易的安全。

在现代国际贸易中,各国都广泛实行票据交换制度,设立票据交换中心或票据交换场所,以便于利用票据进行国际结算。

利用票据进行国际结算,是现代国际贸易的一项重要制度。

我国现行的银行结算制度中,票据是一种重要的结算工具。

(5)融资功能:

票据的最新作用是融资,这主要通过票据贴现来实现。

票据贴现就是未到期票据的买卖,即持有未到期票据的人卖出票据以取得现款。

在现代金融业务中,一项重要的业务就是银行是票据贴现业务。

票据的行为

1.出票

出票是指出票人依照法定款式作成票据并交付给收款人的行为.它包括“作成”和“交付”两种行为。

2.背书

背书是指出票人将要票据权利转让给他人,即在票据背面或粘单上记载有关事项并签章

3.承兑

承兑是指汇票的付款人承诺负担票据债务的行为。

承兑为汇票所独有。

4.参加承兑

参加承兑是指票据的预备付款人或第三人为特定票据债务人的利益,代替承兑人进行承兑,以阻止持票人于汇票到期日前行使追索权的一种票据行为。

5.保证

保证是指除票据债务人以外的人为担保票据债务的履行,以负担同一内容的票据债务为目的的一种附属票据行为。

适用于汇票和本票,不适用于支票。

6.保付

保付是指支票的付款人向持票人承诺负绝对付款责任的一种附属票据行为。

票据关系的当事人

票据当事人可分为基本当事人和非基本当事人。

基本当事人是随出票行为而出现的当事人,是构成票据关系的必要主体;这种主体不存在或不完全,票据上的法律关系就不能成立,票据也就无效。

基本当事人包括出票人、付款人和收款人。

非基本当事人在票据签发之后通过其他票据行为而参加到票据关系中的当事人,包括承兑人、背书人、持票人和保证人等。

(1)出票人:

出票人是签发票据并将票据交付给他人的人。

出票人是票据的主债务人。

持票人或收款人提示票据要求付款或承兑时,出票人应该立即付款或承兑。

(2)付款人:

付款人是指支付给持票人票面金额的人。

付款人并不一定是出票人,他可以是出票人的债务人。

(3)收款人:

收款人是指收取票款的人。

收款人有权要求出票人或付款人或承兑。

(4)承兑人:

当票据是远期票据时,收款人或持票人向付款人要求同意到期付款,该付款人就是承兑人。

(5)背书人:

背书人是指在票据上背书转让给其他人的人,一般是在票据的背面签字或盖章的人。

接受了背书票据人的人叫做被背书人,票据可以多次背书转让。

(6)持票人:

持票人是指持有票据的人。

只有持票人都有权要求付款或承兑。

(7)保证人:

保证人是指以自己的名义对票据付款加以保证人。

保证人可以为出票人、背书人、承兑人、或为承兑人提供担保的人。

票据支付结算:

支付结算,是指单位、个人在社会经济活动中使用票据、信用卡、汇兑、托收承付和委托收款等结算方式进行货币给付及其资金清算的行为。

我们这里讲的支付结算实际上是商业银行代客户清偿债权债务、收付款项的一种传统的中间业务。

异地结算方式:

汇兑、银行汇票、异地托收承付

同城结算方式:

支票、银行本票

同城与异地通用结算方式:

商业汇票、委托收款、信用卡

支票:

支票是由出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或者持票人的票据。

支票是目前在同一票据交换区域内结算中较为广泛采用的一种结算方式

支票结算的相关规则:

支票无金额起点的限制。

支票的付款期限为出票之日起10日内(中国人民银行另有规定的除外),遇节假日顺延。

过期支票作废,银行不予受理。

支票的当事人:

出票人、付款人(出票人开户银行)、收款人。

如果支票经过背书转让,则当事人还应包括背书人和被背书人。

基本业务活动:

1)出票人签发支票给收款人。

2)收款人送交支票给开户行。

(同时填写一式三联进账单一并提交,当出票人与收款人的开户行不同时,还要做委托收款背书)

3)交换支票并清算资金。

4)付款人开户行将款项划转给收款人开户行

5)收妥入帐。

银行汇票

银行汇票是出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或持票人的票据。

银行汇票既可以用到转账结算,也可以用于支取现金。

银行汇票一式四联,分别为卡片、正联、解讫通知、多余收账通知

银行汇票的当事人:

出票人:

是指经中国人民银行批准办理银行汇票业务的银行,也即付款人。

收款人,如银行汇票经过背书转让,还应有背书人和被背书人

银行汇票的流转程序:

1)申请人向开户行申请签发汇票。

2)开户行出票。

3)申请人持票异地结算。

4)持票人向代理付款行提示付款。

5)代理付款行付款入账。

6)银行间资金清算。

7)退回多余款。

注:

汇票在出票时已从付款人账户上扣除相应的款项

银行本票:

银行本票是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或持票人的票据。

银行本票的当事人:

出票(付款人)和收款人,如果银行本票经过背书转让,则当事人还就包括背书人和被背书人。

银行本票的金额起点为20000元,本票的出票人必须具有支付本票金额的可靠资金来源,并保证支付,银行本票需交足金额才能出票

银行本票的业务流程:

1)申请人向开户行申请签发银行本票。

2)开户行出票。

3)申请人将银行本票支付给收款人。

4)收款人向收款人开户行提示付款。

5)收款人开户行代理付款入账。

6)银行间资金清算。

银行承兑汇票

银行承兑汇票是由在承兑银行开立存款帐户的存款人出票,向开户银行申请并经银行审查同意承兑,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。

承兑是指承兑人在汇票到期日无条件地向收款人支付汇票金额的票据行为。

银行承兑汇票一式三联

银行承兑汇票的当事人包括出票人、收款人(持票人)和付款人(承兑人)。

如果银行承兑汇票经过背书转让,当事人还应包括背书人和被背书人。

银行承兑汇票的付款人为承兑银行。

银行承兑汇票的流转程序:

1)出票并申请承兑。

2)承兑。

3)交付汇票。

4)委托收款。

5)发出和委托收款。

6)交存票款。

7)划回票款。

8)收妥入财。

商业承兑汇票:

是指由收款人签发,经付款人承兑,或者由付款人签发并承兑的商业汇票。

商业承兑汇票的当事人:

出票人、付款人和收款人等基本当事人。

(1)出票人:

是指银行和其他金融机构以外的工商企业。

商业承兑汇票的出票人可能是收款人,也可能是付款人。

(2)付款人:

是指商业承兑汇票金额的实际付款人,当持票人向承兑工商企业提示承兑,该工商企业代为付款并成为实际付款人。

(3)收款人:

是指商业承兑汇票上标明的收款单位或个人。

商业承兑汇票结算的业务流程

1)交付已承兑的汇票。

2)委托收款。

3)发出委托收款。

4)发出付款通知。

5)通知付款。

6)划回票款。

7)收妥入账。

贴现是指商业承兑汇票或银行承兑汇票的持票人在汇票到期日前为了取得资金,贴付一定利息将票据权利转让给银行的票据行为,是银行向持票人融通资金的一种方式。

贴现业务操作流程:

1.贴现申请人提出申请并提供相关资料:

需填写贴现申请书,申请书的内容应填写完整加盖申请企业公章和法定代表人名章(有的银行以贴现凭证第一联代替申请书)

2.银行进行票据审验,办理查询查复手续

3.银行对申请人提交的资料进行审查

4.银行进行贴现审批

5.银行与申请人签订协议

6.放款

7.财务处理

转贴现是指商业银行将收进的未到期票据向其他商业银行或贴现机构进行贴现的融资行为。

转入贴现是指其他银行持其已贴现的未到期银行承兑汇票向本行贴现;转出贴现是指本行持已贴现的未到期银行承兑汇票向他行贴现

再贴现又称“重贴现”,是指商业银行持未到期的已贴现汇票向中央银行申请贴现的票据转让行为。

再贴现的对象是在中国人民银行及其分支机构开立存款账户的商业银行、政策性银行及其分支机构。

汇兑:

是汇款人委托银行将其款项支付给收款人的结算方式

汇兑的业务流程:

1)委托汇款。

2)受理汇款。

3)划转款项。

4)通知收款。

电汇是汇款人委托银行以拍发电报的方式通知汇入行付款的一种结算方式

委托收款结算:

简称委托收款,是指收款人委托银行向付款人收取款项的一种结算方式。

委托收款同城异地均可使用

委托收款结算的业务流程图:

1)发运商品或提供劳务。

2)收款人委托开户银行收款。

3)银行传递凭证。

4)通知付款人付款。

5)付款人承认付款。

6)银行划转票款。

7)通知收款人票款收妥入账。

托收承付结算业务

根据购销合同由收款人发货后委托银行向异地付款人收取款项,并由付款人向银行承认付款的结算方式

托收承付结算的特点

1.对使用人的资格要求比较高

托收承付结算方式对收款单位和付款单位都有较高的资格要求,而不是像委托收款结算方式那样对使用人的资格没有较高的要求。

2.适用范围比较窄

托收承付结算方式的适用范围比较窄,不像委托收款结算方式那样广。

托收承付只能用于有商品交易而产生劳务供应的款项的结算,代销、寄销、赊销商品的款项,不得办理托收承付结算;只能用于异地款项结算,而且结算金额起点限制。

3.可靠性比较高

由于托收承付结算对收款单位和付款单位都有一定的资格要求,同时银行也会对付款单位不按合同约定付款的行为给予一定的处罚,因此相对于委托收款结算来讲,托收承付结算的可靠性比较高,能够维护交易双方的权益。

采用托收承付结算方式结算款项的金额起点为每笔10000元

托收承付的流程:

1)收款人向付款人发运货物。

2)收款人委托开户银行托收货款。

3)收款人开户银行受理托收后向收款人提供托收凭证。

4)银行传递凭证,付款人开户行承付。

5)通知付款人付款。

6)付款人承认付款。

7)划转票款。

8)收妥人账。

信用卡是商业银行向个人和单位发行的、凭以向特约商户(如商店、旅馆、娱乐场所、饭店等)购物、消费和向银行存取现金,且具有消费信用的特制载体卡片,是一种特殊的信用凭证