看出财务艺术和异数.docx

《看出财务艺术和异数.docx》由会员分享,可在线阅读,更多相关《看出财务艺术和异数.docx(6页珍藏版)》请在冰点文库上搜索。

看出财务艺术和异数

⏹

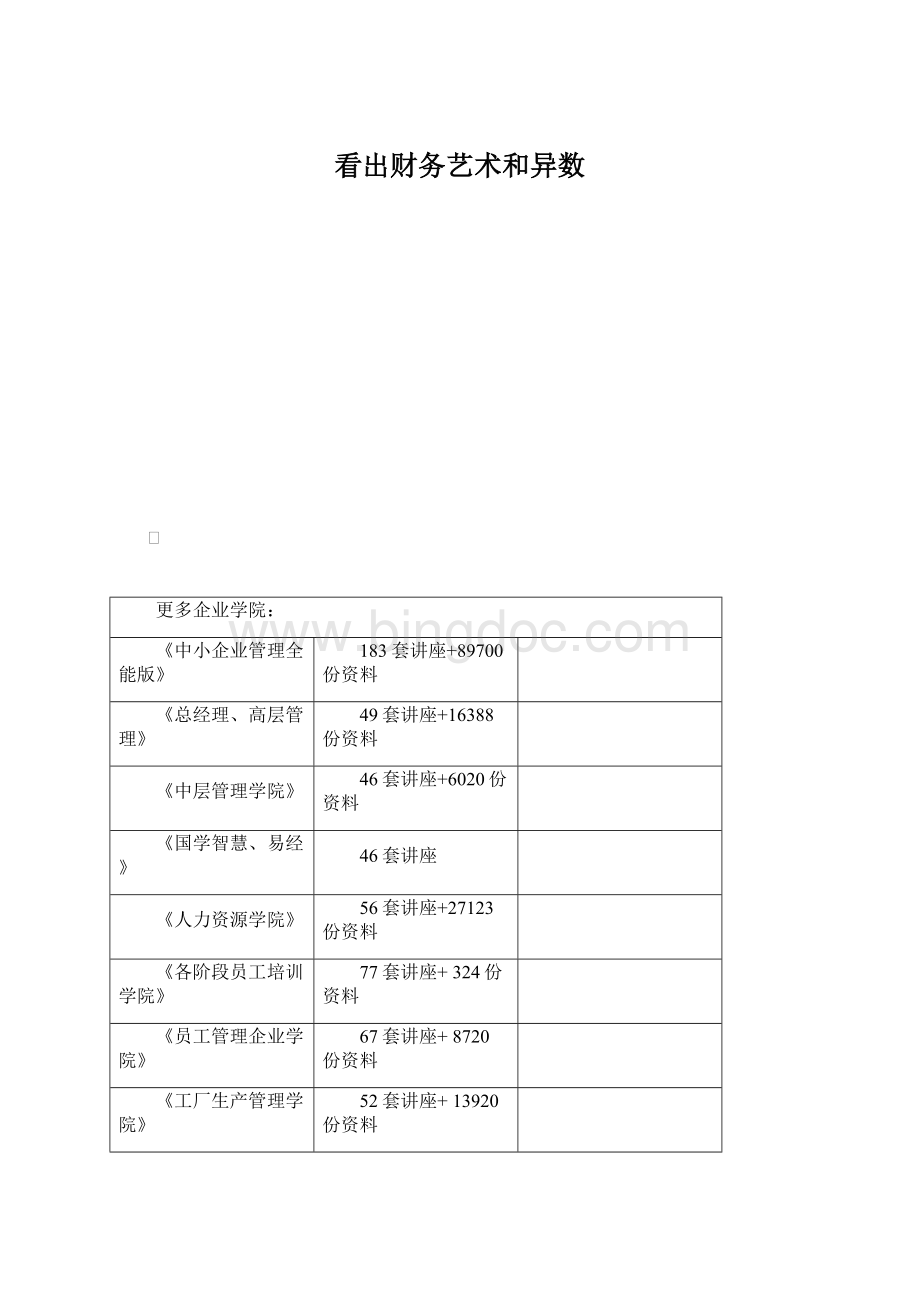

更多企业学院:

《中小企业管理全能版》

183套讲座+89700份资料

《总经理、高层管理》

49套讲座+16388份资料

《中层管理学院》

46套讲座+6020份资料

《国学智慧、易经》

46套讲座

《人力资源学院》

56套讲座+27123份资料

《各阶段员工培训学院》

77套讲座+324份资料

《员工管理企业学院》

67套讲座+8720份资料

《工厂生产管理学院》

52套讲座+13920份资料

《财务管理学院》

53套讲座+17945份资料

《销售经理学院》

56套讲座+14350份资料

《销售人员培训学院》

72套讲座+4879份资料

看出财务艺术与异数

作假帐、运用会计手法、玩弄财务数字,企业舞弊新闻屡见不鲜。

今天,很多人都知道财务报表上的数字不可尽信,但也不是所有公司都作假帐,而是并非所有的东西都可以量化,会计与财务人员必须做出假设、估计与判断。

如果你不了解这些假设与估计,就很容易被这些财务数字所误导。

美国财务顾问KarenBerman和JoeKnight,最近在其合著的新书《财务理解力》中,分析各种财务数字代表的意义,剖析“估计与假设”如何构成财务报表的“艺术”与“异数”。

○损益表的“玄机”

□获利只是估计数字……

如果损益表上显示,这个月的总收入是10元,总成本是5元,那么,获利就是5元,对吧?

但是,如果你指的是公司已经有5元的获利实际入袋,那就错了。

会计人员在准备损益表时,使用“配合原则”:

当某项收益依照收益实现原则,在某一会计期间认列为收益时,为获得此收益所发生的相关成本费用,也应该在当期认列,以计算出正确的损益(获利或亏损)。

你卖出一台机器给甲公司,甲公司要在六个月后才付款,但你这个月的损益表上可能已经把这笔买卖正式认列为收益,同时也认列制造这台机器的成本与相关销售费用,计算出获利。

但实际上,公司可能已经支出所有成本费用,钱却还没有落袋。

或者,公司在一月份购买一部卡车,钱已经支出了,但这笔费用不会出现于一月份的损益表上,而是采取分三年逐月摊提折旧成本的方式。

所以,损益表上出现获利,并不代表公司实际有“多出的现金”可花。

获利不等于现金,获利只是估计数字,你不能花费估计数字!

□收益、成本与费用的认列可以下工夫……

A公司的某项业务是销售软件加上五年期的维修与升级合约,其销售收益该如何认列呢?

若A公司是上市公司,其它事业部门这一季的业绩不太好看,眼看着这一季的预估获利将无法达成,公司股价可能会下挫,怎么办?

软件事业部门的销售收益认列比例从原先的15%提高为75%,用什么理由呢?

就说这些销售的初期投入业务比重较高。

成本与费用的认列也有灰色地带。

例如,一家制造公司的生产线员工薪资成本、材料成本项目很明确,但是,负责管理这座工厂的经理薪资呢?

销售佣金呢?

应该计入成本还是费用项目,各公司采行不同的原则。

还有,折旧与摊提的原则也对损益表大有影响。

顺便提醒你,毛利等于营收(收益)减去销售成本,营业利润等于毛利减去营业费用(包括折旧与摊提),因此,营业利润是比毛利更好的财务健全性指标。

□注解里头大有文章…

公司对的损益表上可能有、也可能没有注解,对外的损益表上则通常包含非常多的注解,那些注解的字体很小,如果你有老花眼,奉劝你戴起眼镜,非常仔细地阅读这些“不显眼”的说明,因为,你可以从这些注解中,看出这些损益表上的数字,是如何决定与计算出来的。

○资产负债表能显示大部分的资讯

去问问投资银行的财务人员或资本市场的研究人员与分析师、经验老到的投资人,他们花最多时间研究哪一种财务报表?

答案一定是资产负债表,因为资产负债表能显示大部分资讯。

□资产项目中有更多的估计与假设……

现金与约当现金(或称为流动性资产),指的是公司在银行里的存款、货币市场户头里的钱,和公开交易而可以在一天之变现的有价证券。

这是确确实实、不含任何估计或假设的数字,当然,偶尔也有公司撒谎。

除了这个项目之外,几乎所有其它资产项目,都含有估计与假设成分。

应收帐款是公司尚未收取的营收,通常,在有应收帐款项目时,资产负债表上会出现“备抵呆帐”,这是会计人员估计顾客无法支付的应收帐款。

许多公司运用“备抵呆帐”来“调节”它们的获利。

当你提高资产负债表上的备抵呆帐时,就必须在损益表上记入这笔费用。

因此,提高备抵呆帐将降低获利,降低备抵呆帐将提高获利。

存货包括最终产品存货、在制品存货、材料存货,会计人员通常花许多工夫估计存货价值。

不同的存货价值估算方法会显著影响资产价值。

公司若改变其存货价值的估算方法,应该会在资产负债表的注解部分加以说明。

当然,绝大多数经理人都希望减少存货,因为在其它情况不变下,消化存货将使公司的营收增加。

不动产和厂房设备等的价值该如何决定呢?

一般公司列出的是购买价格,若依照市场行情提高这些资产的价值,就涉及估计,并在损益表上列出获利,但实际上,这些获利并未实现。

假设A公司在二十年前花两百万元买了一笔土地,二十年后的今天,这笔土地市值已经涨到两千万元,但资产负债表上仍然列出这笔土地价值为两百万,这就是价值低估的资产。

不少分析师或经验老到的投资人,很喜欢钻研资产负债表,以挖掘这类价值低估的资产,将是炒作股票的好题材。

前面提到,公司可以藉由折旧的摊提原则来左右获利,同理,这样的“艺术”也可以运用在资产负债表上。

例如,公司决定那辆卡车的使用寿命可以从原来估计的三年变成六年,于是折旧摊提降低,资产负债表上的累积折旧总额也降低,公司的总资产便会提高,总资产提高,股东权益也随之提高。

其它诸如商誉、无形资产等,都是富含估计与假设的项目。

顺便一提的是,有些公司虚设由公司主管持有的空壳公司,把公司的部分资产卖给此空壳公司,藉此膨胀获利,这是五鬼搬运法之一。

□留意长期负债……

通常,长期负债部分是长期贷款,但是,建议你不可以忽略其它长期负债项目,例如递延红利、递延报酬津贴、递延税项负债、年金负债等,如果这些负债项目可观,必须特别谨慎。

○现金才是王

人称“股神”的巴菲特,大概是有史以来最出色的投资人。

其实,巴菲特的投资原则很简单:

一、评估一家企业的长期展望,不重短期;二,只投资自己了解的事业;三、在检视公司的财务报表时,最重视现金流量分析。

巴菲特深知,损益表和资产负债表上的数字,包含了许多估计与假设,只有现金是货真价实的东西,只有现金流量数字最不会受到“财务艺术”的影响。

你若花时间仔细研究现金流量表,就可以从中看出公司的“财务艺术家”所使用的烟雾与操弄手法。

还记得前面说过,获利不等于现金,现金才能使用,从现金流量最能看出一家公司的财务健全性。

但是,现金流量较不会受到“财务艺术家”的操纵,并不代表完全不会受到操纵。

如果公司决定使这一季的现金流量“好看”些,它可能会延后至下一季才支付某些款项。

但是,这些款项毕竟很快就得支付,因此,这些操纵的影响只是短期性质。

现金流量可区分为三大类,从现金流量表中可以获知有关公司的许多重要资讯:

◇营运活动所产生或使用的现金。

一家公司若持续呈现健全的营运活动现金流量,可能代表这是一家获利的公司,在把获利转化成现金方面表现优良,同时,比较能靠自有资金来推动成长,对贷款或资本市场的依赖度较低。

◇投资活动所产生或使用的现金。

如果一个事业用于投资的现金极少,很可能代表管理团队把该事业视为赚钱的金牛,并不看好其未来成长。

反之,如果一家公司有极大比例的现金系产自投资活动,而非营运活动,通常,你必须更加留意其投资资产报酬的波动性。

◇融资活动所产生或使用的现金。

观察这些现金流量项目的多期数字,可以看出该公司对融资的依赖度,也可以看出该公司是否不断发行新股,抑或买回库藏股。

○财务比率告诉你什么

一、获利力比率

◇毛利率=毛利/营收。

毛利率降低可能代表你的产品或服务,面临更高的市场竞争压力,或是材料与劳动成本升高。

◇营业利润率=营业利润/营收。

由于非财务经理人对于利息和税赋没有太多控管力,因此许多人认为,使用营业利润率来评量经理人的绩效,比使用净利率更公允。

营业利润率降低,可能代表你的产品或服务面临更高的市场竞争压力,或是材料与劳动成本及营运费用持续升高。

◇净利率=净利/营收。

◇资产报酬率(ROA)=净利/总资产。

ROA代表一家公司使用资产以产生获利的成效。

一般认为,ROA越高越好,但是,ROA若明显高于产业平均水平,可能代表并未积极更新其资产(例如投资于新机器与设备),对公司的未来展望并不见得是好事。

另一种造成ROA非常高的可能性,是公司运用各种会计手法来降低总资产,以膨胀ROA。

◇股东权益报酬率(ROE)=净利/股东权益。

ROE较高的公司,并不必然代表是较佳的投资对象,例如,A公司的ROE高于B公司,有可能是因为A公司贷款较多,负债较高,从而使其股东权益降低,造成ROE较高,这是好是坏呢?

这得视A公司的贷款用途而定,若贷款系用来融资营运并提高报酬,则可能是好事。

二、杠杆比率

◇负债权益比=总负债/股东权益。

怎样的负债权益比才算好,视产业而定。

由于负债衍生的利息可以扣抵一部分公司的应税所得,因此,不少公司使用负债来融资部分业务,不见得代表公司的财务不健全。

但过高的负债权益比当然代表有问题,尤其可能使公司未来的贷款困难度提高。

◇盈息比=营业利润/年利息支出。

此指标用以衡量一家公司的利息风险,亦即该公司支付利息的宽裕程度。

盈息比越高,代表公司的利息风险越低。

三、流动性比率

◇流动比率=流动资产/流动负债。

流动比率系衡量公司清偿短期负债能力的指标,流动比率太低的公司比较难以从银行贷款。

但是,流动比率太高代表公司坐拥太多现金,有可能代表公司未善加利用流动资产。

近年来,许多非常赚钱的公司积极运用现金买回库藏股。

◇速动比率=(流动资产-存货)/流动负债。

速动比率又称“酸性测试比率”,同样是衡量公司清偿短期负债能力的指标,但把变现力较弱的存货扣除。

对于存货较多的公司,应该以速动比率来衡量其清偿短期负债的能力。

四、效率比率

◇存货周转率=销货成本/平均存货。

存货周转率越高,代表存货越低,资本运用效率也越高;但存货周转率过高,也有可能代表公司存货不足,易丧失销货机会。

◇总资产周转率=营收/总资产。

衡量总资产的使用效率,若你能降低存货,或降低平均应收帐款,或提高营收(同时,总资产维持不变),都会使总资产周转率提高。

○管理可运用资本

非财务经理人肩负帮助公司改善资产负债结构的责任,他们可以着力的资产负债项目结合起来,称为“可运用资本”。

可运用资本等于流动资产减去流动负债。

流动资产包括现金与约当现金、应收帐款和存货;流动负债包括应付帐款和其它短期支付义务。

非财务经理人真正能着力的项目,是应收帐款、存货及应付帐款。

◇应收帐款的管理。

待收帐款天数(简称DSO),又称平均收现期间或平均应收帐款天数,等于应收帐款除以每日平均销售额。

DSO越短,公司需要的可运用资本就越少。

当DSO偏高时,各部门经理人就应该思考造成DSO偏高的可能问题,例如,是否存在产品品质问题、运送问题,或服务问题,造成客户要求延后支付款项?

客户财务是否健全?

我们提供的应收帐款期是否高于业界平均水准?

是否可以提供适当诱因让客户缩短付款期间?

◇存货的管理。

更有效率的存货管理,可降低公司需要的可运用资本,腾出更多可运用的资金。

因此,许多帮助存货管理的制度或工具应运而生,例如精实制造,及时生产存货管理、经济订购量等等。

存货管理并不是要维持零存货,这可能会造成许多顾客的不满意,或造成公司丧失许多销售机会;存货管理的目标,应该是使存货降至最低的安全存货水准。

但是,存货管理并非只是制造部门的责任,所有部门经理人都应该认知,存货会提高成本、绑住公司的营运资金,存货不是保障,而是拖累。

◇应付帐款的管理。

非财务经理人通常无法独自决定应付帐款天数,公司财务与会计部门有其规定。

就纯粹财务角度而言,公司当然希望拉长应付帐款天数。

当供应商要求的付款期间甚短时,非财务经理人可介入设法争取较长的付款期间。

但是,除了财务考量,公司还必须考量其它因素,例如公司希望和供应商建立怎样的关系?

供应商是否视延长付款日期的客户为难缠的客户?

缩短付款天数是否可以获得优惠待遇?

财务是门科学,也是门艺术,对投资人而言,具备财务理解力可帮助他们分析、比较、洞烛陷阱、作出更正确的投资决策;对企业经理人而言,具备财务理解力的目的,绝对不是要操弄这门艺术,而是要运用这项理解力去分析财务报表,从中发掘必须改善的问题。