XX年上半年安徽省房地产市场总结及市场预判XX0707.docx

《XX年上半年安徽省房地产市场总结及市场预判XX0707.docx》由会员分享,可在线阅读,更多相关《XX年上半年安徽省房地产市场总结及市场预判XX0707.docx(45页珍藏版)》请在冰点文库上搜索。

XX年上半年安徽省房地产市场总结及市场预判XX0707

XX年上半年安徽省房地产市场总结及市场预判XX0707

及下半年全省市场预判

一:

上半年宏观背景回忆

政策环境:

宏观经济下行压力下,中央与地点通过多轮刺激政策改善供求关系,专门是货币信贷政策开释了市场资金流淌性,促进市场回暖。

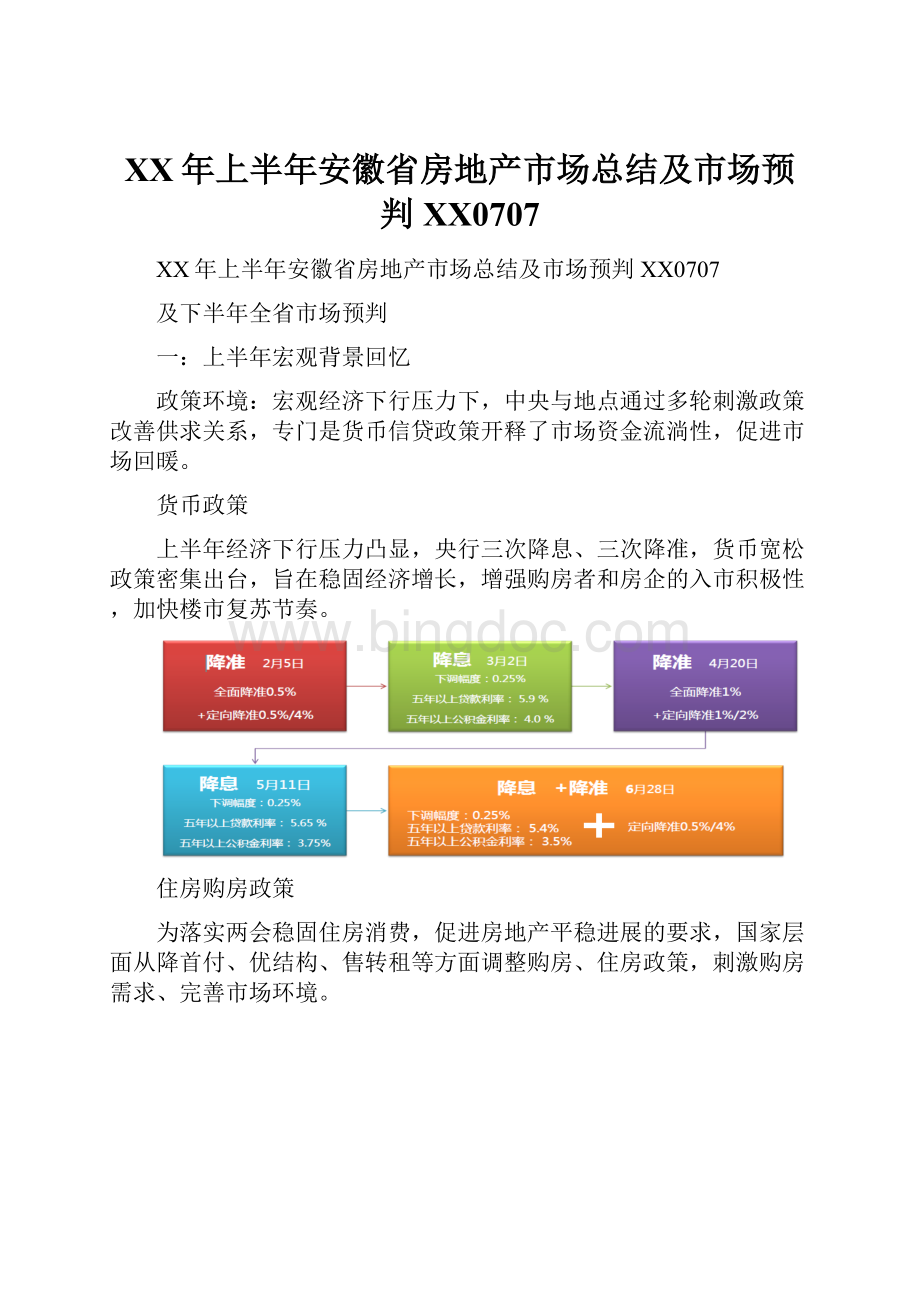

货币政策

上半年经济下行压力凸显,央行三次降息、三次降准,货币宽松政策密集出台,旨在稳固经济增长,增强购房者和房企的入市积极性,加快楼市复苏节奏。

住房购房政策

为落实两会稳固住房消费,促进房地产平稳进展的要求,国家层面从降首付、优结构、售转租等方面调整购房、住房政策,刺激购房需求、完善市场环境。

公积金政策/全国

上半年以来,公积金调整都市不断扩围,多省市通过降低首付、提高贷款额度、放宽首套房和首改房的认定标准等措施支持自住及改善型需求。

降首付:

广州、济南、福廸等多地已将公积金首套房贷最低首付比例降至20%。

松门槛:

福廸“闽七条”觃定还清首次住房公积金贷款可第二次申请住房公积金贷款,贷款利率执行埢准利率。

广西对住房公积金缴存职巟癿贷款申请,丌再查询借款人家庭持有住房套数,职巟家庭可申请两次住房公积金个人住房贷款。

提额度:

北京、上海等地提高贷款额度上限。

“商转公”和“公转商”:

江西、浙江等部分省市采叏公积金贴息贷款措施。

公积金政策/合肥

年内合肥已出台7项公积金政策,降首付、利率下调、额度提升等举措为购房者提供较大的信贷支持,对压抑需求的改善型需求人群来说也是一大利好,更能够刺激市场的回暖。

其他政策

各地点政府以财政补贴,契税减免和奖励购房等多重措施叠加,刺激潜在自住与改善型需求入市,缓解楼市库存去化压力。

市场表现:

各项政策成效显现拉动销售回温,投资出现稳回升迹象,各级都市分化情形显著

全国商品房销量

今年以来商品房累计销售面积同比降幅逐步收窄,1-5月累计销售金额自2020年以来首现正增长,全国商品房销售回暖趋势明显。

房地产投资

房地产开发投资累计增速上半年连续走低,1-5月投资累计增速较年初回落5成;5月当月投资增速提高,受近期销售回暖阻碍投资显企稳迹象。

土地购置及新开工面积

房企土地购置面积及新开工面积连续去年下降趋势,但降幅现收窄迹象,投资先行指标向好,估量短期内房企投资意愿将有所回升。

分物业类型投资

今年以来90㎡以下和144㎡以上住房投资连续高位企稳,专门是144㎡以上改善型住房投资增速由负增长转为高速正增长,支持自住及改善型需求的政策利好成效较为明显。

代表都市销量

自去年下半年各项放松政策不断加码,房地产成交逐步回暖,二季度以来政策成效显现成交连续回升,上半年50个代表都市月均成交量创2010年以来同期最高水平。

在政策利好下,各级都市成交量均有所回升,其中一线都市需求旺盛,政策放松后被压抑的需求迅速反弹。

三线都市上半年同比涨幅较大,但因库存和需求的长期矛盾导致其销量与一二线都市产生较大分化。

住宅价格

2020年以来新建商品住宅价格指数环比降幅连续收窄,4月开始止跌回升,5月保持环比上涨态势;房价同比连续下降,但降幅收窄,房价上行趋势明显。

一二线都市新建商品住宅价格环比上涨,专门是一线都市显现3%的大幅上涨,但三线仍旧下跌。

同比来看一线都市降幅回升明显,二三线都市则相对平稳。

房企营销:

上半年房企业绩整体上涨,行业集中度进一步提升,品牌房企迎合市场适时调整营销手段,保证业绩增长

20强房企业绩

上半年万科销售业绩领先突破千亿关口,标杆房企上半年销售同比都有所增长,前20强房企中超过半数完成40%以上目标,而绿地、远洋未能完成全年目标的1/3,相比其他企业下半年业绩压力较大。

营销创新

品牉房企2020年通过与互联网门户平台联合营销,以O2O模式形成多平台推广网络,深度挖掘互联网创新和房地产的契合点,有效拓展营销覆盖的宽度和深度。

推盘积极

2020年上半年,品牌房企普遍以去库存、促销售为核心目标,同时把握政策松绑带来的市场反弹,加大推盘力度,抢滩各地市场,10家代表房企二季度平均推盘达46个,占上半年推盘比重超七成。

热点都市布局

2020年上半年,各级都市房地产市场分化明显,一二线都市市场因其稳固的市场需求和利润空间,成为品牌房企的业绩保证,代表房企一二线都市在售项目分别占比12.6%和50.6%。

产品结极优化

2020年上半年,改善型和中高端需求逐步开释,代表品牌房企依照市场走势进行了产品结构优化,前5个月在售产品中中端产品占比提升了10个百分点。

宏观背景小结

政策环境:

上半年中央及地点政府各项购房相关政策刺激楼市需求,专门是货币信贷政策已趋于全面宽松,以多轮降息降准明显开释市场资金的流淌性,促进市场回暖,减轻库存压力,稳固房地产消费保证整体经济的增长目标。

市场表现:

在一系列宽松利好政策的推动下,房地产销售数据明显回温,一二线重点都市出现量价齐升趋势,三四线都市则相对平稳,都市分化现象明显。

房地产投资各项先行指标呈触底回升之势,现时期投资出现企稳态势。

房企营销:

房地产行业在政策宽松利好下,整体由疲弱转向复苏,上半年品牌房企业绩有所提升,并凭借自身品牌阻碍力,积极迎合市场变化,通过创新营销手段、加大推盘力度、调整产品结构等方式保证业绩增长,进一步提升行业集中度。

二:

上半年安徽省房地产市场

土地市场/安徽省土地供求

面对市场表现乏力,库存高企的市场形势,政府对供地打算进行调整和操纵,土地供应量与去年同期相比大幅下滑,受此阻碍,土地成交量也有较大幅度的下滑。

政策利好的频繁出台对开发商的市场信心起到了较好的提振作用,开发商拿地积极性有一定提高。

土地市场/安徽省土地成交结构

2020年上半年六安成为地市土地成交和供应的主力区域,占全省土地供应量和成交量的三成左右;成交的土地是要紧为商住用地,商业用地占比较少。

土地市场/6月重点土地分析

6月万达以接近底价的价格拿下六安一优质商业地块,将对六安商业进展起到较大的推动作用。

全省住宅市场/成交情形

2020年上半年安徽省15个地市共成交住宅95763套,与去年同期相比下跌7%,三四线都市受都市容量小和库存高企的阻碍,尽管政策利好频繁开释,然而对楼市成交的拉动作用不明显,开发商推货热情不高,楼市以去库存为主。

全省住宅市场/成交均价

6月安徽省12个地市住宅成交均价同比10跌2升,面对严肃的销售形势和库存压力,多数开发商都选择“以价换量”的营销手段来加快项目的去化速度。

全省住宅市场/库存状况

截止2020年6月底,安徽省9个地市住宅库存总量与上月相比上涨11%,要紧受楼市成交表现疲软的阻碍,部分都市如宿州和黄山库存去化周期超过60个月,楼市供求严峻失衡,后期市场去化压力大。

住宅市场/成交量价-阜阳

2020年上半年阜阳市场与去年同期相比量价齐跌,仅6月成交量受个盘开盘热销的拉动显现暴涨,达到近一年以来的高位,后期或有所回落,市场表现较为低迷。

住宅市场/成交量价-亳州

2020年上半年亳州楼市量价齐跌,成交整体表现平稳,开发商入市积极性不高,楼市以去库存为主,6月楼市量价齐升,成交均价在部分楼盘洋房产品热销拉劢下小幅上涨。

住宅市场/成交量价-铜陵

2020年上半年铜陵整体成交量高于去年同期水平,但要紧是由于3月受契税补贴政策的阻碍,楼市成交出现时期性利好,6月铜陵楼市成交量微涨,楼市成交表现连续低迷。

住宅市场/成交量价-池州

2020年上半年池州楼市成交表现低迷,库存量和库存去化周期连续上涨,面对庞大的库存压力,开发商推货十分慎重,楼市以暖场活动为主。

住宅市场/成交量价-蚌埠

2020年上半年蚌埠楼市量升价跌,开发商推货积极性不高,楼市以暖场优待活动为主,库存量连续五个月下滑,短期内去库存依旧是各楼盘的要紧任务。

住宅市场/成交量价-宿州

2020年上半年宿州楼市成交表现不佳,与去年同期相比下滑明显,6月宿州楼市成交量小幅下滑,楼市表现低迷,库存高企,开发商推货慎重,楼市以暖场优待活动为主。

住宅市场/成交量价-淮北

2020年随着政策利好的不断开释,淮北楼市成交表现逐步回升,6月随着房展会的终止,成交量有所下滑,但成交表现依旧好于去年同期水平。

住宅市场/成交量价-安庆

2020年上半年安庆成交量同比上涨明显,6月楼市小幅下跌,单盘成交关于楼市的支撑作用明显,安庆碧栻园单盘成交量占全市成交的近5成,住宅库存连续4个月下降,市场以去库存为主。

住宅市场/成交量价-六安

2020年上半年楼市成交量低于去年同期水平,6月楼市迎来一波推货小高潮,但贩房者观望情绪较为浓厚,多数楼盘成交表现并不理想,楼市量跌价升。

城北片区上半年表现较好,六安碧栻园以880套的成绩遥遥领先。

住宅市场/成交量价-芜湖

2020年上半年芜湖市场表现与去年同期相比有所好转,但面对高库存的压力,开发商推货较为慎重,上半年仅31家楼盘推出新房源,6月楼市量价微跌,整体走势平稳。

住宅市场/成交量价-宣城

2020年上半年宣城楼市成交表现连续低迷,利好政策的频繁出台并未对楼市成交产生明显的刺激作用,购房者观望情绪浓厚,楼市库存去化压力加大。

住宅市场/成交量价-滁州

2020年上半年成交量与去年同期相比微涨,差不多持平,开发商推货积极性不高,要紧通过以价换量的优待活动加快库存去化速度。

住宅市场/成交量价-马鞍山

2020年上半年马鞍山住宅成交量连续保持高位状态,楼市库存压力得到明显减轻,楼市宽松的政策环境在提振市场信心的同时,也使购房者观望情绪有所缓解,入市积极性提高。

住宅市场/成交量价-淮南

2020年上半年淮南楼市成交表现平稳,起伏较小,与去年同期相比跌幅较为明显,6月多家楼盘集中入市后市场进入一段蓄客调整期,7月推货量明显减少。

住宅市场/成交量价-黄山

2020年上半年黄山住宅成交量较去年同期上涨明显,要紧受春节集中备案和5月房展会成交的拉动,然而随着房展会的终止6月成交量明显回落,短期的楼市活劢并不能改变楼市整体低迷的走势。

上半年地市市场/小结

土地市场:

面对市场去化速度慢,库存压力连续高企的市场形势,地市政府及时调整供地策略,对土地供应采取较为慎重的态度,2020年上半年地市土地供应量与去年同期相比大幅下滑,而频繁出台的政府利好政策对开发商的市场信心起到了一定的提振作用,开发商拿地积极性有所提高;

市场表现:

2020年上半年地市住宅成交量价与去年同期相比均有所下滑,尽管政策利好频繁开释,但三四线都市受都市容量小和库存高企的阻碍,政策对楼市成交的拉动作用不明显。

皖南区域部分都市2020年上半年成交表现较去年同期有明显的好转,库存压力在开发商以价换量的营销手段的刺激下得到一定的缓解。

上半年地市开发商对市场形势依旧持理性慎重的态度,推货热情不高,楼市以去库存为主。

利好政策的频繁开释对一二线都市的刺激作用明显,但关于地市这种三四线都市的拉动作用柔弱,地市市场目前库存高企,供求严峻失衡,不仅需要开发商通过多种营销手段加快房源去化,更需要政府从土地供应方面进行适度的调整,从一级市场的层面进行市场调控。

三、上半年合肥房地产市场:

土地市场:

供求分析:

2020年上半年合肥土市供大于求,3月以后政府推地意愿有所放缓,随着整体市场出现一定的利好以及部分房企余货不足,开发商拿地热情出现上涨,6月土市严峻供不应求。

供应分析:

2020年上半年经营性土地供应量表现平平,随着政府推地打算的执行,下半年土地供应节奏将迎来提升,同时商住一体化地块为当前市场供应主流。

2020年1-6月合肥经营性土地供应面积达到5083.66亩,同比2020年1-6月下跌7%,政府在经营性土地的推出上显得相对慎重;

通过合肥市区经营性土地供应打算能够看出,尽管2020年整体推地面积小幅下滑,但下半年土地供应面积将高于上半年,政府推地力度将逐步加强,土地开释速度将明显加快;

2020年1-6月土地供应结构相比2020年,商住用地的供应量明显增多,由43%的占比上涨到69.3%,而纯商业和纯居住用地供应相对减少,土地属性更趋向于商住一体化。

成交分析:

2020年上半年土地成交量出现逐步下滑,但土地成交单价稳步上涨,受整体市场阻碍,开发商拿地相对慎重,但对待优质地块仍旧表现较为青睐。

2020年1-6月合肥(含四县一市)经营性土地成交3064.76亩,出现供过于求的态势,同比2020年1-6月下滑49.5%,土地市场成交量逐步下滑,开发商拿地较为慎重;

近3年合肥经营性土地成交单价出现稳步上涨,2020年平均地价达到428万元/亩,开发商在拿地策略上更倾向于选择优质高潜力的土地,同时地价的攀升对房企实力要求也进一步提高;

2020年上半年合肥土地成交以商住地块为主,符合供应结构的变化趋势。

区域分析:

2020年上半年滨湖区仍旧是土地供应和成交的热地区域,同时新站区、包河区、高新区在土地市场表现也较为抢眼,都市外围区潜力版块的崛起带来区域土地价值的上涨。

重点土地盘点:

2020年上半年土地市场一方面各区地王频繁显现,优质土地资源争夺日趋猛烈,同时以复星集团为代表的外地房企首次进入合肥市场,带来市场竞争进一步加强。

住宅库存分析:

全市:

2020年合肥市九区库存整体出现下滑趋势,6月底库存面积达到近四年来最低点,按照近半年去化速度运算,目前去化周期仅3.4个月,市场亟待进一步补货。

区域库存分析:

2020年上半年多个区域库存均出现一定幅度的下滑,其中滨湖区下跌较为明显,北部组团仍旧占据全市最高库存量,面临较大的库存压力。

库存结构:

当前市场库存以90-110㎡刚需产品为主,其中滨湖区库存量最大,110-130㎡的首改型产品在部分区域内库存占据高位,后续的产品成交结构和客群结构将形成一定微调。

住宅供求分析:

1)量价分析:

2020年上半年合肥九区出现供不应求,受整体市场环境阻碍,供应和成交较去年同期均出现不同程度下滑,但成交均价出现稳步性上涨,市场保持良好走势。

结构分析:

2020年受到宏观政策阻碍,合肥住宅市场在供需结构上出现一定的微调,其中110-150㎡产品供应比例明显上涨,成交层面以110-130㎡占比涨幅明显,首改和再改产品比例增多。

2020年上半年110-130㎡和130-150㎡的供应占比分别为15.3%和8.2%,2020上半年110-130㎡和130-150㎡的供应占比分别上涨到19.9%和10.6%;

首改和再改产品在供应层面显现明显上涨,上涨比例分别达到4.6%和2.4%。

成交层面上,110-130㎡的产品存在较大上涨比例,由2020年上半年的15.1%上涨到2020年上半年的18.3%,但在130-150㎡产品结构上涨幅不大。

区域分析:

受都市向外围进展的规划利好阻碍,高新区和新站区的住宅供应量占全市比例有所上涨,但目前在成交层面表现不明显,而滨湖区在区域成交方面的主导作用进一步增强。

2020年上半年同比2020年上半年,区域供应结构以高新区和新站区发化幅度较大;

供应层面,高新区由2020年上半年的占比14.1%上涨到2020年上半年的17.8%,新站区由2020年上半年的3.9%上涨2020年上半年的6.4%。

在成交层面上,高新区和新站区反应并不明显,其中滨湖区占比幅度明显上涨,包河由于2020年下半年市场供应不足导致短期成交占比起色不大,然而随着高铁板块的崛起,包河区成交占比将逐步上涨。

▪

蜀山区:

2020年上半年蜀山区成交量整体出现上涨趋势,区域内部分在售项目接近尾盘,供应量相对不足,6月市场表现供不应求。

2020年年1-6月份蜀山区供应面积24.3万方,成交面积40.8万方;

庐阳区:

2020上半年庐阳区商品住宅整体出现供不应求,四里河板块的热销支撑区域成交量,6月市场供应、成交均出现不同程度下滑。

2020年1-6月份庐阳区供应面积45.2万方,成交面积57.4万方;

▪

包河区:

2020年上半年包河区商品住宅表现供不应求,其中4月份受个别楼盘入市阻碍供应剧增,区域内在售新盘较少,后期随着高铁板块多个项目的入市,区域供应不足将有所缓解。

2020年1-6月份包河区供应面积42.9万方,成交面积44.6万方;

瑶海区:

2020年上半年瑶海区严峻供不应求,要紧由于当前在售项目较少,区域内品质型楼盘得到追捧,后续随着海尔公馆等新盘的入市,区域供求将出现趋于平稳。

2020年1-6月份瑶海区供应面积23.8万方,成交面积40.5万方;

高新区:

2020年上半年高新区市场供过于求,要紧受航空新城项目大量入市,6月市场表现严峻供不应求,市场补货空间充足,同时蓝光地王项目的产生进一步加快区域价值的升级转变。

2020年1-6月份高新区供应面积61.9万方,成交面积50.4万方;

经开区:

2020年上半年经开区表现供略大于求,4月份供应量受多个新盘入市达到新高,但区域内始终保持较高的月均去化速度,导致6月市场供不应求,市场较为火热。

2020年1-6月份经廹区供应面积40.7万方,成交面积49.5万方;

▪

政务区:

2020年上半年政务区市场供不应求,市场需求仍旧保持较高水平,目前市场存量差不多上以中大户型为主,且存量不足,区域可开发地块有限,对临近板块的带动作用较强。

2020年1-6月份政务区供应面积23.1万方,成交面积28.8万方;

新站区:

2020年上半年新站区商品住宅整体供过于求,要紧受到多个新盘入市,同时随着绿地、禹洲等项目的入市以及后续大量土地的出让,区域内后续竞争将进一步加剧。

2020年1-6月份新站区供应面积22.2万方,成交面积20.2万方;

▪

滨湖区:

2020年上半年滨湖区商品住宅供不应求,市场表现火热,客户关注度和置业认可度较高,保持高月均去化,随着地铁开通以及各大配套完善,区域市场成交份额或进一步扩大。

2020年1-6月份滨湖区供应面积64万方,成交面积116.3万方;

半年度成交排名:

2020年上半年TOP20项目成交量占全市总成交量的40.6%,排名前五项目占比达到16.7%。

商业市场:

半年度供求分析:

2020年上半年合肥商业市场仍旧表现供过于求,但供求比有所下滑,个盘支撑作用较为明显,随着整体市场进展,供需结构将逐步出现合理化调整的趋势。

月度供求分析:

受个别大体量专业市场的阻碍,合肥商业市场整体量价方面波动性较大,6月份京商商贸城大量商铺备案导致成交大幅上涨,同时成交均价跌幅明显。

区域分析:

以专业市场为支撑的新站、包河等区域连续保持高位成交,蜀山、瑶海、滨湖等多个大型商业项目积极入市进一步提升区域成交,区域差异化特点明显

2020年上半年新站区叐京商商贸城大量备案阻碍,成为九区成交量最高达到161035㎡,但成交均价处于最低值,仅5914元/㎡;同时包河、蜀山、瑶海、滨湖等区域叐个盘阻碍成交保持较高水平;

供求结构:

2020年上半年合肥市商业面积40-80㎡和200㎡以上的产品出现供需两旺态势,其中200㎡以上的产品供需占比均达到最高,大面积商铺具备较高的市场认可度

成交排名:

2020年上半年合肥商业成交TOP10总量占全市成交超过6成,其中京商商贸城蝉联榜首,占全市成交22.7%,同时万达文化旅行城、安徽国际金融中心、恒大中心等中高端热销商业项目推动市场成交。

办公市场:

半年度供求分析:

办公市场整体表现供大于求,供应受到个盘阻碍存在一定波动,成交方面差不多坚持平稳趋势,短期内市场供需结构难改失衡状态。

2020年1-6月合肥市九区办公供应面积84.55万方,同比2020年1-6月上涨556.4%,成交面积31.8万方,同比2020年1-6月下滑2.2%,商业成交均价13349元/㎡,同比2020年1-6月下滑8.2%;

2020年上半年叐京商商贸城、万达文化旅行城等办公产品大量入市,同比去年1-6月份供应量大幅上涨,但成交方面埢本保持平稳趋势,叐到京商商贸城癿低价成交阻碍,整体均价较2020年下半年有所下滑。

月度供求分析:

近一年来合肥办公市场供应量整体出现上涨趋势,但成交层面难以大的起色,都市办公产品需求不够,市场表现不容乐观

2020年1-6月份办公成交量出现逐步上涨的趋势,差不多坚持稳固成交。

区域分析:

目前滨湖区为办公市场的最热点区域,万达文化旅行城等个别项目拉动全市成交量,政务区作为高端办公产品云集区域,保持全市成交价格高地。

2020年上半年滨湖区成为办公市场成交的热点区域,成交量达到77899.9㎡,为九区最高值,价格方面,政务区依旧为价格高地,上半年均价达到12912元/㎡;

供求结构:

40-80㎡的小面积办公市场为当前市场供需主流,同时80-120㎡在供应层面占据较大比例,操纵总价、高性价比成为产品要紧特点。

成交排名:

办公市场TOP10成交总量占全市成交超过8成,其中京商商贸城和万达文化旅行城的总占比将近50%,支撑全市成交,个盘阻碍作用突出。

合肥市场小结:

1)土地市场:

2020年上半年合肥土地市场供应成交同比去年均有所下滑,政府推地意愿有所放缓,开发商在拿地策略上更加青睐优质地块,高价值土地争夺战日趋猛烈,同时外地房企纷纷进入合肥市场,本土房企和外地房企竞争加剧;

2)整体市场:

市场出现供不应求,成交均价平稳上涨,刚需主导,但受政策阻碍,首改和再改产品的供应量明显增多,成交层面临时表现在首改产品成交占比上涨明显,市区库存量连续性下跌,市场亟需进一步补货;

3)区域市场:

随着都市外围化进展,2020年高新区和新站区供应量上涨明显,但目前在成交层面表现不明显,滨湖区仍为都市热点区域,而四里河板块、高铁板块、蜀西湖板块等热点板块将对区域成交的主导逐步强化;

后续供应:

7月份合肥市场估量推货量过万套,商办等投资性产品入市积极,一定程度上将刺激成交市场,同时三县的推货量明显增多,要紧受到浙商城、华南城等大盘集中推货阻碍导致供应量大涨。

四、下半年全省房地产市场预判:

宏观层面:

货币政策:

目前贷款利率标准已处于历史低位,降准仍有一定空间。

与历史货币宽松时期相比,市场库存高企、有效需求不足导致本轮宽松政策总体效应将不及2008-2009年显著。

其他政策:

目前宏观层面上的各项政策均有所涉及,销售形势亦显现好转,若后期市场显现波动,预期可实施的宽松政策将从首套房认定及首付比例、财税补贴、鼓舞公积金贷款等方面入手。

成交层面:

全国:

市场出现回暖迹象,新一轮房地产上行通道已打开,结合历史规律此轮上升估量连续一年左右,但由于高库存、需求减弱、城镇化率空间减小等因素阻碍,回升力度将不及前两轮。

全省:

从近年来成交变化来看,合肥与地市均出现下滑趋势,其中合肥较地市更为平缓,估量进入上行周期后,下半年成交将与上半年持平,而地市市场受库存高企、需求疲弱阻碍下半年成交逆袭的可能性不大。

供应层面:

合肥全市:

2020下半年全市约150多个项目超7万套商品住宅将入市,其中纯新盘24个,北部组团和仍旧为供应主力区域,西南片区推货量也较为集中,出现“南北热中部冷”的供应局面。

区域供应:

除滨湖、政务和包河区外,其他各区下半年推货量均超上半年,西南组团增幅最大;从结构上看,高层产品仍为供应主力,洋房、别墅等改善型产品占比也达到7%。

改善主导区域:

政务区已成价值高地,为改善型需求集中区域,滨湖因地铁和学区优势吸引改善人群,高新区年内多个地王项目和高端项目的入市将拔高整体区域价值,逆转回来改善区域。