《财务案例分析》计算分析题Word下载.docx

《《财务案例分析》计算分析题Word下载.docx》由会员分享,可在线阅读,更多相关《《财务案例分析》计算分析题Word下载.docx(22页珍藏版)》请在冰点文库上搜索。

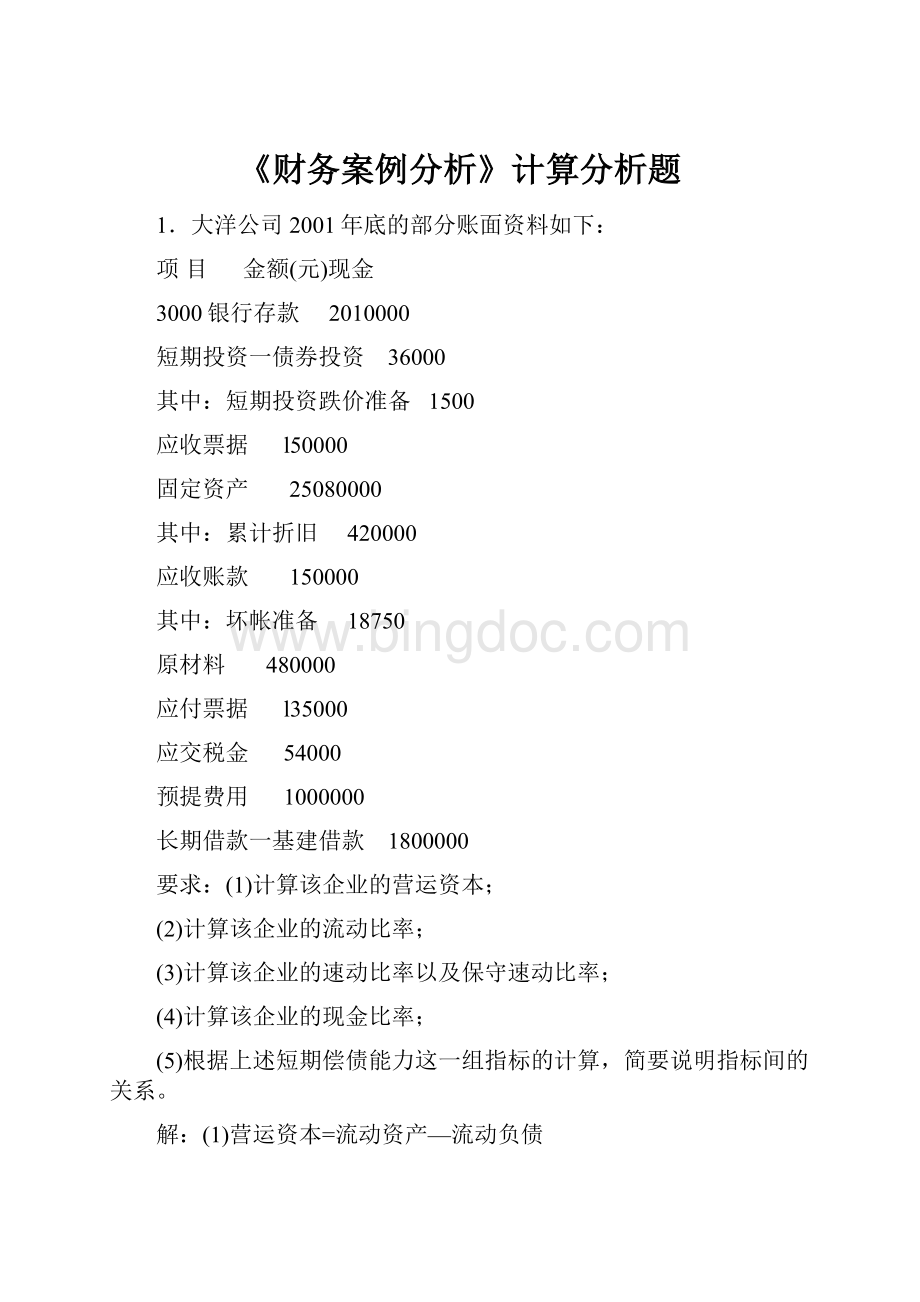

流动资产655流动负债290

固定资产l570长期借款540

无形资产5.5应付债券200

递延资产7.5其他长期负债25

其他长期资产5。

长期负债合计765

股东权益1188

资产总计2243负债及股东权益2243

要求:

(1)计算该公司的资产负债率、产权比率、有形净值债务率。

(2)根据上述长期偿债能力这一组指标的计算,简要说明指标间的关系。

(1)资产负债率=(负债总额÷

资产总额)×

100%=1055÷

2243×

100%=47%

(2)产权比率=(负债总额÷

所有者权益总额)×

100%

=1055÷

1188×

100%=88.8%

(3)有形净值债务率=[负债总额÷

(股东权益一无形资产净值)]×

(1188—5.5)×

100%=89.2%

(4)A·

资产负债率是负债总额与资产总额的比例关系,所反映的偿债能力是以企业的全部资产总额为物质保障的。

侧重揭示总资本中有多少是靠负债取得的。

产权比率是负债总额与股东权益总额的比例关系,所反映的偿债能力是以净资产为物质保障的。

侧重揭示债务资本与权益资本的相互关系。

有形净值债务率是负债总额与有形净值的百分比,所反映的偿债能力是以所有者具有所有权的有形资产净值为物质保障的。

3.某公司去年实现营业利润380万元。

(1)预计今年产销量能增长l2%,如果经营杠杆系数为3,计算今年可望实现的营业利润额。

(2)若经营杠杆系数为2,要想实现目标利润600万元,则今年的产销量至少应增长多少?

(3)若今年的产销量确实增长了l2%,实现利润480万元,计算今年实际的经营杠杆系数,并分析其原因。

(1)预测今年可望实现营业利润380×

(1+12%×

3)=516.8万元

(2)预测实现目标利润的产销量增长率(600"

380--1)÷

2×

100%=29%

(3)计算今年实际的经营杠杆系数(480/380—1)÷

12%=2.19

在今年实际产销量的增长率达到l2%的情况下,而实际利润却达到480万元,计算实际经营杠杆系数为2.19,低于预计经营杠杆系数3,说明企业没有很好的完成预算。

具体的原因应该是单位售价、单位变动成本或固定成本。

4.某企业2001年、2002年度有关资料如下:

项目

2000年

2001年

1.属于普通股的净利润

350000

450000

2.普通股股利实发数

300000

416000

3.普通股平均数

500000

520000

4.每股收益

5.每股股利

6.每股市价

8

9

7.市盈率

8.股票获利率

(1)根据表中的有关资料,计算表中的空项。

(2)根据计算结果做简要分析。

2000年2001年

(1)每股收益350000/500000=0.7450000/520000=0.86

每股股利300000/500000=0.6416000/520000=0.8

市盈率8/0.7=11.4299/0.86=10.465

股票获利率0.6/8×

100%=7.5%0.8/9×

100%=8.89%

(2)每股收益指标2001年以较高的幅度高于2000年,每股市价2001年则以较低的幅度

高于2000年,所以,2001年的市盈率低于2000年的市盈率。

股票获利率2001年以较高的幅度高于2000年,因为2001年每股收益高于2000年,同时企业相应的运用高股利政策,使股票获利率提高。

5、

(2)根据分析资料和分析结果,制作杜邦财务分析图并做简单评价。

(1)

2001年的净资产收益率6。

35%比2000年的1.65%,有较大的提高。

主要是销售净利率有显著的提高,而资产周转率略有提高。

2001年总资产略有下降,而负债比资产较大幅度的下降,使资产负债率下降。

因而权益乘数下降。

6、资料:

以下是天力公司2000年度,2001年度的利润表:

利润表

编制单位;

天力公司单位:

项目2000年度2001年度

一,主营业务收入4093848201

减:

主营业务成本2680132187

主营业务税金及附加164267

二,主营业务利润1397315747

加;

其他业务利润31057

存货跌价损失51

营业费用13801537

管理费用28674279

财务费用16151855

三、营业利润84218082

投资收益9901250

补贴投入3501

营业外收344364

营业外支出5933

四、利润总额100469664

所得税33153255

五、净利润67316409

天力公司董事长认为,2001年销售收入上升而利润下降不是正常情况,同时管理费用大幅增加也属非常,要求有关人士进行解释。

(1)编制结构百分比财务报表,计算百分比至小数点后二位。

(2)简要评述两年的各项变动,并分析其原因。

(1)编制结构百分比财务报表

项目2000年度%2001年度%

一、主营业务收.A.100100

减:

主营业务成本65.4766.78

主营业务税金及附加0.40.55

二、主营业务利润34.1337.67

加:

其他业务利润0.760.01

存货跌价损失0.11

营业费用3.373.19

管理费用78.88

财务费用3.93.85

三、营业利润20.5716.77

投资收益2.42.60

补贴投入0.850

营业外收人0.840.76

营业外支出0.140.07

四、利润总额24.520,05

(2)通过以上的计算可以得出:

本年主营业务收入有所上升,而主营业完成本较上年略打增长从65%上升到66%,其他业务利润从0.76下降列0.01,而期间管理费用则从7%:

升到8.88%.导致利润总额比上年减少。

7、资料:

顺达公司有关资料显示:

2000年净利润总额为2610.3万元,财务费用411万元,利息费用为410万元,另外为建造固定资产借人长期借款的资本化利息400万元,所得税率23%。

(1)计算2000年利息偿付倍数。

(2)你选用什么指标作为计算该指标的分子?

说明理由。

(3)计算该指标你是如何确定分母的?

为什么?

(1)计算2000年利润总额2610.3÷

(1—23%)=3390

2000年所得税3390×

23%=779.7

2000年利息偿付倍数(2610.3+779.7+410+400)÷

(410+400)=5.19

(2)我选用患税前利润作为计算该指标的分子。

因为如果使用净利润不包括利息费用,也不包括所得税,将会低估偿付利息的能力。

(3)我在确定该指标的分母利息费用时,确定的是本期发生的全部应付利息,不仅包括财务费用的利息费用,还包括资本化利息。

因为资本化利息虽然不作为费用,但也是企业的一项负债,也需要偿还.

8、某企业有关财务比率如下表:

本企业

本行业平均水平

差异

流动比率

1.5

1.11

+0.39

速动比率

0.4

0.55

一O.15

存货周转率

3.5次

4次

一O.5次

应收账款周转率

6.25次

6次

+0.25次

流动资产周转率

2.5次

3.1次

一0.6次

请写出表中财务比率的计算公式,并通过对各指标的评价,说明存货周转率和应收账款周转率两个指标,在分析偿债能力和资产运用效率时所起到作用。

(1)流动比率=流动资产÷

(2)速动比率=(流动资产一存货)÷

(3)存货周转率=主营业务成本÷

存货平均净额(或=主营业务收入÷

存货平均净额)

(4)应收账款周转率=主营业务收入÷

应收账款平均余额(2分)

(5)流动资产周转率=主营业务收人÷

流动资产平均余额(2分)

从偿债能力方面分析:

该公司的流动比率较高,但速动比率较同行业低些,说明公司短期偿债能力还是较弱。

流动比率与速动比率两个指标问所差的因素是存货,共同的因素是应收账款,应收账款周转率增加既提高了流动比率也提高了速动比率。

然而存货周转率低于同行业水平,说明存货的变现能力差,削弱了公司的短期偿债能力,影响了公司的速动比率。

从资产运用效率分析:

该公司的流动资产周转率较同行业低,分析其原因仍然首先是存货周转率低于同行业水平,说明存货占用水平高,存货积压了,使资产的流动性减慢。

但应收账款周转率略高于同行业水平,说明应收账款回收速度较快,减少资产的占用和增加资产的周转速度,否则公司的流动资产周转率将会更低。

9、A公司利息偿付倍数计算与分析表如下:

计算填列表中的空项(必须列示计算过程),并分析评价该公司的长期偿债能力。

(注:

利息偿付倍数的行业平均值为2.5)

(1)税后利润的差额=36—67=-31(1分)

(2)利息支出的差额=93-50=43(1分)

(3)2005年息税前利润=67÷

(1-33%)+50=150(1分)

(4)2006年息税前利润=36+(1-33%)+93=146.73(1分)

(5)息税前利润的差额=146.73-150=-3.27(1分)

(6)2005年利息偿付倍数=息税前利润÷

利息费用

=2150+50=3(1分)

(7)2006年利息偿付倍数=息税前利润÷

=146.73+93=1.58(1分)

A公司2005年的利息偿付倍数是3,高于行业平均值,说明公司具有较强的偿债能力,举债的经营风险较小。

2006年利息偿付倍数大幅度下降到1.58,虽然大于l,说明企业仍具有偿债能力,但是,由于该指标不仅低于上年,而且还低于行业平均值,所以,说明企业的偿债能力下降了。

原因是2006年的息税前利润虽然是略有下降,但利息支出却大幅度增加造成的。

10、某股份有限公司200X年资产总额为3500万元,股东权益总额为2000万元,现金为200万元,流动负债为500万元。

本年度到期的长期借款为800万元。

股东权益中普通股股本总额为i000万元,每股面值为l0元。

该公司本年度实现净利润为800万元,股利支付率为40%,全部以现金支付。

公司当年经营活动的现金流量如下:

销售商品、提供劳务3600万元(占全部销售的80%);

购买商品和接受劳务l800万元;

支付职工工资200万元;

支付所得税400万元;

其他现金支出200万元。

要求计算:

(1)现金比率;

(2)现金流量与当期债务比;

(3)债务保障率;

(4)每元销售现金净流入;

(5)现金股利保障倍数。

普通股股数=l000÷

10=100(万股)现金股利总额=800×

40%=320(万元)

经营活动现金净流量=(3600一1800一200一400一200)=1000(万元)

销售收入=3600÷

80%=4500(万元)负债总额=3500—2000=1500(2沅)

(1)现金比率=现金/流动负债×

100%=(200÷

500)×

100%=40%(3分)

(2)现金流量与当期债务比=经营活动净现金流量/当期债务×

l00%

=[1000÷

(500+800)]×

100%=76.92%

(3)债务保障率=经营活动净现金流量/(流动负债+长期负债)×

100%=1000÷

1500×

100%=66.67%

(4)每元销售现金净流入=经营活动现金净流量/主营业务收入=1000÷

4500=0.22(元)

(5)现金股利保障倍数一经营活动现金净流量/现金股利数=10000/20=3.13

11、某企业2005年、2006年有关资料如下表:

2005年

2006年

销售收入

500

540

全部成本

430

480

其他利润

24

128

利润总额

94

188

所得税

31.O2

62.04

税后净利

62.98

125.96

流动资产

258

272

非流动资产

392

488

流动负债

175

156

长期负债

270

、320

运用杜邦分析法对该企业的净资产收益率及其增减变动原因分析。

分析:

2006年销售收入比2005年增长,净资产收益率上升,主要原因是销售净利率大幅度提高所致。

虽然资产周转率略有减慢,权益乘数降低,但最终净资产收益率仍有较大提升。

12、某公司年末资产负债表简略形式如下:

资产

期末数

权益

货币资金

应收账款净额

存货

固定资产净额

25000

294000

应付账款

应交税金

实收资本

未分配利润

总计

432000

已知:

(1)期末流动比率一1.5

(2)期末资产负债率一50%(3)本期存货周转次数=4.5次

(4)本期销售成本=315000元(5)期末存货一期初存货

根据上述资料,计算资产负债表的下列项目(必须列示计算过程)。

(1)期末存货

(2)应收账款净额(3)流动资产(4)流动负债(5)应付账款(6)长期负债(7)所有者权益(8)未分配利润

(1)期末存货=315000÷

4.5=70000(元)

(2)应收账款净额=432000一25000一70000--294000=43000(元)

(3)流动资产=432000—294000=138000(元)

(4)流动负债=138000÷

1.5=92000(元)

(5)应付账款=92000—25000=67000(元)

(6)长期负债=432000×

500/4—92000=124000(元)

(7)所有者权益=432000×

50%=216000(元)

(8)未分配利润=216000一300000=-84000(元)

13.某企业200×

年l月1日的流动资产总额为628000元,流动负债总额为288000元。

1月份发生如下业务:

(1)预付本年度的财产保险费7200元;

(2)用银行存款归还应付账款3200元;

(3)应收账款1000元,收回无望,做坏账处理;

(4)将面值为8500元的一张无息票据向银行贴现,实得金额8310元;

(5)用银行存款购入机床一台,价值24000元,安装完毕,交付使用;

(6)购入材料8800元,开出60天期,年利率l2%的商业承兑汇票一张,材料已入库存;

(7)发现原购人材料中有1500元材料不符合质量要求,退回。

逐一分析每笔业务对流动资产和流动负债的影响,计算企业1月底的流动资产和流动负债总额,并计算企业1月底的营运资金和流动比率。

(1)流动资产减少7200元,流动负债没有变化;

(2)流动资产和流动负债等额减少3200元;

(3)流动资产减少l000元,流动负债没有变化;

(4)流动资产减少l90元,流动负债没有变化;

(5)流动资产减少24000元,流动负债没有变化;

(6)流动资产和流动负债等额增加8800元;

(7)流动资产和流动负债均无变化;

1月底流动资产=628000一7200一3200—1000—190--24000+8800=601210(元)

1月底流动负债=288000一3200+8800=293600(元)

1月底营运资金=601210—293600=307610(元)

1月底流动比率=601210÷

293600≈2.05

14、某公司某年经营活动现金流量净额为762万元,资产负债表和利润表有关资料为:

流动负债2025万元,长期负债4978万元,主营业务收入9000万元,总资产70200万元,当期固定资产投资额为536万元,存货增加200万元(其他经营性流动项目不变)实现净利润8008万元(其中非经营损益1000万元、非付现费用1500万元),分配优先股股利456万元,发放现金股利782万元,该公司发行在外的普通股股数50800万股。

计算下列财务比率:

现金流量与当期债务比、债务保障率、每元销售现金净流入、全部资产现金回收率、每股经营现金流量。

现金流量与当期债务比=(762÷

2025)×

100%=37.63%

债务保障率=〖762÷

(2025+4978)〗×

100%=10.88%

每元销售现金净流入=762÷

9000=0.085

全部资产现金回收率=(762÷

70200)×

100%=1.09%

每股经营现金流量=〖(762-456)÷

50800〗×

100%=0.6%

15.A企业2007年的主营业务收入为6000万元,全部资产平均余额为2500万元,流动资产占全部资产的比重为40%;

2008年主营业务收入为7500万元,全部资产平均余额为3000万元,流动资产占全部资产的比重为45%。

假设该企业的总资产由流动资产和固定资产构成。

(1)根据以上资料,计算2007年与2008年的总资产周转率、流动资产周转率以及固定资产周转率。

(2)对总资产周转率变动的原因进行分析。

答:

(1)2007年:

总资产周转率=6000÷

2500=2.4(1分)

流动资产周转率=6000÷

(2500×

40%)=6(1分)

固定资产周转率=6000÷

60%)=4(1分)

2008年:

总资产周转率=7500÷

3000=2.5(1分)

流动资产周转率=7500÷

(3000×

45%)=5.56(1分)

固定资产周转率=7500÷

55%)=4.55(1分)

(2)

2008年的总资产周转率较2007年有所上升,原因是总资产平均余额的上升低于主营业务收入的上升(3分),同时固定资产增长速度加快。

【16、17、18题答案在一起】

16、A公司经营甲种产品,销量为10000件,单位变动成本为100元,单价为250元,息税前利润90万元,已知销售净利率12%,所得税税率为25%。

(1)计算营业杠杆系数;

(2)计算财务杠杆系数。

17、B公司2008年简化的资产负债表如下:

2008年12月31日单位:

其他有关资料如下:

长期负债和所有者权益之比:

0.5销售毛利率:

10%

存货周转率(存货按年末数计算,周转额按销货成本计算):

9次平均收现期(应收账款按年末数计算,一年按360天计算):

18天总资产周转率(总资产按年末数计算):

2.5次

利用上述资料,填充该公司资产负债表的空白部分(要求在表外保留计算过程)。

18、已知C公司2008年会计报表的有关资料如下:

(1)计算C公司2008年的下列指标(凡计算指标涉及资产负债表项目的数据均按平均数计算):

①净资产收益率;

②总资产净利率(保留三位小数);

③销售净利率;

④总资产周转率(保留三位小数);

⑤权益乘数。

(2)依据杜邦分析原理,用文字列出净资产收益率与销售净利率,总资产周转率和权益乘

数之间的关系式,并用数据加以验证。

(3)该企业2007年的净资产收益率为12.13%,销售净利率为2%,总资产周转率为

2.333,权益乘数为2.6,试分析2008年净资产收益率变动的原因。

以下是16、17、18题答案

19.以下是B公司2008年度的利润表:

利润表

编制单位:

B公司2008年度单位:

2007年度

2008年度

一、主营业务收入

42000

50000

主营业务成本

27300

33350

主营业务税金及附加

168

275

二、主营业务利润

14532

16375

其他业务利润

319

60

存货跌价损失

O

52

营业费用

1428

1598

管理费用

2982

4500

财务费用

1638

1925

三、营业利润

8803

8360

投资收益

1008

1300

补贴收入

357

2

营业外收人

350

380

营业外支出

59

34

四:

利润总额

10459

10008

所得税

3451

3390

五、净利润

7008

6618

B公司董事长认为,2008年度主营业务收入上升而净利润下降不是正常情况,要求有关

人士进行解释。

(1)编制结构百分比财务报表,计算百分比至小数后二位。

258

(2)依据结构百分比财务报表,简要评述净利润变动的原因。

结构百分比分析:

(1)结构百分比分析: