编辑纳税评估指标一览集.docx

《编辑纳税评估指标一览集.docx》由会员分享,可在线阅读,更多相关《编辑纳税评估指标一览集.docx(106页珍藏版)》请在冰点文库上搜索。

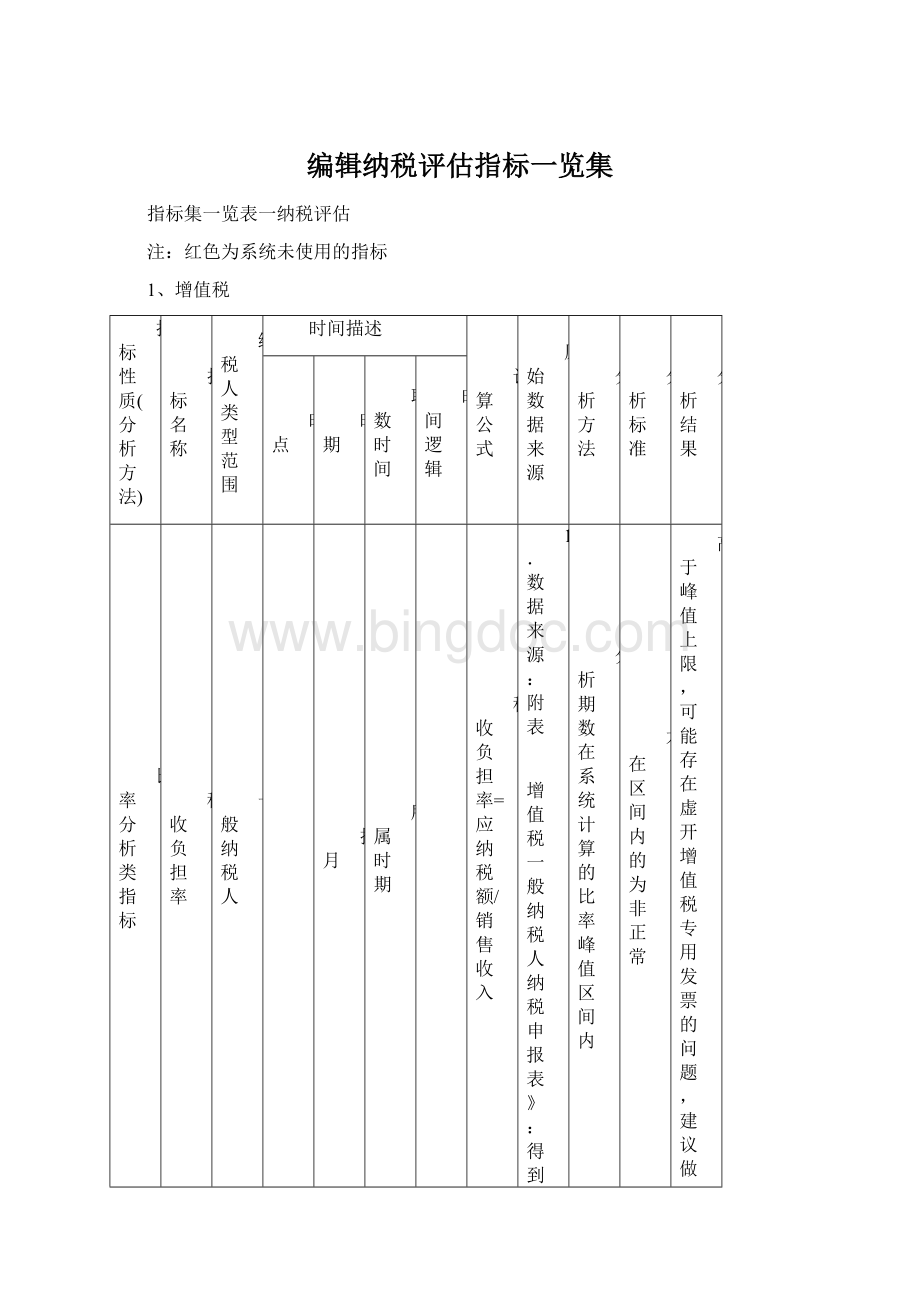

编辑纳税评估指标一览集

指标集一览表一纳税评估

注:

红色为系统未使用的指标

1、增值税

指标性质(分析方法)

指标名称

纳税人类型范围

时间描述

计算公式

原始数据来源

分析方法

分析标准

分析结果

时点

时期

取数时间

时间逻辑

比率分析类指标

税收负担率

一般纳税人

按月

所属时期

税收负担率=应纳税额/销售收入

1.数据来源:

附表

《增值税一般纳税人纳税申报表》:

得到应纳税额

《增值税纳税申报表附表》:

得到销售收入

2.数据来源:

财务报表

《增值税一般纳税人纳税申报表》:

得到应纳税额

《财务报表损益表》:

得到销售收入

分析期数在系统计算的比率峰值区间内

不在区间内的为非正常

高于峰值上限,可能存在虚开增值税专用发票的问题,建议做进一步分析;

低于峰值下限,可能存在少计销项税额或多计进项税额的问题;

销售毛利(益)率

一般纳税人

销售毛利(益)率=(销售收入-销售成本)/销售收入

1.数据来源:

附表

《增值税纳税申报表附表》

2.数据来源:

财务报表

《财务报表损益表》

分析期数在系统计算的比率峰值区间内

不在区间内的为非正常

高于峰值上限,可能存在虚开增值税专用发票的问题,建议做进一步分析;

低于峰值下限,可能存在多计成本及相应进项税额的问题;

小规模纳税人

销售毛利(益)率=(销售收入-销售成本)/销售收入

1.数据来源:

附表

《增值税纳税申报表附表》

2数据来源:

财务报表

《财务报表损益表》

分析期数是否低于峰值下限

低于峰值下限提示为非正常

可能存在少计收入或多计成本的问题

变动率分析类指标

税收负担变动率

一般纳税人

税收负担变动率=(分析期税收负担率-基期销售税收负担率)/基期销售税收负担率

1.数据来源:

附表

《增值税一般纳税人纳税申报表》

《增值税纳税申报表附表》

2.数据来源:

财务报表

《增值税一般纳税人纳税申报表》

《财务报表损益表》

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

高于峰值上限,可能存在虚开增值税专用发票的问题,建议做进一步分析;

低于峰值下限,可能存在少计销项税额或多计进项税额的问题;

销售毛利(益)变动率

一般纳税人

销售毛利(益)变动率=分析期销售毛利(益)率-基期销售毛利(益)率/基期销售毛利(益)率

1.数据来源:

附表

《增值税纳税申报表附表》

2.数据来源:

财务报表

《财务报表损益表》

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

高于峰值上限,可能存在虚开增值税专用发票的问题,建议做进一步分析;

低于峰值下限,可能存在多计成本及相应进项税额的问题;

小规模纳税人

销售毛利(益)变动率=分析期销售毛利(益)率-基期销售毛利(益)率/基期销售毛利(益)率

1数据来源:

附表

《增值税纳税申报表附表》

2数据来源:

财务报表

《财务报表损益表》

分析期数是否低于峰值下限

低于峰值下限为非正常

可能存在少计收入或多计成本的问题

销售额变动率

一般纳税人

销售额变动率=分析期销售额-基期销售额/基期销售额

1.数据来源:

附表

《增值税纳税申报表附表》

2.数据来源:

财务报表

《财务报表损益表》

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

高于峰值上限,可能存在虚开增值税专用发票的问题,建议做进一步分析;

低于峰值下限,可能存在少计销售收入及相应销项税额的问题;

小规模纳税人

销售额变动率=分析期销售额-基期销售额/基期销售额

1.数据来源:

附表

《增值税纳税申报表附表》

3.数据来源:

财务报表

《财务报表损益表》

分析期数是否低于峰值下限

低于峰值下限为非正常

可能存在少计销售收入的问题

配比比较分析指标

销项税额变动率∶应纳税额变动率

一般纳税人

销项税额变动率∶应纳税额变动率=销项税额变动率/应纳税额变动率

其中:

销项税额变动率=分析期销项税额-基期销项税额/基期销项税额

应纳税额变动率=分析期应纳税额-基期应纳税额/基期应纳税额

《增值税一般纳税人纳税申报表》

1)判断是否:

a、b均为正且分析期数高于峰值上限或

a、b均为负且分析期数低于峰值上限

2)判断是否:

a为正、b为负

a为销项税额变动率,b为应纳税额变动率

满足条件为非正常

1)高于峰值上限,可能存在虚开专用发票或多抵进项税额的问题,建议做进一步分析;

低于峰值下限,可能存在虚开专用发票或多抵进项税额的问题,建议做进一步分析;

2)可能存在虚开专用发票或多抵进项税额的问题,建议做进一步分析

进项税额变动率∶应纳税额变动率

一般纳税人

进项税额变动率∶应纳税额变动率=进项税额变动率/应纳税额变动率

其中:

进项税额变动率=(分析期进项税额-基期进项税额)/基期进项税额

应纳税额变动率=(分析期应纳税额-基期应纳税额)/基期应纳税额

《增值税一般纳税人纳税申报表》

判断是否:

a、b均为正或

a、b均为负

a为进项税额变动率,b为应纳税额变动率

满足条件为非正常

a、b均为正,可能存在虚开专用发票或少计收入的问题,建议做进一步分析;

a、b均为负,可能存在虚开专用发票或少计收入的问题,建议做进一步分析

税负变动率∶销售毛利(益)变动率

一般纳税人

税负变动率∶销售毛利(益)率=税负变动率/销售毛利(益)变动率

其中:

税负变动率=分析期税负率-基期税负率/基期税负率

销售毛利(益)变动率=分析期销售毛利(益)率-基期税负率/基期销售毛利(益)率

1.数据来源:

附表

《增值税一般纳税人纳税申报表》

《增值税纳税申报表附表》

2.数据来源:

财务报表

《增值税一般纳税人纳税申报表》

remoteadj.遥远的;偏僻的《财务报表损益表》

1)

2)impressvt.使印象深刻;使铭记判断是否:

a、b均为正且分析期数高于峰值上限或

a、b均为负且分析期数低于峰值上限或

a为正、b为负且分析期数在系统峰值范围内

fragrantadj.香的;令人愉快的2)a为负、b为正

a为税负变动率,b为销售毛利(益)变动率

满足条件为非正常

chiefadj.主要的;首席的1)高于峰值上限,可能存在少计收入或多抵进项税额的问题;

低于峰值下限,可能存在少计收入或多抵进项税额的问题;

databasen.数据库;资料库在系统峰值范围内,可能存在虚开增值税专用发票的问题,建议做进一步分析

2)可能存在少计收入或多抵进项税额的问题

agentn.代理人;经纪人销售额变动率∶销售成本变动率

一般纳税人、小规模纳税人

△CentralPark中央公园(位于美国纽约)

n.脉搏;节拍

anniversaryn.周年纪念(日)销售额变动率∶销售成本变动率=销售额变动率/销售成本变动率

其中:

销售额变动率=分析期销售额-基期销售额/基期销售额

销售成本变动率=分析期销售成本-基期销售成本/基期销售成本

1.数据来源:

附表

《增值税纳税申报表附表》

2.数据来源:

财务报表

《财务报表损益表》

1)判断是否:

a、b均为正且分析期数高于峰值上限或

a、b均为负且分析期数低于峰值上限

2)判断是否:

a为负、b为正

a为销售额变动率,b为销售成本变动率

满足条件为非正常

1)高于峰值上限,可能存在少计收入的问题;

低于峰值下限,可能存在少计收入的问题;

2)可能存在少计收入的问题

应付账款变动率∶进项税额变动率

一般纳税人

应付账款变动率∶进项税额变动率=应付账款变动率/进项税额变动率

其中:

应付账款变动率=分析期应付账款-基期应付账款/基期应付账款

进项税额变动率=分析期进项税额-基期进项税额/基期进项税额

1.数据来源:

附表

《增值税纳税申报表附表》

2.数据来源:

财务报表

《财务报表资产负债表》

判断是否

a>0、b>0或

a<0、b<0、a>b或

a<0、b>0

a为应付账款变动率,b为进项税额变动率

满足条件为非正常

a>0、b>0,可能存在未付款抵扣或取得虚开增值税专用发票的问题,建议做进一步分析;

a<0、b<0、a>b,可能存在未付款抵扣或取得虚开增值税专用发票的问题,建议做进一步分析;

a<0、b>0,可能存在未付款抵扣或取得虚开增值税专用发票的问题,建议做进一步分析;

应收账款变动率∶销项税额变动率

一般纳税人

应收账款变动率∶销项税额变动率=应收账款变动率/销项税额变动率

其中:

应收账款变动率=分析期应收账款-基期应收账款/基期应收账款

销项税额变动率=分析期销项税额-基期销项税额/基期销项税额

1.数据来源:

附表

《增值税一般纳税人纳税申报表》

《增值税纳税申报表附表》

2.数据来源:

财务报表

《增值税一般纳税人纳税申报表》

《财务报表资产负债表》

判断是否

a>0、b>0、a>b或

a<0、b<0、a>b或

a>0、b<0

a为应收账款变动率,b为销项税额变动率

满足条件为非正常

a>0、b>0、a>b,可能存在当期销项税额未申报或将收入挂账的问题;

a<0、b<0、a>b,可能存在当期销项税额未申报或将收入挂账的问题;

a>0、b<0,可能存在当期销项税额未申报或将收入挂账的问题;

存货变动率∶销售成本变动率

一般纳税人

存货变动率=(本期期末存货-上期期末存货)/上期期末存货

销售成本变动率=(本期销售成本总额-上期销售成本总额)/上期销售成本总额

资产负债表

存货变动率的相反数[即“存货变动率×(-1)]与销售成本变动率的配比值大于峰值,可能存在隐瞒销售收入的问题。

满足条件为非正常

可能存在隐瞒销售收入的问题

存货变动率∶销售收入变动率

一般纳税人

存货变动率=(本期期末存货-上期期末存货)/上期期末存货

销售收入变动率=(本期销售收入总额-上期销售收入总额)/上期销售收入总额

资产负债表

存货变动率的相反数[即“存货变动率×(-1)]与销售收入变动率的配比值大于峰值,可能存在隐瞒销售收入的问题。

满足条件为非正常

可能存在隐瞒销售收入的问题

存货周转率∶资金周转率

一般纳税人

存货周转率=销售成本/平均存货余额

平均存货余额=(期初存货+期末存货)/2

资金周转率=销售额/流动资金平均余额

流动资金平均余额=(期初流动资金+期末流动资金)/2

销售额、销售成本取自损益表,期初及期末存货、期初及其末流动资金取自于资产负债表。

存货周转率:

资金周转率大于峰值,可能存在加大进项税抵扣的问题;小于峰值,可能存在少计销售的问题。

满足条件为非正常

可能存在少计销售的问题。

绝对值比较分析指标

长期投资增加额分析

一般纳税人、小规模纳税人

长期投资增加额=长期投资增加额期末数-长期投资增加额期初数

《财务报表资产负债表》

判断指标值是否大于0

满足条件为非正常

可能存在将半成品、产成品或外购货物进行实物投资而未计应税销售收入或未作进项税额转出的问题

待处理流动资产损益增加额分析

一般纳税人、小规模纳税人

待处理流动资产损益增加额=待处理流动资产损益增加额期末数-待处理流动资产损益增加额期初数

《财务报表资产负债表》

判断指标值是否大于0

满足条件为非正常

可能存在发生半成品、产成品或外购货物损失而未按规定作进项税额转出的问题

在建工程增加额

一般纳税人、小规模纳税人

在建工程增加额=在建工程期末数-在建工程期初数

《财务报表资产负债表》

判断指标值是否大于0

满足条件为非正常

可能存在将半成品、产成品或外购货物用于在建工程而未计应税销售收入或未作进项税额转出的问题

增值税纳税申报进项税金与增值税专用发票抵扣联认证税金对比

一般纳税人

判断指标值是否大于0

满足条件为非正常

可能存在当期申报进项专用发票未办理认证等问题

增值税纳税申报销项税金与增值税专用发票抄税税金对比

一般纳税人

判断指标值是否大于0

满足条件为非正常

可能存在当期开具销项专用发票未计销售等问题

控制分析

进项税额控制数

一般纳税人(流通企业)

流通企业本期进项税额控制数=[(期末存货-期初存货)+本期销售成本+期末应付帐款-期初应付帐款]×主要外购货物的增值税税率+本期运费支出额×7%

数据来源:

期初、期末存货、应付帐款取自资产负债表;销售成本取自损益表,运费取自申报表

判断纳税人申报的进项税额是否大于进项税额控制数

满足条件为非正常

可能存在违规多抵扣进项问题

应税销售额控制分析

小规模纳税人

请见文档最后的说明

数据来源:

企业生产经营参数信息表

判断企业生产经营参数信息表中的申报销售额,是否小于企业生产经营参数信息表中的申报确认额

满足条件为非正常

可能存在帐外经营、瞒报销售收入的问题

2、内资所得税

指标性质(分析方法)

指标名称

时间描述

计算公式

原始数据来源

分析方法

分析标准

分析结果

时点

时期

取数时间

时间逻辑

变动率分析指标

收入负担变动率

收入负担变动率=分析期收入负担变动率-基期收入负担变动率/基期收入负担变动率

收入负担变动率=应纳所得税额/销售(营业)收入净额

《企业所得税纳税申报表》:

①分析期应纳税所得额数据来源于申报表74行;②分析期销售(营业)收入净额数据来源于分析期申报表4行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

销售(营业)收入变动率

年度

企业年度申报后

分析期销售(营业)收入-基期销售(营业)收入额/基期销售(营业)收入额

《企业所得税纳税申报表》:

①分析期销售(营业)收入数据来源于分析期申报表4行;②基期销售(营业)收入数据来源于基期申报表4行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

小于峰值下限时,可能存在人为少计收入的情况

产品销售(营业)成本变动率

分析期产品销售(营业)成本-基期产品销售(营业)成本/基期产品销售(营业)成本

《企业所得税纳税申报表》:

①分析期销售(营业)成本数据来源于分析期申报表15行;②基期销售(营业)成本数据来源于基期申报表15行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

大于峰值上限时,可能存在人为多计成本的情况

期间费用变动率

分析期期间费用合计-基期期间费用合计/基期期间费用合计

《企业所得税纳税申报表》:

①分析期期间费用数据来源于分析期申报表16行;②基期期间费用数据来源于基期申报表16行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

大于峰值上限时,可能存在人为多计费用的情况

销售(营业)利润变动率

分析期销售(营业)利润-基期销售(营业)利润/基期销售(营业)利润

《企业所得税纳税申报表》:

①分析期销售(营业)利润数据来源于分析期申报表(4行-15行);②基期销售(营业)利润数据来源于基期申报表(4行-15行);

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

小于峰值下限时,可能存在人为少计销售利润的情况

利润总额变动率

分析期利润总额-基期利润总额/基期利润总额

《企业所得税纳税申报表》:

①分析期利润总额数据来源于分析期申报表42行;②基期利润总额数据来源于基期申报表42行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

小于峰值下限时,可能存在人为少计利润的情况

比率分析指标

税收负担率(名称应修改为收入负担变动率)

分析期应纳所得税额/分析期销售(营业)收入净额

《企业所得税纳税申报表》:

①分析期应纳税所得额数据来源于申报表74行;②分析期销售(营业)收入净额数据来源于分析期申报表4行;

分析期数在系统计算的变动率峰值区间内

不在区间内的为非正常

小于标准值下限时,可能存在人为少计收入或多计成本费用的情况。

收入利润率

分析期利润额/分析期销售(营业)收入额

《企业所得税纳税申报表》:

①分析期利润额数据来源于分析期申报表42行;②分析期销售(营业)收入额数据来源于分析期申报表4行;

分析期数是否在系统计算的行业标准值区间内

不在区间内的为非正常

小于标准值下限时,可能存在人为少计利润的情况

收入费用率

分析期期间费用额/分析期销售(营业)收入额

《企业所得税纳税申报表》:

①分析期期间费用数据来源于分析期申报表16行;②分析期销售(营业)收入额数据来源于分析期申报表4行;

分析期数是否在系统计算的行业标准值区间内

不在区间内的为非正常

大于标准值上限时,可能存在人为多计费用的情况

收入成本率

分析期产品销售(营业)成本额/分析期销售(营业)收入额

《企业所得税纳税申报表》:

①分析期产品销售(营业)成本额数据来源于分析期申报表15行;②分析期销售(营业)收入额数据来源于分析期申报表4行;

分析期数是否在系统计算的行业标准值区间内

不在区间内的为非正常

大于标准值上限时,可能存在人为多计成本的情况

投资利润率

分析期企业申报利润额/实收资本额

《损益表》及《资产负债表》:

①分析期企业申报利润总额数据来源于分析期《损益表》利润总额栏;②分析期实收资本额数据来源于分析期《资产负债表》实收资本栏。

分析期数是否在系统计算的行业标准值区间内

不在区间内的为非正常

小于标准值下限时,可能存在人为少计利润的情况

投资收益率

分析期投资所得/分析期投资成本

《企业所得税纳税申报表》附表二:

①分析期投资所得数据来源于分析期申报表附表二投资所得合计数;②分析期投资成本数据来源于分析期申报表附表二投资成本合计数。

分析期数是否在系统计算的行业平均利润率区间内

不在区间内的为非正常

小于标准值下限时,可能存在人为少计投资收益的情况

固定资产综合折旧率

综合折旧率=分析期折旧额÷(分析期固定资产期初原值+分析期增加固定资产原值-分析期减少固定资产原值)

《企业所得税纳税申报表》及附表:

①分析期折旧额数据来源于分析期申报表19行;②分析期固定资产期初原值来源于附表五(2行3列);分析期增加固定资产原值来源于附表五(2行5列);分析期减少固定资产原值数据来源于附表五(2行7列)。

分析期数是否在系统计算的行业峰值区间内

不在区间内的为非正常

大于标准值上限时,可能存在分析期内多计提折旧的情况

配比分析指标

销售(营业)成本变动率与销售(营业)收入变动率同步分析

销售(营业)成本变动率/销售(营业)收入变动率

销售(营业)成本变动率数据来源于分析指标2计算结果;销售(营业)收入变动率数据来源于分析指标1计算结果。

将二者的比值与配比峰值比较

比值不在峰值区间的为非正常

比值高于峰值上限的,可能存在多计成本或少计收入的问题

期间费用变动率与销售(营业)收入变动率同步分析

期间费用变动率/销售(营业)收入变动率

期间费用变动率数据来源于分析指标3计算结果;销售(营业)收入变动率数据来源于分析指标1计算结果。

期间费用变动率与销售(营业)收入变动率的比值与配比峰值比较

比值不在峰值区间的为非正常

比值高于峰值上限的,可能存在多计费用或少计收入的问题

利润总额变动率与销售(营业)收入变动率同步分析

利润总额变动率/销售(营业)收入变动率

利润总额变动率数据来源于分析指标5计算结果;销售(营业)收入变动率数据来源于分析指标1计算结果。

销售(营业)收入变动率与利润率的比值与配比峰值比较

比值不在峰值区间的为非正常

比值高于峰值上限的,可能存在少计利润或注计收入的问题

销售(营业)成本变动率与销售(营业)利润变动率同步分析

销售(营业)成本变动率/销售(营业)利润变动率

销售(营业)成本变动率数据来源于分析指标2计算结果;销售(营业)利润变动率数据来源于分析指标4计算结果。

二者的比值与配比峰值比较

比值不在峰值区间的为非正常

比值高于峰值上限的,可能存在多计成本或少计利润的问题

批件校对分析

指标

技术开发费附加扣除

分析期企业申报技术开发费附加扣除额=分析期CTAIS软件中批件数额

《企业所得税纳税申报表》:

①分析期企业申报技术开发费附加扣除额数据来源于分析期申报表60行;②分析期CTAIS软件中批件数额数据来源于CTAIS批件中的数据。

从CTAIS调入技术开发费附加扣除额与CTAIS管理服务环节审批文书对比

二者数额不一致的为非正常

申报表中的数字大于批件中的数据的,存在企业多申报附加扣除额的问题

税前弥补亏损

分析期企业申报税前弥补亏损 额=分析期CTAIS软件中批件数额

《企业所得税纳税申报表》:

①分析期企业申报税前弥补亏损额数据来源于分析期申报表63行;②分析期CTAIS软件中批件数额数据来源于CTAIS批件中的数据。

从CTAIS调入审批数与企业申报数比较

二者数额不一致的为非正常

申报表中的数字大于批件中的数据的,存在企业税前多弥补亏损的问题

财产损失

分析期企业申报财产损失额=分析期CTAIS软件中批件数额

《企业所得税纳税申报表》①分析期企业申报财产损失额数据来源于分析期申报表30行;②分析期CTAIS软件中批件数额数据来源于分析期CTAIS软件。

从CTAIS调入审批数与企业申报数比较

二者数额不一致的为非正常

申报表中的数字大于批件中的数据的,存在企业税前多列支的问题

坏帐损失(适用于采取直接冲销法的企业)

分析期企业申报坏帐损失额(28行)-分析期企业申报坏帐损失纳税调整额(53行)=分析期CTAIS软件中批件数额

《企业所得税纳税申报表》:

①分析期企业申报坏帐损失额数据来源于分析期申报表(28行);②分析期企业申报坏帐损失纳税调整额数据来源于分析期申报表(53行);③分析期CTAIS软件中批件数额数据来源于分析期CTAIS软件。

采用直接冲销法的企业 可以从CTAIS调入审批数与企业申报数(28行减53行)额比较

二者数额不一致的为非正常

申报数字大于批件中的数据的,存在企业税前多列支的问题

限额提取分析

广告费

广告费扣除标准=销售(营业)收入*扣除比例;企业申报广告支出(34行)-企业申报广告支出纳税调整额(49行)<=广告支出扣除标准

广告费扣除标准:

制药、食品、日化、家电、通信软件开发、集成电路、房地产开发、体育文化和家具建材商城等行业为8%;酒类、卷烟不扣除;其他企业为2%;

《企业所得税纳税年度申报表》:

①分析期企业申报表